Los activos inmobiliarios que generan rentas durante largos periodos son una clase de inversión inmobiliaria peculiar. id:74461

Vivimos en una época incierta. Para muchos inversores, la incertidumbre puede ofrecer oportunidades, pero ¿para cuáles de ellos tener resiliencia y un flujo de ingresos estables a largo plazo es más importante que lograr una rentabilidad superior a la media a corto plazo? ¿Qué constituye una recompensa aceptable por asumir riesgo de inversión en un mundo donde los bunds a 10 años generan un rendimiento nominal negativo? En tales circunstancias, hacen falta gestores creativos y un capital paciente para hallar una solución. En este artículo explicamos por qué el floreciente mercado europeo de fondos inmobiliarios de rentas a largo plazo («LIRE») brinda a los inversores una estrategia adecuada para afrontar la situación actual y prepararse para lo que pueda deparar el futuro.

El problema

Los activos que figuran en los balances de los planes de pensiones maduros han ido engordando en los últimos años, ante el descenso de los tipos exentos de riesgo y los programas de compras de activos implantados por los bancos centrales, que han inflado los valores en la mayoría de clases de activos financieros. A primera vista, esto no debería suponer tanto problema, pero al mismo tiempo este aumento constante del valor de los activos ha complicado la vida a algunos fondos de pensiones a la hora de atender los requerimientos de efectivo actuales. Para los planes de pensiones que mantienen principalmente deuda pública y corporativa de alta calidad, estos resortes tradicionales de las carteras en muchos casos ya no pueden ofrecer las rentas que se precisan para atender los pagos destinados a los beneficiarios actuales.

La solución

En nuestra búsqueda de una alternativa de bajo riesgo, creemos que las inversiones LIRE europeas brindan la oportunidad de llenar el vacío dejado por las asignaciones de renta fija. Entre las características que presentan estas inversiones destacan las siguientes:

Flujos monetarios a largo plazo seguros

Sin duda la característica que define a las LIRE es que se arriendan para periodos largos. Por LIRE nos referimos a las inversiones en bienes raíces con un plazo de arrendamiento fijo de como mínimo 14 años, aunque por lo general cabe esperar que el plazo de arrendamiento medio de los fondos LIRE especializados sea igual o superior a 20 años, lo que contrasta con un fondo inmobiliario básico más estándar, cuyo plazo de arrendamiento rondará a menudo unos 7-10 años.

Contrapartes de categoría de inversión

Las cláusulas de protección son fundamentales. El valor de las LIRE depende en buena medida de la capacidad de resistencia de su flujo de ingresos. Un arrendamiento de larga duración pero con un inquilino poco solvente en realidad no puede considerarse un activo generador de «rentas en periodos largos», debido al alto riesgo de desocupación del inmueble o de sufrir una pérdida crediticia, con independencia de las obligaciones contractuales que tenga el inquilino.

Tangibilidad

A diferencia de las asignaciones de renta fija y renta variable, las inversiones inmobiliarias permiten ser titular de un inmueble tangible. Aun en la situación en que el inmueble se quede vacío, su valor residual a largo plazo permanece, a menudo con la posibilidad de utilizarse para otros fines en el futuro, lo que ofrece una garantía de valor adicional.

En lo que respecta al valor residual a largo plazo, los inversores LIRE también deben tener en cuenta los futuros riesgos (por ejemplo, sucesos climatológicos), así como las condiciones cambiantes del mercado de inversión.

Además, deberán buscar principalmente edificios de alta calidad que estén construidos a prueba de posibles futuras intervenciones legislativas, especialmente en relación con la sostenibilidad medioambiental.

Prima de rentabilidad (vinculada a la inflación)

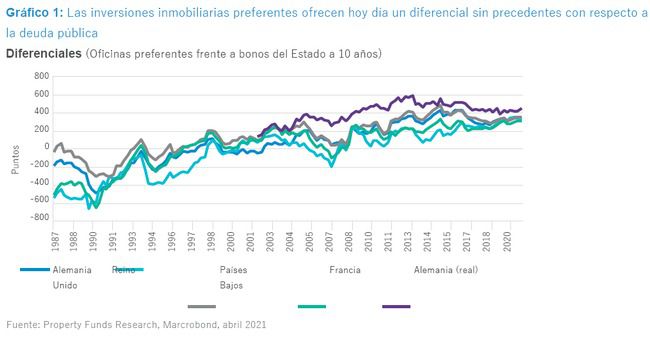

Aunque las rentabilidades del mercado inmobiliario han disminuido en los últimos años, no han seguido el mismo ritmo que las rentabilidades ofrecidas por los bonos. En consecuencia, las inversiones inmobiliarias preferentes en Europa gozan actualmente de un diferencial más holgado que nunca respecto a las rentabilidades nominales de la deuda pública, al situarse en aproximadamente 300-350 puntos básicos. Además, las rentas que ofrecen las LIRE suelen estar indexadas al Índice de Precios al Consumo («IPC») y, por lo tanto, supuestamente resultan más convenientes de comparar con los rendimientos de la deuda pública en términos reales, en cuyo caso el diferencial es aún más generoso, ofreciendo así una rentabilidad adicional por rentas de aproximadamente 100 puntos básicos.

Llega la hora

A nuestro juicio, el momento actual es especialmente idóneo para entrar en el creciente mercado de fondos LIRE europeos por las razones expuestas a continuación.

- Nuestra hipótesis central es que la incesante relajación monetaria liberará la demanda reprimida de las empresas y consumidores, lo cual impulsará el crecimiento económico a corto plazo. Esto podría ser el momento oportuno para los inversores de inmuebles en general, ya que se beneficiarían del fortalecimiento de la demanda de inquilinos al tiempo que seguirían disfrutando de una prima de rentabilidad histórica en comparación con otras clases de activos. Por otro lado, creemos que en un horizonte a medio plazo, los rendimientos de la deuda pública y corporativa tenderán a continuar bajos, mientras que las inversiones LIRE seguirán ofreciendo unas rentabilidades ajustadas al riesgo relativamente atractivas.

- Hoy día los inversores se enfrentan a una incertidumbre con matiz inflacionario. Existen riesgos al alza de inflación al indicar los bancos centrales su intención de tolerar cierta inflación por encima del objetivo mientras se asienta la recuperación, pero también surgen riesgos deflacionarios a medida que se va conociendo el alcance de los daños provocados por la pandemia y persiste el potencial de nuevas variantes y confinamientos. En este contexto, una inversión que ofrezca exposición al IPC vía ingresos de alquiler contractuales a largo plazo resulta atractiva, más aún teniendo en cuenta que los contratos de arrendamiento LIRE a menudo incluyen también un límite de rentas mínimas y máximas, lo que limita la exposición a la deflación.

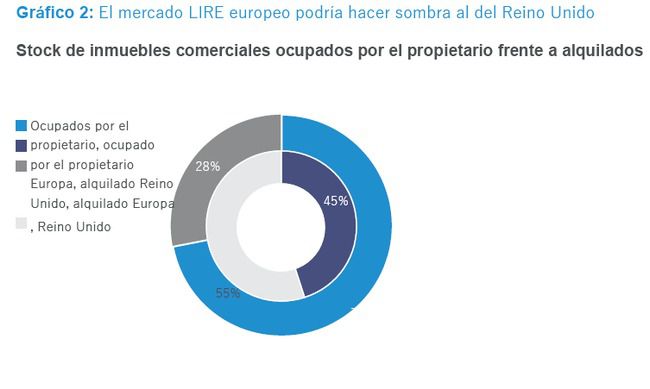

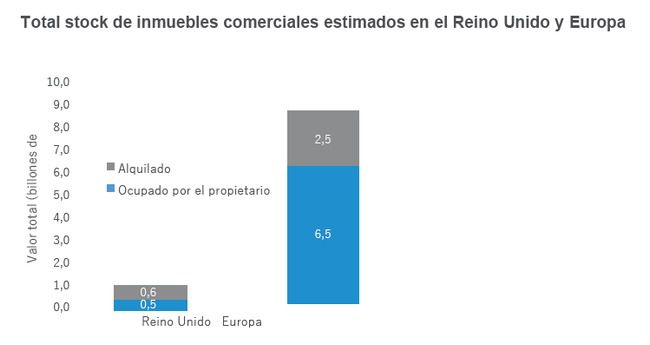

- El mercado de fondos LIRE en Europa todavía se encuentra en fase incipiente. Muchos inversores inmobiliarios tienen la impresión de que los contratos de arrendamiento a largo plazo son inalcanzables en la mayoría de mercados de ocupación europeos. Las oportunidades abundan, aunque son raras comparado con las que ofrece el mercado británico. Los fondos LIRE a menudo buscarán transacciones de venta y subarriendo sobre una gran parte del inmueble del que se abastecerán. Dado que el mercado inmobiliario comercial europeo ocupado por propietarios se estima que es 13 veces más grande que el del Reino Unido, el universo de inversión es enorme. La cuestión, desde luego, es poder acceder a este amplio mercado potencial (otra razón por la que nos parece un momento oportuno de entrar en él: las grandes empresas que ocupan inmuebles no desean necesariamente ser inversores inmobiliarios, sobre todo en un periodo en que muchas de ellas están empezando a entender que deben invertir un gran volumen de capital en activos fijos para satisfacer la creciente demanda de eficiencia, sostenibilidad y bienestar que exigen los centros de trabajo modernos. Los inversores capitalistas que puedan afrontar las exigencias iniciales de construcción y rehabilitación de inmuebles de alta calidad se verán recompensados por inquilinos que se comprometan con el edificio y que hayan materializado plusvalías para reinvertirlas de manera productiva en sus propios negocios.

Resumen

La característica más importante de la estrategia del mercado LIRE europeo sigue siendo su capacidad potencial para resistir y asegurar un flujo de ingresos estable, respaldado por inquilinos de amplia solvencia, más que su capacidad de crecimiento. Incluso si los tipos de interés y las rentabilidades de los bonos comienzan a subir en el futuro, el diferencial actual ofrece un margen considerable para sacar partido de las LIRE antes de que sus rentabilidades sigan esa misma tónica. En el caso de los planes de pensiones de prestación definida que sigan una estrategia de conciliación de pasivos, las futuras subidas de los tipos vendrán acompañadas del correspondiente aumento de la tasa de descuento aplicada a los pasivos; de ahí que este riesgo sea tolerable en cualquier caso. Ante todo, las inversiones inmobiliarias siguen siendo activos tangibles con potencial de ofrecer una conservación del capital a largo plazo e incluso una revalorización del mismo, siempre que el inmueble se seleccione con acierto.

Entre tanto, los inversores dispuestos a soportar la iliquidez de las LIRE podrán beneficiarse de los flujos monetarios a largo plazo vinculados a la inflación con contrapartes de amplia credibilidad, y todo ello con una prima de rentabilidad sumamente atractiva.