Nueva jornada de descensos en los mercados de renta variable de Europa y EEUU, en una sesión en la que la OCDE ha revisado a la baja sus previsiones de crecimiento económico global en línea con el escenario presentado ayer por el Banco Mundial. En concreto, ha rebajado su proyección de avance del PIB mundial a un 3,0% anual en 2022 (vs. 4,1% en diciembre de 2021) y un 2,8% anual en 2023 (vs. 3,2% anterior), constatando la pérdida de momentum generalizada. Todo ello en un contexto en el que la persistencia de elevadas tasas de inflación y el creciente deterioro de las expectativas aumentan los riesgos de un escenario de estanflación.

En este sentido, la secretaria del Tesoro de EEUU, Janet Yellen, ha afirmado que se espera que continúe el elevado crecimiento de precios a corto plazo, por lo que previsiblemente se revisará nuevamente al alza el pronóstico de inflación de la economía estadounidense. Hasta el momento, el crecimiento de los precios casi ha duplicado el ritmo observado antes de la disrupción de la pandemia.

El actual entorno de crecientes incertidumbres sigue ganando protagonismo, al mismo tiempo que se intensifican los ataques rusos en Ucrania, como los aéreos del fin de semana a una fábrica de reparación de vagones de carga en Kiev, lo que podría agravar la crisis alimenticia. Según las declaraciones del Gobierno ucraniano, la fábrica reparaba vagones para el transporte de grano y mineral de hierro, y también sufrieron destrozos de maquinaria militar en las instalaciones de las afueras de Kiev enviada por los países aliados.

Así, en la región Asia-Pacífico los índices bursátiles han mostrado un comportamiento mixto. Las bolsas de China se han desmarcado con fuertes subidas, en un contexto de moderación del endurecimiento regulatorio de los últimos meses y la aprobación hoy del lanzamiento de videojuegos nuevos otorgando 60 licencias. El subíndice Hang Seng Tech ha rebotado más de un 4,6%, consiguiendo superar la referencia de la media de 100 sesiones por primera vez en los últimos 15 meses.

En Europa, el Eurostoxx 50 ha perdido un 0,47%, encadenando dos sesiones de caídas, que cambian la tendencia alcista del último mes. El indicador europeo Stoxx 600 ha caído 0,6%, donde sólo han quedado en el terreno positivo el sector minorista, tecnológico, automoción y energético.

En España, el IBEX 35 ha cerrado por debajo de 8.850 puntos tras subir un 0,01%. Entre sus componentes, las mayores revalorizaciones se han situado en Inditex (6,35%), Pharma Mar (3,68%) y Repsol (1,07%). En contraste, las mayores caídas se han registrado en Solaria (-3,77%), Arcelor (-3,38%) y Aena (-2,79%). Finalmente, en EEUU, al cierre de la sesión europea, el S&P 500 registra un retroceso de 0,07% y el índice tecnológico Nasdaq de un 0,25%.

Renta fija

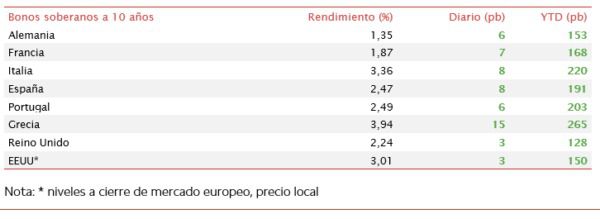

Nueva jornada de aumentos generalizados de las Tires de los bonos soberanos en la Eurozona y EEUU ante las expectativas de que se mantengan elevadas tasas de inflación y sus implicaciones sobre el proceso de subidas de tipos de interés oficiales.

En Europa, se espera que el BCE anuncie mañana el fin de las compras de bonos y la primera subida de tipos a partir de julio, con la incógnita sobre si el organismo monetario optará por repuntes de 50 pb en línea con las subidas realizadas en otros países como EEUU o Canadá. A su vez, el Banco de la Reserva de la India (RBI) ha decidido hoy elevar los tipos de interés en medio punto, hasta el 4,9%, con el objetivo de hacer frente al repunte de la inflación, que podría alcanzar un 6,7% al final del año. Se trata de la segunda subida de los tipos de intervención en este 2022, y su nivel más alto desde febrero 2020.

Por su parte, el Banco Central de Chile ha subido los tipos de interés por octava vez este año en 75 pb hasta un 9%, en línea con las previsiones del consenso del mercado, situándolos en máximos desde 1998.

Así, los inversores se mantienen pendientes de la evolución de los niveles de precios, a la espera de conocer este próximo viernes el dato del IPC de EEUU de mayo.

En esta coyuntura, el Estado español colocó ayer la deuda a 10 años (el periodo de referencia) al precio más alto desde 2014, con un interés del 2,5%, frente al tipo de en torno al 0% del año pasado. Una senda al alza apoyada en la decisión del BCE de terminar el programa especial de compra de deuda pública de los países de la Eurozona iniciado en la pandemia, en línea con la subida de tipos para hacer frente a la inflación.

En este contexto, las TIRes de los principales bonos de la Eurozona han cerrado hoy con subidas de tipos, continuando con la tendencia de las últimas semanas. El bono de referencia en Europa, el Bund (bono a 10 años de Alemania) ha experimentado un ascenso de 6 pb hasta un 1,35%. Fuera de la Eurozona, al cierre de la sesión europea, la yield del bono a 10 años de EEUU sube en torno a 3 pb hasta un 3,01%.

Materias primas y divisas (a cierre de sesión europea)

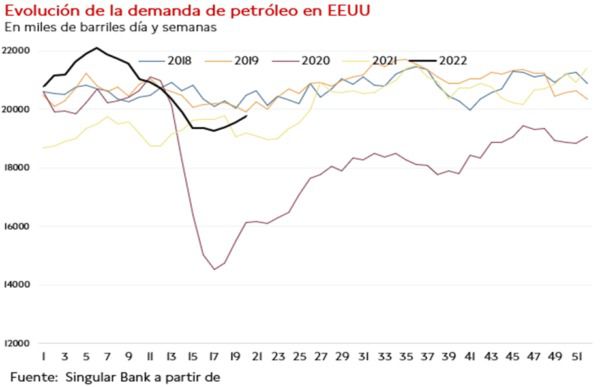

Jornada de nuevo alcista para los precios del petróleo, que acumulan una subida del 17% en el último mes y un 60% desde comienzos de año. Son dos los factores que han afectado principalmente a la evolución del precio hoy.

Por un lado, la conocida como capacidad ociosa de la OPEP, es decir, el margen de producción adicional del que disponen el conjunto de estos países miembros se encuentra en su nivel más bajo de los últimos años. El propio secretario general de la organización, Mohammed Barkindo, reconocía esto ayer, en unas declaraciones en las que afirmaba que la mayoría de los países miembros están al límite de su capacidad, y tan sólo 3 ó 4 países dispondrían de mayor margen. Por otro lado, la publicación como cada miércoles de los datos de inventarios en EEUU, el primer consumidor de petróleo del mundo, ha mostrado una fuerte recuperación de la demanda ante el inicio de la driving season. En efecto, la demanda se encuentra ya en 20,2 millones de barriles al día (mbd), lo que se ha traducido en una media de las últimas 4 semanas de 19,8 mbd, 0,5 mbd adicionales respecto a su mínimo de finales de abril.

En esta coyuntura, el barril de Brent cotiza a cierre de la sesión europea en 123 dólares, una subida de un 1,89%. Por su parte, la cotización del WTI (de referencia en EEUU) repunta un 1,72% hasta 121 dólares por barril.

Los principales metales preciosos muestran un tono mixto, situándose el precio del oro en 1.857 dólares por onza con una subida de un 0,28%. Por su parte, la plata se sitúa en 22,15 dólares, tras caer un 0,15%. A su vez, el platino desciende un 0,19% hasta 1.012 dólares por onza. En el mercado de divisas, la cotización del cruce euro/dólar se ha estabilizado en las últimas semanas en el entorno de 1,07 dólares por euro. En la sesión de hoy a cierre de sesión europea ha subido un 0,33%, situándose en 1,073. Por último, el Dollar Index cotiza en 102,3 con un ligero descenso de un 0,02%.

Macro

PIB y empleo en la Eurozona

En el 1T, según Eurostat, el PIB de la Eurozona aumentó un 0,6% respecto al trimestre anterior (vs. +0,2% en el 4T) y 0,3 pp por encima de su estimación de mayo. En términos interanuales la producción de la zona monetaria europea registró un avance de un 5,4%, frente a un 4,7% en el trimestre anterior y 5,1% de su estimación anterior.

En esta coyuntura de aceleración de la senda de crecimiento, el número de personas empleadas en la Eurozona aumentó en un 0,6% en el 1T, 0,2 pp más que en entre los meses de octubre y diciembre (+0,4% en 4T) y 0,1 pp por encima de lo estimado previamente.

Producción industrial en Alemania

En abril, según Destatis, la producción industrial de Alemania ajustada estacionalmente repuntó un 0,7% respecto al mes anterior (vs. -3,7% mensual en marzo). Excluyendo la energía y la construcción su crecimiento se moderó a un 0,3% mensual.

Por sectores, destacó la expansión de la fabricación de bienes de equipo y de bienes intermedios de un 0,9% y 0,4% mensual, respectivamente. En contraste, la producción de bienes de consumo se redujo un 1,3% mensual.

En el caso de la energía creció un 16,1% mensual (vs. -11,0% mensual en marzo), principalmente explicado por las fluctuaciones en la producción eólica. En contraste, la construcción disminuyó un 2,1% mensual.

En términos interanuales, la producción industrial cayó un 2,2% frente a abril de 2021.

Ventas minoristas en Italia

El pasado mes de abril, las ventas minoristas en Italia disminuyeron en términos mensuales un 0,4%, (vs. -0,6% en marzo). No obstante, en términos interanuales se mantuvo senda de crecimiento observada en los últimos 14 meses con un repunte de un 4,4%. Por tipología de bienes, los mayores ascensos se registraron en muebles, artículos textiles y bienes para el hogar (+26,0% interanual), ropa (+20,8%) y calzado, bienes de cuero y artículos de viajes (+18,4%).

Empresarial

Inditex (Hoy: 6,35%; YTD: -17,55%)

La empresa textilespañola Inditex ha anunciado que sus ventas en su 1T de 2022 (1 de febrero – 30 de abril) fueron de 6.742 millones de €, aproximadamente un 36% superiores a las registradas en el mismo periodo del año anterior y un 13,7% más que en el 1T de 2019, año pre-pandemia. De esta manera, registró su récord trimestral, apoyado en un crecimiento del tráfico en las tiendas físicas, a pesar de una disminución en ventas online de un 6% interanual (vs. +67% interanual en el 1T de 2021, periodo en el que continuaban las restricciones por el covid-19).

Además, Inditex ha observado un buen desempeño en todas las zonas geográficas, especialmente en EEUU, que se ha consolidado como su segundo mercado. En contraste, no ha obtenido buenos resultados en países sujetos a restricciones como China o Rusia, ni en Ucrania donde suspendió sus operaciones debido a la guerra.

Por su parte, la compañía ha mejorado sus márgenes Ebitda a un 28,4% (vs. 25,0% 1T 2021) y Ebit a un 15,3% (vs. 11,5%). Entre los motivos que hay detrás de ello se encuentra una reducción de gastos, como el cierre de 335 tiendas físicas, finalizando el 1T con 6.423 establecimientos. Todo ello ha impulsado un aumento de su beneficio neto de un 80% interanual hasta 766 millones de €. Sin considerar las provisiones de gastos estimados para 2022 en Rusia y Ucrania, el beneficio sería de 940 millones de €.

Adicionalmente, Inditex continúa mostrando una sólida generación de caja, aumentando la caja neta en 2.013 millones de € interanuales hasta 9.189 millones de €. Se ha apoyado en una buena gestión del working capital, que ha disminuido en 1.202 millones de € respecto al 1T de 2021, a pesar de haber llevado a cabo un aumento de los inventarios anticipando posibles tensiones en la cadena de suministro.

También ha anunciado que las ventas en tienda y online a tipo constante entre el 1 de mayo y el 5 de junio crecieron un 17% respecto al periodo récord de 2021, manteniendo actualmente el 90% de sus tiendas abiertas. Además, espera que en 2024 sus ventas online superen el 30% del total.

De esta manera, Inditex continuará priorizando la sostenibilidad y digitalización, como el modelo de negocio integrado de tienda y online, proyectando que el margen bruto en 2022 se mantenga sin grandes cambios (+/- 50 pb) y una inversión de 1.100 millones de €. Por último, el Consejo propondrá un dividendo de 0,93 € por acción con cargo a los resultados de 2021, que se realizará en dos pagos de 0,465 € el 2 de mayo y 2 de noviembre, y un dividendo extraordinario de 0,40 € por acción a pagar en relación de 2022.