Asimismo, tras la reunión de tipos del BCE del mes de septiembre, prevalecen los retrocesos entre las bolsas europeas que no superan el -0,5%, mientras que los principales índices bursátiles asiáticos han cerrado con tono mixto.

En este sentido, entre las bolsas asiáticas, el Shanghai Composite, con el punto de mira en el posible resultado de las elecciones presidenciales de EEUU en noviembre, ha cerrado con un retroceso de un 0,68%. Por otro lado, el Nikkei 225 japonés, a la espera de conocer el nombramiento de su nuevo primer ministro, tras la renuncia hace dos semanas de Shinzo Abe, ha avanzado un 0,88%, al mismo tiempo que ha destacado la revalorización de un 1,69% del Sensex indio.

Por su parte, las bolsas europeas han iniciado la sesión sin apenas movimientos especialmente relevantes, tras los avances registrados ayer ante la recuperación deWall Street. Asimismo, el mercado mantiene su punto de mira en los avances en el desarrollo de una vacuna contra el Covid-19, más aún tras conocerse ayer la paralización de la fase 3 del estudio clínico de la vacuna experimental de AstraZeneca y la Universidad de Oxford. Después de que el ministro de Sanidad del Reino Unido, Matt Hancock, recalcara ayer que es un suceso “normal” en los estudios clínicos de una vacuna, la dirección de AstraZeneca hoy ha reafirmado que proyectan tener la vacuna lista antes de finales de año.

Sin embargo, las estimaciones de la propia compañía sobre la disponibilidad de una vacuna antes de finalizar el año 2020 apenas han pesado sobre el sentimiento de mercado, que a media sesión ha situado su foco de atención en la reunión de tipos de interés del BCE, en la que ha destacado:

- El mantenimiento de sus tipos de interés oficiales inalterados.

- La continuación de sus programas de compra de deuda (APP y PEPP) con las mismas condiciones actuales.

- La actualización al alza de sus previsiones de inflación en 2021 hasta un 1,0% (0,8% anterior en junio).

- La revisión a la baja su estimación de contracción del PIB de la Eurozona hasta un 8% anual en 2020 (vs -8,7% anterior), mientras que ha reducido en 0,2 pp el avance de la producción hasta un 5% anual en 2021 (vs 5,2% anterior).

- Ante la revalorización del dólar frente al euro, la presidenta del BCE, Christine Lagarde ha afirmado que no controlará la evolución del tipo de cambio de la moneda de la zona monetaria.

Así, la reunión de tipos del BCE, tal y como esperaba el mercado, no ha provocado un incremento de la volatilidad en los mercados financieros, salvo en la cotización del euro, provocando que el cruce eurodólar superara nuevamente el nivel de 1,19 dólares por euro.

Paralelamente, el mercado mantiene el interés en la evolución de las negociaciones del Brexit, con el horizonte en la fecha tope fijada unilateralmente por el Primer Ministro, Boris Johnson, del 15 de octubre de este año, en el que las expectativas hasta el momento son poco prometedoras. Por un lado, Michael Barnier, negociador de la UE, ha declarado que las negociaciones comerciales entre ambas partes no progresan y se encuentran estancadas. Por otro lado, la UE ha advertido al ejecutivo de Reino Unido que no dudará en emprender acciones legales en caso de que se apruebe la Ley que modificaría el Acuerdo de Retirada ratificado en 2019. En este entorno de incertidumbre sobre si se alcanzará un acuerdo comercial fija, se mantiene el tono bajista en la evolución de la libra esterlina, depreciándose un 1,7% frente al euro.

Por último, en el ámbito macroeconómico, las solicitudes semanales de prestaciones de desempleo en EEUU se mantuvieron estables respecto a la semana anterior en 884.000, superando las expectativas del consenso de mercado que estimaban una reducción hasta 850.000 nuevas solicitudes.

En este contexto, las bolsas europeas, tras subir ayer por encima del 1%, en una sesión sin movimientos especialmente relevantes, han cerrado con retrocesos inferiores a un 0,5%. En concreto, los mayores descensos se han situado en el CAC 40 francés (-0,38%) y en el IBEX 35 español (-0,31%).

En España, el IBEX 35 (-0,31%) ha perdido por la mínima el nivel de 7.000 puntos, cerrando en 6.999 puntos. Entre sus componentes, han destacado las revalorizaciones de Inditex (+1,84%), Cellnex (+1,21%) y Repsol (+1,10%). Por otro lado, en terreno negativo, los mayores retrocesos se han situado en Ence (5,78%), Ferrovial (-2,93%) y Telefónica (-2,15%).

En EEUU, tras las subidas de ayer después de 3 jornadas consecutivas en rojo, a cierre de sesión europea, mantiene la tendencia alcista, aunque las revalorizaciones apenas se sitúan en torno a las 3 décimas. El S&P 500 supera nuevamente el nivel de 3.400 puntos, mientras que el Nasdaq Composite busca superar el umbral de 11.200 puntos.

Renta fija

Jornada de repuntes de TIRes en el mercado de renta fija soberana de la Eurozona, en una jornada marcada por la reunión de tipos de interés del BCE del mes de septiembre. Así, el Consejo de Gobierno del organismo europeo ha decidido mantener tanto sus tipos de interés oficiales invariables como la duración e importe de los programas de compra de deuda soberana y corporativa, tal y como esperaba el consenso del mercado.

Adicionalmente, la presidenta del BCE, Christine Lagarde, ha recalcado que en la hoja de ruta del BCE no se divisa un control sobre el tipo de cambio. Unas declaraciones motivadas por la opinión vertida la semana pasado por el economista jefe del BCE, Philip Lane, sobre la relevancia de la evolución del tipo de cambio en la consecución de los objetivos de inflación de la zona monetaria. En este sentido, la apreciación del euro en la jornada de hoy ha podido lastrar la evolución del mercado de deuda europeo.

En este contexto, tanto la TIR del bono alemán como la del bono francés a 10 años ha repuntado 3 pb hasta un -0,43% y un -0,14%, respectivamente.

Por su parte, la rentabilidad del bono italiano a 10 años se ha mantenido estable en un 1,02%, al mismo tiempo que la TIR del bono español a 10 años ha aumentado 1 pb hasta un 0,34%.

Fuera de la Eurozona, en una jornada marcada por la incertidumbre sobre el resultado final de las negociaciones del Brexit y una nueva depreciación de la libra esterlina, laTIR del bono británico a 10 años no ha registrado ningún movimiento, situándose en un 0,24%.

Finalmente, en EEUU, laTIR del Treasury a 10 años aumenta 1 pb hasta un 0,71%.

Materias primas y divisas (a cierre de sesión europea)

Jornada bajista en el mercado del petróleo, con el punto de mira nuevamente en la evolución de la pandemia y sus repercusiones en la demanda de crudo hasta finales de año.

Asimismo, en la sesión de hoy se ha revertido la tendencia de las últimas 6 semanas consecutivas de contracciones de los inventarios semanales de la AIE (Agencia de Información de Energía) de EEUU. En concreto, coincidiendo con los meses estivales, los inventarios se habían reducido de forma acumulada en torno a 38 millones de barriles. Sin embargo, esta semana los inventarios de la AIE han aumentado en 2,03 millones de barriles, sorprendiendo al consenso del mercado que estimaba una nueva reducción de 1,34 millones de barriles.

En este contexto, a pesar del impulso de la depreciación del dólar frente al euro, en una sesión de más a menos, el precio del petróleo Brent retrocede un 0,8% hasta 40,5 dólares por barril, mientras que el del WTI (de referencia en EEUU) cae un 1,6% hasta de 37,5 dólares por barril.

Por su parte, entre los metales preciosos, el oro retrocede un 0,3% hasta 1.933 dólares por onza. Por su parte, el precio de la plata avanza un 0,9% hasta 27,0 dólares por onza.

En el mercado de divisas, tras el mensaje de la presidenta del BCE de que el organismo monetario no controlará la evolución de tipo de cambio para la consecución de los objetivos de inflación de la zona monetaria, el cruce eurodólar reacciona al alza y supera nuevamente el nivel de 1,19 dólares por euros (+1,0% hasta 1,191 dólares por euro). En este contexto, el Dollar Index cae un 0,3% hasta 93,0 puntos.

Asimismo, la libra esterlina, ante la incertidumbre sobre el Brexit, registra una nueva de jornada de depreciaciones frente a las divisas de referencia, especialmente relevante frente al euro (-1,7%), que se reduce con el dólar a un 1% hasta 1,1287 dólares por libra.

Macro

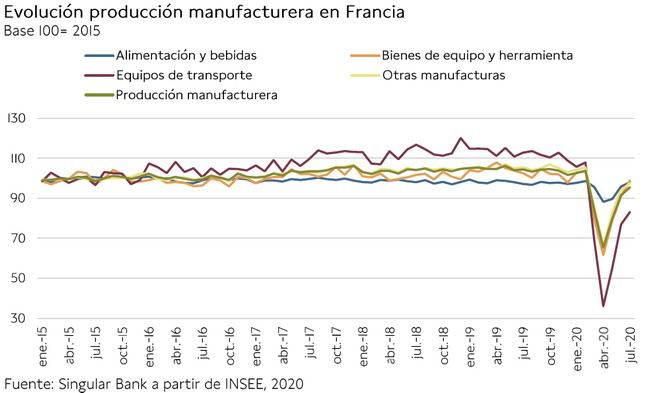

Producción industrial, Francia

En julio, la producción industrial en Francia continuó su senda de recuperación, si bien registrando un avance más moderado que el mes anterior. En concreto, ésta repuntó un 3,8% mensual, frente al 13% alcanzado en junio. Por su parte, la producción manufacturera se incrementó un 4,5% respecto al mes anterior (vs. 14,8% en junio).

A pesar de esta progresiva reactivación, respecto al mes de febrero la producción industrial se mantuvo un 7,1% por debajo de sus niveles pre-Covid.

En términos interanuales, se registró una fuerte contracción de la producción en equipos de transportes de un 36,5% respecto a julio de 2019 y de un 13,6% en bienes de equipo y herramienta, mientras que fue menor la caída en el caso de productos de alimentación y bebidas (-3,5% interanual).

Producción industrial, Italia

En julio, el índice de producción industrial en Italia registró un avance de un 7,4% respecto al mes anterior, mostrando un crecimiento medio en los últimos tres meses de un 15%.

A pesar de esta senda al alza, en términos interanuales la producción industrial (excluyendo la construcción) ajustada por efectos calendario se contrajo un 8% respecto a julio de 2019, concentrándose los mayores retrocesos en productos de refino (-21,4%) y en el sector textil, marroquinero y de accesorios (-20,6%). En contraste, las menores caídas se registraron en alimentación, bebidas y tabaco (-0,4% interanual) y en manufacturas farmacéuticas (-1,5% interanual).

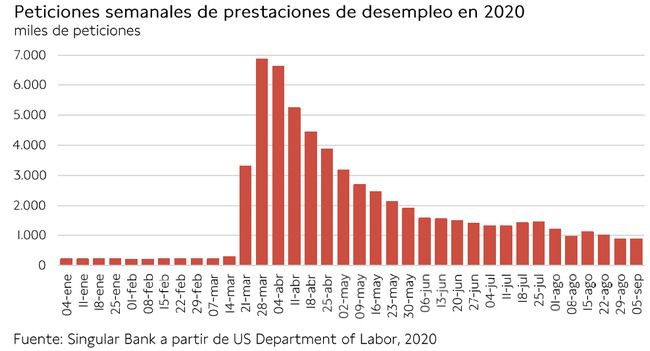

Peticiones semanales de prestaciones de desempleo, EEUU

En la primera semana de septiembre, las solicitudes de prestaciones de desempleo en EEUU se mantuvieron estables respecto a la semana anterior, tras alcanzar a finales de agosto su menor nivel desde el inicio de la pandemia (884.000).

En concreto, entre el 31 de agosto y el 5 de septiembre se registraron 884.000 nuevas solicitudes, frente las expectativas del consenso del mercado que proyectaban una reducción hasta 850.000.

Índice de Precios al Productor, EEUU

En agosto, el Índice de Precios al Productor para la demanda final en EEUU avanzó un 0,3% mensual, moderando su incremento del mes anterior (0,6% mensual en julio).

Esta evolución refleja principalmente el repunte de los precios de servicios de un 0,5% mensual, al mismo tiempo que los de bienes aumentaron un 0,1%.

Por su parte, los precios de la demanda final menos alimentos, energía y servicios comerciales se incrementaron también un 0,3% mensual en agosto, igualando su avance de los dos meses anteriores.

Empresarial

IAG (HOY: -1,36%; YTD: -69,86%)

La compañía de aerolínea ha presentado los detalles de su ampliación de capital de 2.741 Mn€:

- IAG ofrecerá las nuevas acciones correspondientes de la ampliación a un precio de 0,92€, respecto al precio de 2,2€ por acción de cierre de ayer.

- El valor teórico actual se sitúa en torno a 0,77€ por acción.

- El descuento sobre el TERP (precio teórico descontado el valor de los derechos) es de un 35,9%

- Por cada acción existente de IAG, su titular recibirá 1 derecho de suscripción, por lo que se requieren 2 derechos de suscripción para suscribir 3 acciones nuevas.

- IAG emitirá 2.979 millones de acciones, es decir, un 150% más.

- Los accionistas que no decidan acudir a la ampliación de capital verán diluida su participación en un 60%.

- La cotización de los derechos de suscripción preferente comenzará el próximo 14 de septiembre y finalizará el próximo 25 de septiembre.

Asimismo, IAG ha confirmado que el principal accionista (Qatar Airways, con un 25,1% del capital de IAG) ha confirmado que acudirá a la ampliación.

Por otro lado, en términos de negocio, IAG ha declarado que estima que para el conjunto del año 2020 su capacidad se reduzca en un 63% (en términos asientos-kilómetros disponibles) respecto a los niveles del año pasado, frente a su anterior estimación de un 59%. A su vez, la compañía prevé que en 2021 la capacidad se sitúe por debajo de los de 2019 en un 27% (vs -24% anterior).