Jornada con tono mixto en los principales mercados de renta variable a nivel global, contrastando las ganancias en las bolsas estadounidenses y europeas con los retrocesos registrados en las de Asia-Pacífico. id:77317

La jornada de hoy ha estado marcada por diferentes factores que afectan a la evolución de los mercados financieros, una vez que a la continuación de la presentación de resultados corporativos se han unido las reuniones del BCE y del Banco de Japón (BoJ) y la publicación de un flujo elevado de referencias macroeconómicas.

Así, después de que la solidez de los resultados de Microsoft y Alphabet (matriz de Google) repercutieran ayer sobre la evolución de los valores del sector tecnológico, hoy destaca la publicación después del cierre de mercado de los resultados de Apple y Amazon.

Hasta el momento, en EEUU, el 88% de las compañías que han publicado su evolución del negocio en el 3T han batido a las previsiones del consenso de analistas en términos de beneficio neto, estimándose que, en términos agregados, el beneficio corporativo entre junio y septiembre registró un aumento de un 23% interanual. No obstante, las previsiones a futuro de la dirección de las empresas estadounidenses (guidance u outlook) no han modificado las estimaciones de beneficios para próximos trimestres, manteniéndose la proyección de que los beneficios empresariales crecerán un 17% interanual en el 4T y en 2022 un 5% anual.

En Europa, hoy han publicado sus resultados algunas de las empresas de mayor tamaño como la cervecera belga AB Inbev, la fabricante de automóviles alemana Volkswagen o la petrolera francesa TotalEnergies, todas ellas registrando movimientos al alza y a la baja más significativos que los índices. A su vez, en España ha sido el turno de Repsol, Fluidra o Indra (en este caso ayer después del cierre de mercado).

Paralelamente, en un contexto marcado por las presiones inflacionistas debido entre otros factores a la crisis energética y a la escasez de semiconductores, la atención de los inversores también se ha situado en las decisiones de los bancos centrales. No obstante, a la espera de una mayor visibilidad sobre el dinamismo de la recuperación económica y la evolución de la inflación, ni el Banco de Japón ni el BCE han realizado modificaciones en su política monetaria.

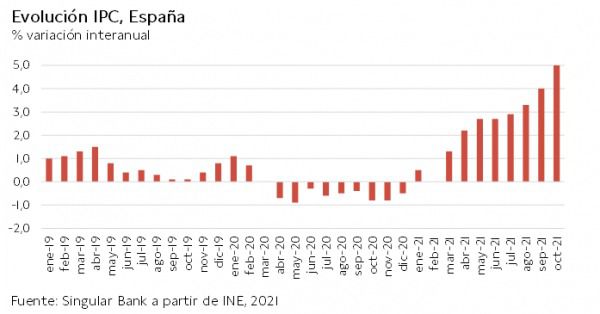

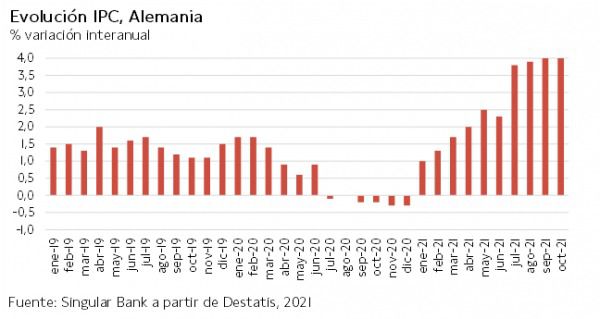

En concreto, el BCE ha decidido mantener inalterada su decisión de reducir el ritmo mensual de su Programa de Compra de Emergencia Pandémica (PEPP) en el 4T respecto al registrado en el 3T y 2T (en torno a 80.000 millones de euros). A su vez, la facilidad de depósito continuará en el -0,5%, mientras que tampoco se ha modificado la duración (hasta marzo de 2022) ni el importe (1,85 billones de euros) del PEPP. Todo a ello a pesar de que hoy se ha conocido que, entre las principales economías de la Eurozona, la inflación se situó en octubre en máximos de 1992 en España (5,5% anual) y de 1993 en el caso de Alemania (4,5% anual).

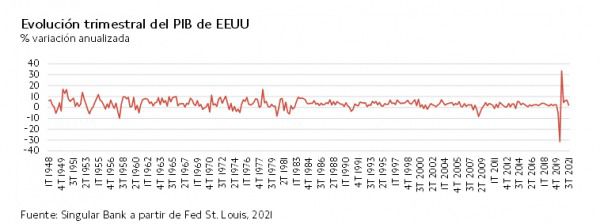

Adicionalmente, tras un inicio de sesión del mercado europeo en rojo, los inversores han incrementado su exposición a la renta variable después de que la primera lectura del 3T del PIB de EEUU se situara por debajo de las expectativas del consenso de analistas. En concreto, el PIB creció entre junio y septiembre un 2,0% anualizado (0,5% trimestral), en comparación con las estimaciones de un 2,7% anualizado y significativamente por debajo del crecimiento del 2T (6,7% anualizado).

Así, la evolución al alza de la renta variable podría responder a la perspectiva de que Jerome Powell, presidente de la Fed, pudiera mostrarse más cauto la semana que viene respecto a la posible moderación del tono expansivo de su política monetaria.

En esta coyuntura, los inversores han reducido nuevamente, como ayer, su exposición a la renta variable de Asia-Pacífico, destacando la caída registrada en las bolsas indias (Sensex indio -1,89%). A su vez, el Shanghai Composite chino ha retrocedido un 1,23% y el Nikkei 225 japonés un 0,96% después de conocerse que las ventas minoristas en el país asiático cayeron en septiembre un 0,6% interanual. Por otro lado, el Kospi surcoreano ha perdido un 0,53%, el Hang Seng hongkonés un 0,28% y el ASX 200 australiano un 0,25%.

En la renta variable europea ha predominado finalmente el verde, a excepción del DAX 40 alemán (-0,06%) y el Footsie 100 inglés (-0,05%). Por su parte, el CAC 40 francés se ha revalorizado un 0,75% y el IBEX 35 español un 0,60%.

En España, el IBEX 35 ha recuperado nuevamente el nivel de 9.000 puntos. En concreto, se ha revalorizado un 0,60% a 9.026 puntos. Entre sus componentes, el repunte más elevado se ha situado en Indra (+8,58%) tras presentar ayer después del cierre de mercado sus resultados del 3T. Adicionalmente, los avances también han sido destacados en el caso de Siemens Gamesa (+6,18%) y Banco Sabadell (+4,46%). Por otro lado, en terreno negativo, los resultados del último trimestre han penalizado especialmente a Fluidra (-5,87%) y Repsol (-3,51%).

Por su parte, en EEUU, a cierre de los mercados europeos, en un contexto marcado por la primera lectura del PIB del 3T y la posterior depreciación del dólar, el Nasdaq Composite avanza un 1,10% y el S&P 500 un 0,87%.

Renta fija

En un contexto marcado por la celebración de la reunión de tipos de interés del BCE, los inversores han reducido su exposición al mercado de deuda soberana a nivel global, si bien los repuntes de yield en la parte larga de las curvas de tipos de interés han sido más elevados en la Eurozona que en Reino Unido o en EEUU.

De esta manera, los inversores han respondido reembolsando deuda soberana a la decisión del BCE de confirmar su política monetaria, reduciendo el ritmo mensual de compras en el 4T de su Programa de Compra de Emergencia Pandémica (PEPP) y manteniendo sin modificaciones ni el importe ni la duración tanto del programa APP (iniciado en 2014) como del PEPP (iniciado en 2020).

Todo indica que el BCE demorará cualquier cambio de su política monetaria a la actualización macroeconómica que realizará coincidiendo con la reunión de diciembre. No obstante, la conferencia de prensa de la presidenta de la autoridad monetaria europea, Christine Lagarde, ha añadido información sobre la postura del BCE respecto a las tendencias que condicionan el escenario actual.

En este sentido, Christine Lagarde ha advertido que el actual repunte de la inflación se prolongará durante un periodo de tiempo más elevado del inicialmente estimado, si bien se prevé que el nivel de precios se modere a medida que avance 2022. Todo ello en un contexto en que mañana se conocerá el dato estimado de octubre del IPC de la Eurozona, tras publicarse hoy los datos preliminares de inflación en España y Alemania, donde se ha situado en máximos de 1992 y 1993, respectivamente.

Paralelamente, en un contexto en que el mercado monetario proyecta un movimiento al alza de los tipos de interés oficiales de 10 pb en agosto de 2022 y de 21 pb a finales del próximo año, la presidenta del BCE ha reiterado que la visión del organismo no anticipa, de momento, ninguna variación de las tasas oficiales el próximo año.

En los próximos meses, los inversores continuarán evaluando la postura de los miembros del Consejo de Gobierno del BCE respecto a una reducción de sus programas de compras de activos. En concreto, el consenso de economistas de Bloomberg estima que el ritmo mensual de compra del PEPP se ralentizará hasta el rango de entre 60.000 y 70.000 millones de euros (80.000 millones de euros actual), si bien el foco de atención se sitúa en cómo adaptará el BCE el programa APP una vez finalice el PEPP en marzo de 2022.

En este contexto, entre las principales referencias a 10 años de la Eurozona el repunte más significativo de yield se ha situado en Italia (+8,7 pb a un -1,029%). Por su parte, el movimiento al alza de la rentabilidad del bono español (+4,0 pb a 0,508%) ha sido ligeramente más elevado que en el caso de los bonos francés (+3,9 pb a 0,199%) y alemán (+2,7 pb a un -0,154%).

Por su parte, fuera de la zona monetaria europea, a la espera de las decisiones que tome el Banco de Inglaterra próximamente respecto a su política monetaria, ha destacado el aumento del rendimientodel Gilt a 2 años (+7,0 pb), significativamente superior al registrado por el bono a 10 años (+0,1 pb).

Por su parte, en EEUU, en un contexto marcado por la lectura del PIB del 3T por debajo de las expectativas del consenso de analistas, la rentabilidad del Treasury a 10 años sube 1,2 pb a un 1,554% a cierre de los mercados europeos.

Materias primas y divisas (a cierre de sesión europea)

Predominio de las caídas en el mercado de petróleo, situándose en mínimos de las 2 últimas semanas, moderando así la revalorización que acumulan desde mediados de agosto.

En este sentido, el precio del Brent cae por debajo de 84 dólares por barril mientras que el del WTI (de referencia en EEUU) se sitúa ligeramente por encima del nivel de 82 dólares por barril.

Este movimiento a la baja del crudo viene precedido por las declaraciones de oficiales iraníes afirmando que en noviembre retomarán las negociaciones con los líderes de las potencias mundiales para reestablecer el acuerdo nuclear de 2015. En este sentido, aumentaría la oferta de petróleo en el caso de un posible pacto que conllevaría el levantamiento de las sanciones de limitación de las exportaciones de crudo iraní impuestas por el expresidente de EEUU, Donald Trump, en 2018.

Adicionalmente, los inversores evalúan los recientes repuntes de los inventarios de crudo en EEUU, que podrían mostrar, por un lado, una moderación de la demanda de la materia prima o, por otro, un incremento de su producción.

En este sentido, en la última semana, según el Instituto Americano de Petróleo, los inventarios de crudo subieron en 2,3 millones de barriles, mientras que la Administración de Energía (AIE) reforzó dicha tesis de un aumento de las existencias (+4,3 millones de barriles la semana anterior). No obstante, los inventarios de gasolina en EEUU se situaron en niveles cercanos a mínimos de los últimos 4 años.

Así, el petróleo Brent retrocede un 0,95% hasta 83,8 dólares por barril, mientras que el WTI cae un 0,75% a 82,0 dólares por barril.

Por otro lado, en el mercado de metales preciosos, las revalorizaciones a cierre de los mercados europeos registradas en el oro (+0,37% a 1.803 dólares por onza) y en el platino (+1,60% a 1.030 dólares por onza) contrastan con el retroceso mostrado por la plata (-0,17% a 24,15 dólares por onza).

En el mercado de divisas, el cruce eurodólar, después de la celebración de la reunión de tipos interés del BCE y el dato de PIB de EEUU del 3T por debajo de las expectativas de los analistas, repunta 0,5% a 1,166 dólares por euro. A su vez, el Dollar Index se sitúa en 93,4 puntos (-0,42%).

Macro

Inflación en España

En octubre, según la lectura preliminar del INE, la inflación en España repuntó significativamente 1,5 pp hasta un 5,5% anual (vs. 4,0% anual en septiembre), alcanzando su mayor nivel desde septiembre de 1992. En términos mensuales el IPC aumentó un 2% frente a un 0,8% mensual en septiembre.

Esta creciente senda al alza se ha visto impulsada principalmente por el encarecimiento de la electricidad y, en menor medida, de los carburantes para vehículos y el gas.

Por su parte, la inflación subyacente (eliminando alimentos no elaborados y energía) aumentó hasta un 1,4% anual (+0,4 pp respecto al mes anterior), situándose 4,1 pp por debajo de la tasa del IPC general. Esta es la diferencia más elevada entre los dos indicadores desde que comenzó a elaborarse la serie en agosto de 1986.

Mercado laboral en España

Los datos de la Encuesta de Población Activa (EPA) del 3T, elaborada por el INE, han confirmado la tendencia al alza de la creación de empleo en España a medida que se recupera la actividad socioeconómica una vez eliminadas la mayor parte de las restricciones de movilidad.

En concreto, entre julio y septiembre se registró un incremento del número de ocupados de 359.300 personas respecto al 2T (+1,83% trimestral), situándose la población total ocupada por encima de 20 millones por primera vez desde finales de 2008. En concreto, ascendió a 20,3 millones de personas.

Por su parte, el desempleo continuó su tendencia a la baja, reduciéndose ligeramente la tasa de paro a un 14,57% de la población activa (vs. 15,26% anterior).

Inflación en Alemania

Según el dato adelantado de Destatis, en Alemania la inflación en octubre aumentó a un 4,5% anual, superando en 0,4 pp su registro del mes anterior de un 4,1% anual. En términos mensuales, los precios crecieron un 0,5% respecto a septiembre.

Esta evolución al alza se explica por el efecto base generado por la reducción temporal del IVA y la pandemia, así como al impacto de introducción de la tarificación del CO2 en enero de este año y la subida del precio de las materias primas, la energía y el transporte como consecuencia de los cuellos de botella formados en las cadenas de producción.

Mercado laboral en Alemania

En septiembre, el empleo ajustado estacionalmente en Alemania aumentó un 0,1% respecto al mes anterior hasta 45,1 millones de personas, en línea con el crecimiento promedio mensual del empleo de los últimos 6 meses. Cabe destacar que el empleo creció en 275.000 personas, un 0,6% en términos desestacionalizados, superando la media de los tres años previos a la pandemia (2017-2019), de 249.000 personas.

Sin embargo, el número de personas empleadas continuó siendo significativamente inferior al anterior a la crisis sanitaria. En términos ajustados, el empleo se mantuvo un 0,9% por debajo de sus niveles de febrero de 2020 (-409.000 personas), si bien la diferencia se redujo un 45% desde su registro de febrero de 2021.

En comparación con septiembre de 2020, el número de ocupados aumentó un 0,5% (+239.000 personas), elevándose interanualmente por quinto mes consecutivo. Una evolución positiva impulsada en parte por el efecto base provocado por la fuerte caída del empleo en la primavera y verano de 2020, y por otros factores derivados de los problemas en las cadenas globales de valor.

Finalmente, según cálculos basados en la Encuesta de Población Activa, en septiembre el número de personas desempleadas ajustado estacionalmente descendió a 1,44 millones de personas (-16.000 personas respecto a agosto). Así, la tasa de desempleo se mantuvo estable en un 3,4% de la población activa.

Índice de Sentimiento Económico de la UE y la Eurozona

En octubre, el Indicador de Sentimiento Económico (ESI) de la Comisión Europea repuntó en la UE hasta 117,6 puntos (+1,0 puntos respecto al mes anterior) y en la Eurozona a 118,6 puntos (+0,8 puntos). Así, se aproximó nuevamente a los máximos históricos alcanzados en julio (118,0 y 119,0 puntos, respectivamente).

En la UE, el incremento del ESI se apoyó principalmente en la mejora de la confianza en las ramas de servicios (+2,8 puntos), construcción (+1,5) y, en menor medida, comercio minorista (+0,6) e industria (+0,3). En contraste, el indicador de confianza de los consumidores mostró un nuevo retroceso (-0,9).

Entre las principales economías europeas, los aumentos mensuales más significativos se registraron en España (+2,5), Francia (+2,1), Polonia (+1,5) y Países Bajos (+1,4), mientras que destacó el ligero descenso del ESI en Alemania (-0,5).

A su vez, el Indicador de Expectativas de Empleo (EEI) aceleró su tendencia al alza, avanzando 1,2 puntos en la UE hasta 114,7 puntos y 1,1 puntos en la zona monetaria europea a 114,5 puntos, alcanzando sus mayores registros desde febrero y mayo de 2018, respectivamente.

La positiva evolución del EEI se vio impulsada por la mejora de las perspectivas de empleo en el sector servicios y especialmente en la industria, elevándose en este caso a su mayor nivel histórico.

Paralelamente, la encuesta de la Comisión Europea ha mostrado un fuerte incremento de las expectativas de precios de venta en todos los sectores, alcanzando sus niveles más elevados de la serie histórica. A su vez, el índice de perspectivas de precios al consumidor se situó en máximos desde noviembre de 1992.

Índice de Precios al Productor en Italia

En septiembre, los precios de producción industrial (IPP) en Italia se incrementaron un 1,6% respecto al mes anterior y un 13,3% frente a septiembre de 2020.

Por sectores, los precios de producción para la construcción de edificios residenciales y no residenciales se mantuvieron estables respecto a agosto, mientras que los de la construcción de carreteras y líneas ferroviarias se redujeron un 0,1% mensual. No obstante, en términos interanuales, repuntaron un 4,9% y un 4,7%, respectivamente.

PIB de EEUU

En el 3T, según la primera lectura del Bureau of Economic Analysis, el PIB de EEUU moderó su crecimiento a un 2,0% anualizado, situándose por debajo de lo proyectado por el consenso del mercado (2,6-2,7%). Un dato que confirma la moderación de la senda de crecimiento de la economía estadounidense tras avanzar un 6,3% y un 6,7% anualizado en el 1T y el 2T, respectivamente, principalmente ante el impacto de la variante delta y la disrupción en las cadenas de suministro.

Destacó especialmente la ralentización del crecimiento del consumo privado a un 1,6% anualizado (vs. 12% anterior), lastrado por la persistencia de la pandemia, la escasez de materiales, los cuellos de botella en el transporte de mercancías y las crecientes tensiones inflacionistas.

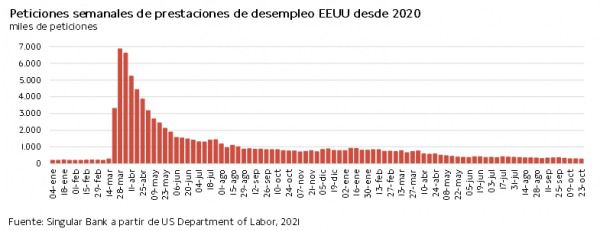

Peticiones de prestaciones de desempleo en EEUU

Entre el 16 y el 23 de octubre, las solicitudes semanales de prestaciones de desempleo en EEUU continuaron con su senda a la baja, registrando un nuevo mínimo desde el comienzo de la pandemia.

En concreto, se contabilizaron 281.000 nuevas solicitudes de prestaciones de desempleo, 10.000 menos que la semana anterior (revisado a 291.000). Una evolución que ha superado ligeramente las previsiones del consenso del mercado, que proyectaban que se mantuvieran estables en torno a 290.000.

Empresarial

Ferrovial (Hoy: +1,61%; YTD: +22,70%)

En el marco del proceso de desinversión de la división de Servicios de Ferrovial (que a términos contables opera como actividad discontinuada), la entidad ha alcanzado un acuerdo para la venta del negocio de conservación y mantenimiento de infraestructuras en España a una sociedad controlada por fondos gestionados por Portobello Capital.

En concreto, la operación supone un valor de empresa (entreprise value, valor de las acciones + deuda neta) de aproximadamente 186 millones de euros y un valor estimado de las acciones a diciembre de 2021 de en torno a 171 millones de euros. A su vez, el precio final pagadero al cierre de la transacción se ajustará por referencia a la cifra de deuda neta y capital circulante que resulte de un balance preparado a esa fecha.

Adicionalmente, el contrato de compraventa prevé además que Ferrovial reciba cantidades variables (earn-outs) si se cumplen determinados requisitos tras el cierre de la transacción de acuerdo al plan de negocio, valoradas aproximadamente en 50 millones de euros.

En concreto, el cierre está supeditado a condiciones usuales en este tipo de operaciones y se prevé tenga lugar en el 1T de 2022.

Adicionalmente, la fecha de cierre de la venta Ferrovial adquirirá el 24,99% del capital de la sociedad compradora. El importe de la inversión ascendería a 20 M€ aproximadamente (dependerá del precio que finalmente pague la parte compradora). Se espera que la transacción, excluyendo los earn-outs, no produzca un impacto relevante en las cuentas consolidadas de Ferrovial, ya que el valor en libros de este negocio es similar al estimado de las acciones a diciembre de 2021 antes indicado.

Repsol (Hoy: -3,51%; YTD: +34,11%)

La petrolera española ha facturado en el último trimestre 13.931 millones de euros, un 22,3% más que en último trimestre y un 64,3% más con respecto al mismo período de 2020. Respecto al periodo entre enero y septiembre, en el que el precio medio del Brent ha aumentado un 65,2% interanual y el gas Henry Hub un 68,4% interanual, los ingresos de la empresa energética ascendieron a 35.918 millones de euros ( +38,2% interanual).

Por negocios de la compañía, en el último trimestre:

- El área de Exploración y Producción (Upstream) registró un importe neto de la cifra de negocio de 1.649 millones de euros, frente a 1.494 millones de euros del trimestre anterior y 940 millones de euros del año pasado, favorecido por el efecto del apalancamiento operativo sobre el incremento del precio de las materias primas. A su vez, el resultado neto del segmento ascendió a 230 millones de euros (vs 291 millones euros 2T y -21 millones de euros 3T 20). Repsol ha explicado que la evolución del área se impulsó a partir de su eficiencia y la optimización de sus operaciones y costes, que permitieron obtener el mayor valor posible del incremento de los precios de las materias primas de referencia internacional.

- La facturación del área industrial (Downstream) ascendió a 10.571 millones de euros (vs 8.460 millones de euros 2T y 5.894 millones de euros 3T 20), mientras que su resultado neto alcanzó 210 millones de euros (-63 millones de euros 2T 20), un -33% menos que el anterior trimestre. Así, Repsol ha explicado que el negocio de química tuvo un desempeño positivo, mientras que el de refino siguió viéndose impactado por los efectos de la pandemia y por paradas realizadas para adecuar las operaciones al entorno de baja demanda y márgenes.

- Los ingresos del segmento de Comercial y Renovables alcanzaron 6.202 millones de euros, un 22,9% más que el anterior trimestre y un 39,8% superiores a los del mismo periodo de 2020. Por su parte, su resultado neto se situó en 174 millones de euros (vs 128 millones de euros 2T y 172 millones de euros 3T 20). Adicionalmente, la compañía ha confirmado sus objetivos de capacidad instalada renovable en 2030 de 20 GW, lo que representa un incremento del 60% frente a la meta anterior, y en 2025 de 6 GW, en comparación con 1,7 GW con los que Repsol prevé terminar este año.

Por otro lado, respecto a la generación de caja, el flujo de caja operativo en el 3T ascendió a 1.439 millones de euros, 181 millones de euros superior que en el mismo periodo de 2020, si bien el flujo de caja libre fue de 900 millones, 240 millones de euros inferior al del mismo periodo de 2020, debido a los menores cobros por desinversiones. A su vez, la deuda neta disminuyó ligeramente a 6.136 millones de euros (vs 6.386 millones de euros cierre 2T).

Paralelamente, el Consejo de Administración de la entidad ha decidido una mejora del dividendo en 2022 en efectivo de un 5% anual, hasta los 0,63 euros por acción (pagaderos en un dividendo de 0,33 y 0,30 euros por acción), y una reducción del capital social de 75 millones de acciones, equivalente al 4,9% de su capital. Adicionalmente, han acordado desarrollar un programa de Recompra de Acciones de 35 millones de acciones, equivalente al 2,3% de su capital social.

Finalmente, el resultado neto de Repsol en el último trimestre se situó en 704 millones de euros (vs -94 millones de euros 3T 20), un 19,9% más que en el 2T. Por su parte, el resultado neto ajustado, que mide específicamente la marcha de los negocios, ascendió en el 3T a 623 millones de euros (+27,7% respecto a 2T y equivalente a 89x el resultado respecto a 3T 20). Todo ello en un contexto marcado por el inicio de la ejecución de su Plan Estratégico 2021-2025.

Solarpack (Hoy: 0,00%; YTD: -8,16%)

La Comisión Nacional del Mercado de Valores (CNMV) ha autorizado la oferta pública voluntaria de adquisición de acciones (OPA) de Solarpack presentada por Veleta BidCo (EQT) el día 26 de junio de 2021 y admitida a trámite el 15 de julio de 2021. En concreto, entiende que están ajustados sus términos a las normas vigentes y considera suficiente el contenido del folleto explicativo presentado, tras las últimas modificaciones registradas con fecha 22 de octubre de 2021.

En este sentido, han recordado que la oferta se dirige al 100% del capital social de Solarpack Corporación, a un precio ofrecido de 26,50 euros por acción. Así, han considerado suficientemente justificado a efectos de lo previsto en los artículos 9 y 10 del Real Decreto 1066/2007, de 27 de julio, sobre el régimen de las ofertas públicas de adquisición de valores, y en los artículos 130 y 137.2 del texto refundido de la Ley del Mercado de Valores.

La CNMV, en su análisis, ha tenido en cuenta a este respecto que el precio de la oferta no es inferior al mayor entre el precio equitativo y el que resulta de tomar en cuenta y con justificación de su respectiva relevancia los métodos contenidos en el informe de valoración (Duff & Phelps) presentado por el oferente.