Nuevamente el sentimiento de mercado se mantiene optimista y continúa la tendencia alcista de la última semana. En los principales mercados de renta variable a nivel global predomina el verde, apoyado principalmente en los datos macroeconómicos publicados durante la jornada de hoy. id:59258

En concreto, los indicadores adelantados PMI de servicios a nivel global del mes de mayo confirman la perspectiva de una progresiva recuperación económica en la Eurozona, EEUU y en China a raíz de la relajación de las medidas de confinamiento:

- El PMI Caixin de servicios de China repunta 10,6 puntos hasta 55 puntos, situándose en fase de expansión por primera vez desde el mes de enero.

- En España, el indicador adelantado del sector servicios avanza 20,8 puntos desde el mínimo histórico registrado en abril hasta 27,9 puntos.

- El índice de servicios de la Eurozona experimenta también una evolución favorable, situándose en 30,5 puntos frente a 12 puntos el mes anterior.

- En EEUU, su PMI de servicios aumenta en 10,8 puntos hasta 37,5 puntos.

Por otro lado, tras conocerse el pasado jueves que las peticiones de prestaciones de paro en EEUU superan los 40 millones desde mediados de marzo, la última encuesta de empleo ADP muestra una moderación de la destrucción de puestos de trabajo, frente a las expectativas del mercado que proyectaban una destrucción de 9 millones de empleos. En concreto, según ADP, en mayo en el sector privado se perdieron 2,76 millones de empleos, tras la fuerte caída registrada el mes anterior (-19,55 millones). Esta cifra, publicada a las 14:15 hora española, ha apoyado los avances en el final de la sesión bursátil europea y el inicio de la estadounidense.

En Europa, ante la progresiva reapertura económica y la positiva evolución de los indicadores adelantados PMI, en una sesión que ha ido de menos a más, ha predominado el verde entre sus principales índices bursátiles, con avances superiores al 2%. Paradójicamente, a pesar del estancamiento de las negociaciones del segundo programa de estímulo del Gobierno de Alemania, la mayor revalorización se ha registrado en el DAX 30 alemán (+3,85%), seguida del CAC 40 francés (+3,36%).

En España, el IBEX 35 (+2,95%) continúa registrando significativos avances y se sitúa por encima de 7.600 puntos, cerrando la sesión en 7.626 puntos. Entre sus componentes, han destacado las revalorizaciones de IAG (+11,39%), Banco Sabadell (+7,72%) y Mapfre (+7,71%). En contraste, solo Grifols (-3,00%) y Cellnex (-2,48%) han cerrado en negativo en la jornada de hoy.

En Estados Unidos, a cierre de sesión europea, sus principales bolsas mantienen la tendencia alcista, principalmente apoyado en el dato de empleo de la encuesta ADP. El S&P 500 supera el nivel de 3.100 puntos y el Nasdaq el de 9.650 puntos.

Renta fija

Significativo repunte de TIRes en el mercado de renta fija europea, tanto en los bonos soberanos de los países del Centro como de los del Sur Europa. El avance de los PMIs servicios en la Eurozona y en China, unido al dato de empleo de la encuesta de ADP estadounidense, ha incitado el apetito por el riesgo y la reducción de la exposición a bonos soberanos.

Todo ello a la espera de la reunión de mañana del BCE, con las expectativas de que la autoridad monetaria pueda anunciar la ampliación del programa de Emergencia Pandémica (PEPP, por sus siglas en inglés) en un rango de 250.000 y 500.000 millones de euros, desde los 750.000 millones de euros iniciales. Según las previsiones, con el actual ritmo de compras, el importe del programa podría agotarse entre septiembre y octubre. En este contexto, tampoco se descarta que se prolongue su duración más allá de finales de este año.

Así en la jornada de hoy, la rentabilidad del bono italiano a 10 años ha repuntado 6 pb hasta 1,55%, la del bono alemán a 10 años 7 pb hasta -0,35% (nivel más alto desde mediados de abril) y la del bono español a 10 años 6 pb hasta 0,61%.

Fuera de la Eurozona, en una tónica similar, el apetito por el riesgo y la alta liquidez de los “Treasuries” estadounidenses y “Gilts” británicos han jugado en su contra en la sesión de hoy. En concreto, la rentabilidad del bono estadounidense a 10 años sube 8 pb hasta 0,76% y la del bono británico a 10 años 6 pb hasta 0,28%.

Materias primas y divisas (a cierre de sesión europea)

Jornada con un alto nivel de volatilidad en el mercado de petróleo, a la espera de la reunión de junio de la OPEP+. El precio del petróleo Brent ha superado por tramos 40 dólares por barril por primera vez desde el 6 de marzo, retrocediendo posteriormente un 1,0% hasta 39,1 dólares por barril.

En concreto, durante el día de hoy se han sucedido diferentes acontecimientos que explican el repunte de la volatilidad en el precio del petróleo:

- A primera de hora de la mañana, fuentes del mercado han sugerido que era poco probable que se produjera un adelanto de la reunión de la OPEP a mañana jueves 4 de junio, ya que para ello era necesario que se resolvieran las disputas sobre el grado de cumplimiento de los recortes de la producción. En concreto, el punto de mira de la OPEP se situaría en Irak, que podría haber incumplido su cuota de recorte del mes de mayo, lo que daría lugar a la solicitud de una compensación.

- Posteriormente, a mediodía, ha surgido la información de que Arabia Saudí y Rusia habrían llegado a un acuerdo para prolongar el recorte de producción de petróleo de 9,7 millones de barriles diarios de mayo y junio al mes de julio. Un hecho que ha impulsado momentáneamente el precio Brent por encima de 40 dólares por barril.

- Finalmente, este optimismo inicial se ha desvanecido al conocerse que en principio la reunión de la OPEP se mantendrá en su fecha inicial del 9 y 10 de junio, sin descartarse que se prolongue hasta mediados de junio. Así, se ha revertido la tendencia que mostraba la cotización del del petróleo al comenzar la sesión.

En este escenario de informaciones sobre la reunión de la OPEP+ de junio, los inversores no han tenido en cuenta el dato positivo de los inventarios semanales de la AIE (Administración de Información de Energía) de EEUU, que se han reducido en 2,077 millones de barriles, tras registrar un sorprendente repunte la semana pasada de 7,9 millones.

El precio del oro, ante el optimismo de los mercados financieros sobre una recuperación de la economía, en su condición de valor refugio y activo de alta liquidez, cae un 2,2% hasta 1.690 dólares por onza.

En el mercado de divisas, el dólar continúa con su acusada depreciación de las últimas semanas y mantiene una tendencia bajista respecto a las divisas de referencia. El Dollar Index retrocede un 0,3% hasta 97,3 puntos y el cruce eurodólar supera el umbral de 1,12 dólares por euro, situándose por encima del nivel de inicios de año (actual 1,1223 vs 1,1212 del 31 de diciembre)

Macro

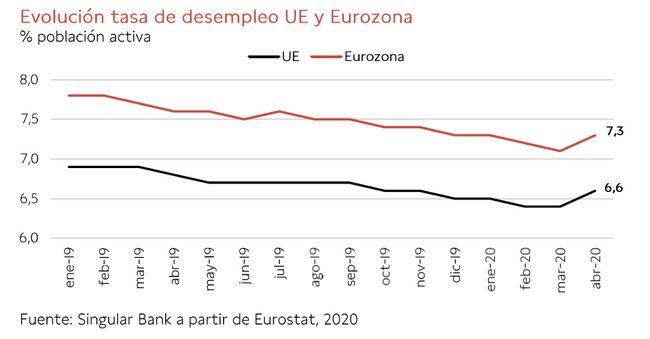

Tasa de desempleo, UE y Eurozona

En abril, el número de personas desempleadas aumentó nuevamente tanto en la UE como en la Eurozona ante la vigencia de las medidas de confinamiento en la mayoría de sus países miembros. En concreto, en ambos casos la tasa de paro avanzó en 0,2 pp hasta un 6,6% de la población activa en la UE (vs 6,4% en marzo) y un 7,3% en la Eurozona (vs 7,1% en marzo).

Tasa de desempleo, Alemania

En abril, en Alemania el número de personas desempleadas continuó aumentando en un 13,2% respecto al mes anterior (+200.000). En términos interanuales, el incremento del número de parados fue de un 38% respecto a abril de 2019 (+515.000 personas). Así, la tasa de desempleo se situó en un 4,3%, 1,1 pp superior a la de febrero de 2020 (3,2%), antes del inicio del brote del Covid-19 en Europa.

Mercado laboral, Italia

En abril, en Italia se produjo una significativa caída del empleo, al mismo tiempo que el paro retrocedió ante el incremento de la población inactiva. Así, se registró una contracción del número de ocupados de un 1,2% frente al mes anterior (-274.000 personas), mientras que el número de personas desempleadas disminuyó un 23,9% (-484.000 personas). Por su parte, la población activa descendió a un 57,9% frente al 58,6% de marzo.

Ante esta evolución del mercado laboral, la tasa de desempleo alcanzó un 6,3% en abril, 1,7 pp inferior a la del mes de marzo.

Índice de Precios al Productor (IPP), Eurozona

En abril, el Índice de Precios al Productor retrocedió un 2% respecto al mes anterior.

En términos interanuales, el índice se contrajo un 4,5%, principalmente ante la caída de los precios de la energía (-16,5% interanual) y de los bienes intermedios (-2,7% interanual). En contraste, aumentaron los de bienes de consumo no duradero (1,7% interanual), bienes de consumo duradero (1,3% interanual) y bienes de equipo (1% interanual).

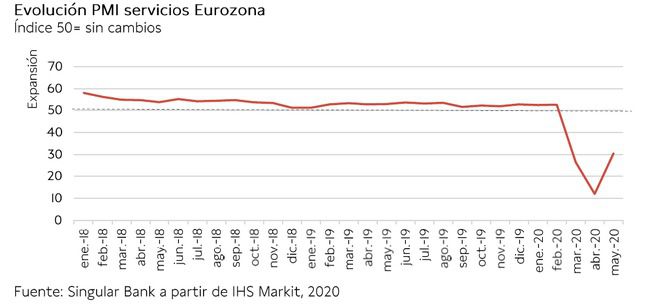

Indicadores adelantados: PMIs servicios y compuesto, Eurozona

En mayo, el Índice PMI de servicios de IHS Markit de la Eurozona repuntó significativamente hasta 30,5 puntos, frente al mínimo de 12 puntos registrado el mes anterior. Este dato supone el mayor nivel de los últimos tres meses, antes del inicio de las medidas de confinamiento (26,4 puntos en marzo).

Asimismo, el Índice PMI compuesto se situó en 31,9 puntos, 18,3 puntos superior a abril (13,6 puntos), ante el repunte de la actividad tanto en el sector servicios como en el manufacturero.

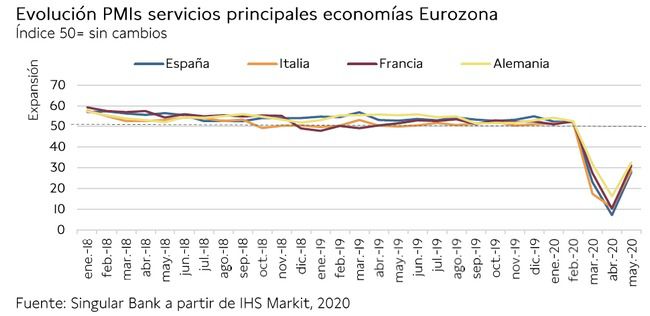

Entre las principales economías de la Eurozona, todos los PMIs de servicios y compuestos repuntaron respecto al mes anterior ante la relajación de las medidas adoptadas por los Gobiernos para hacer frente al Covid-19, si bien continuaron en fase de contracción:

- En Alemania, el indicador adelantado de servicios avanzó hasta 32,6 puntos, +16,4 puntos respecto al dato de abril. Por su parte, el PMI compuesto se situó en 32,3 puntos (frente a 17,4 puntos el mes anterior).

- En Francia, su índice de servicios registró 31,1 puntos, 20,9 puntos superior al mes anterior (10,2 puntos), el mayor repunte entre los principales países de la Eurozona. Su PMI compuesto alcanzó 32,1 puntos, frente a 11,1 puntos en abril.

- En Italia, el PMI de servicios se situó en 28,9 puntos frente a 10,8 puntos en abril (+18,1 puntos). El PMI compuesto aumentó hasta 33,9 puntos (10,9 puntos en el mes anterior).

- En España, su indicador adelantado de servicios registró un significativo repunte de 20,8 puntos hasta 27,9 puntos, desde su mínimo histórico alcanzado el mes anterior (7,1 puntos). A pesar de la relajación de las medidas de confinamiento, la actividad se mantuvo débil, especialmente en las categorías de hoteles y restaurantes y transporte y almacenamiento. A su vez, el PMI compuesto avanzó hasta 29,2 puntos (9,2 puntos en abril).

Indicadores adelantados: PMI servicios y compuesto, Reino Unido

En mayo, el indicador adelantado PMI de servicios de IHS Markit de Reino Unido repuntó hasta 29 puntos, +15,6 puntos respecto al mes anterior (13,4 puntos), a raíz de la gradual reapertura de su economía, especialmente en el sector de la construcción.

Asimismo, su índice PMI compuesto se situó en 30 puntos, frente al mínimo histórico de 13,8 puntos registrado en abril.

Indicadores adelantados: PMI servicios y compuesto, EEUU

En EEUU, el indicador adelantado PMI de servicios de IHS Markit aumentó en 10,8 puntos respecto al mes anterior hasta 37,5 puntos en mayo (26,7 puntos en abril). A su vez, el índice compuesto avanzó a 37 puntos, frente a 27 puntos el mes anterior.

Indicadores adelantados: PMI Caixin servicios y compuesto, China

En China, tanto el Índice PMI Caixin compuesto como el de servicios de IHS Markit de mayo se situaron en fase de expansión por primera vez desde enero ante la progresiva reactivación de la actividad económica. En concreto, su indicador adelantado de servicios repuntó hasta 55 puntos (frente a 44,4 puntos en abril) y el compuesto hasta 54,5 puntos (vs. 47,6 puntos el mes anterior), alcanzando su mayor nivel desde enero de 2011.

Encuesta de empleo ADP, EEUU

Según ADP, el empleo en el sector privado se redujo en 2.760.000 puestos de trabajo en mayo frente al mes anterior. Así, modera su tendencia a la baja tras la destrucción de 19,55 millones de empleos en abril, ante la gradual reapertura de la actividad económica en algunos Estados.

La mayor reducción de empleos se produjo en las grandes empresas (-1,6 millones). Por sectores, la pérdida de puestos de trabajo en las actividades de servicios ascendió a 1,97 millones, mientras que en industria se situó en 0,79 millones.

Pedidos de bienes manufacturados, EEUU

En abril, los nuevos pedidos de bienes manufacturados retrocedieron un 13% respecto al mes anterior, registrando una significativa variación negativa por segundo mes consecutivo (-11% en marzo).

Por su parte, los pedidos de bienes duraderos se contrajeron un 17,2% mensual, superando la caída del mes anterior (-16,6%), principalmente ante la reducción de los pedidos de equipo de transporte (-47,3%). Asimismo, los pedidos de bienes no duraderos disminuyeron un 9% respecto al mes anterior.

Solicitudes de hipotecas MBA, EEUU

Según la Asociación Bancaria de Hipotecas (MBA), las solicitudes de hipotecas en EEUU entre el 25 y el 29 de mayo se redujeron un 3,9%, fundamentalmente debido a la reducción semanal de las operaciones de refinanciación (-9%), parcialmente compensada por el aumento de las solicitudes de compra (+5%).

Empresarial

Pharma Mar (HOY: +0,17%; YTD: +69,19%)

La compañía farmacéutica gallega ha anunciado que la Administración de Productos Terapéuticos australiana (TGA, por sus siglas en inglés), ha aceptado la solicitud de comercialización de lurbinectedina, un fármaco que se utiliza en pacientes de cáncer de pulmón que han sufrido una recaída en su enfermedad.

La autoridad australiana ha aprobado su uso basándose en los resultados del ensayo de fase 2, con una tasa de respuesta global del 35%, que representa una ventaja clínicamente significativa respecto al tratamiento estándar actual.

Renault (HOY: +10,49%; YTD: -43,18%)

Tras presentar la semana pasada el programa de reestructuración de la alianza Renault-Nissan- Mitsubishi, y anunciar un programa de reducción de costes por 2.000 millones de euros y de plantilla de 15.000 trabajadores, la compañía francesa ha logrado cerrar la firma de un crédito del gobierno francés de 5.000 millones de euros. La compañía podrá disponer de esta cuantía de forma completa o parcial hasta el 31 de diciembre de 2020.

Renault ha registrado un avance en la última semana y media (desde cierre de viernes 22 de mayo) de un 33,2%.