Predominio del signo negativo en los mercados de renta variable europeos y de EEUU en la última sesión de la semana, marcada por la publicación de los PMIs de servicios y del informe de empleo de la economía estadounidense. id:78509

Una evolución que ha contrastado con el comportamiento alcista mostrado por la mayor parte de los índices bursátiles de la región Asia-Pacífico, a excepción del

Sensex indio (-1,31%) y el

Hang Seng de Hong Kong (-0,09%). Por su parte, el

Nikkei 225 japonés y el

Shanghai Composte chino se han revalorizado en torno a un 1%, mientras que el

Kospi surcoreano ha subido un 0,78%.

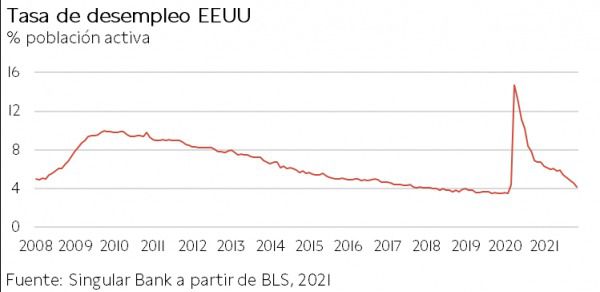

Tras los positivos datos de las solicitudes de prestaciones de desempleo en EEUU conocidos en las últimas semanas y la encuesta ADP, hoy informe oficial de empleo ha mostrado señales mixtas sobre la recuperación del mercado laboral. Por un lado, el ritmo de creación de empleo se desaceleró significativamente en noviembre con 210.000 nuevos puestos de trabajo, ampliamente por debajo tanto de la cifra del mes anterior (546.000) como de las expectativas del consenso del mercado (en torno a 550.000). Según la encuesta realizada a los empleadores, la contratación se ralentizó en todos los sectores, destacando la industria de automóviles y el comercio minorista.

Sin embargo, la tasa de desempleo descendió por quinto mes consecutivo hasta un 4,2% de la población activa (frente a la estimación del consenso de un 4,5%), reduciendo su diferencia con el nivel previo a la disrupción de la pandemia a 0,7 pp (3,5% en febrero de 2020). Adicionalmente, el aumento de la tasa de población activa a un 61,8% (vs. 61,6% en octubre), su mayor nivel desde marzo del año pasado, también reflejó avances en la recuperación del mercado de trabajo.

Al mismo tiempo, se observó un incremento de los ingresos medios por hora de un 0,3% mensual y un 4,8% respecto a noviembre del año anterior. Una tendencia que podría suponer un factor adicional de presión al alza sobre los niveles de precios de la economía estadounidense, en un contexto en el que la Reserva Federal ha señalado que analizará la posibilidad de acelerar el ritmo de retirada de sus estímulos monetarios para hacer frente al fuerte repunte de la inflación.

Por otro lado, los mercados financieros globales mantienen el foco de atención en las informaciones sobre el posible impacto de la variante ómicron del coronavirus y la efectividad de las vacunas. En este sentido, la compañía biotecnológica BioNTech, socia de Pfizer, ha afirmado que podría ser necesario modificar su vacuna para aumentar la inmunidad contra la nueva cepa del virus, si bien ha remarcado que una dosis de refuerzo de la vacuna actual proporciona un alto nivel de protección. En la misma línea, Moderna ha declarado que las diversidad de mutaciones de ómicron sugieren que se necesitarán nuevas vacunas para prevenir la infección.

En la jornada bursátil de hoy, las bolsas europeas han continuado con su senda bajista, registrándose entre los principales índices de la Eurozona caídas de entre un 0,4% y un 0,8%. En concreto, el IBEX 35 español ha perdido un 0,71%, el DAX 40 alemán un 0,61% y el CAC 40 francés un 0,44%. En Reino Unido, el FTSE 100 británico ha mostrado nuevamente mayor resiliencia con un moderado descenso de un 0,10%.

En España, el IBEX 35 ha cerrado la semana con un retroceso de un 1,92% respecto al pasado viernes, situándose en 8.242 puntos, su menor nivel desde finales del mes de febrero. En una sesión de caídas generalizadas, únicamente seis valores han aumentado su capitalización frente a ayer, destacando Enagás (+1,39%) y Meliá Hotels (+1,00%). En terreno negativo Fluidra ha liderado las pérdidas (-5,44%), seguida de Pharma Mar (-3,83%), Siemens Gamesa (-3,59%) y Almirall (-3,36%).

Respecto a EEUU, a la espera de que finalice la sesión en Wall Street, las pérdidas de sus principales índices son superiores a las de las bolsas europeas. Destaca el significativo retroceso del Nasdaq Composite deun 2,69% ante la mayor toma de beneficios en los valores tecnológicos, mientras que el S&P 500 cae un 1,15%.

Renta Fija

La actual coyuntura de incertidumbre ha llevado a los inversores a aumentar nuevamente su exposición a los mercados de deuda soberana europeos y de EEUU, especialmente en los vencimientos a largo plazo, provocando caídas generalizadas de TIRes. Todo ello en un entorno en el que continúan evaluando las perspectivas de crecimiento económico en los próximos meses, condicionadas a las elevadas presiones inflacionistas, el deterioro de la situación epidemiológica y la reintroducción de restricciones de movilidad.

Adicionalmente, se mantiene el foco de atención en los mensajes de los miembros de los principales bancos centrales. Hoy la presidenta del BCE, Christine Lagarde, ha afirmado que es poco probable que el organismo monetario europeo aumente los tipos de interés el próximo año, pero no ha descartado adoptar medidas rápidamente para frenar el repunte de la inflación si fuera necesario. Unas declaraciones que se han realizado tras conocerse esta semana las cifras provisionales de inflación de noviembre en las principales economías de la Eurozona, alcanzando la tasa del conjunto de la zona monetaria europea un nuevo máximo desde que se creó la moneda común (4,9% anual).

La próxima reunión del BCE se celebrará el 16 de diciembre, y previsiblemente se debatirá la futura orientación de las medidas de estímulo al mismo tiempo que se presentará la actualización de las proyecciones de crecimiento económico e inflación. Según el escenario actual, el programa de compras adoptado a raíz de la pandemia (Pandemic emergency purchase programme, PEPP) de 1,85 billones de € expirará a finales de marzo.

En EEUU, esta semana el presidente de la Reserva Federal, Jerome Powell, ha señalado la posibilidad de acelerar la retirada de los estímulos monetarios ante la persistencia de la inflación en niveles elevados. En la sesión de hoy, la publicación del informe oficial de empleo de la economía estadounidense ha aumentado la incertidumbre sobre las próximas decisiones de la Fed tras mostrar un ritmo de creación de empleo significativamente inferior al proyectado.

En los mercados secundarios de las economías avanzadas, hoy nuevamente han sido más acusados los movimientos fuera de la zona monetaria europea. Entre las principales referencias a 10 años ha destacado el descenso de rentabilidad del bono británico de 6,4 pb hasta un 0,745%, al mismo tiempo que la del Treasury estadounidense cae 6,3 pb a un 1,382% (a cierre de la sesión europea).

En la Eurozona las caídas de TIRes se han situado en un rango de entre 1,5 y 4 pb, siendo más significativas en los países de menor calidad crediticia. Así, la yield del bono italiano ha retrocedido 3,9 pb a un 0,913%, la del español 3,4 pb a un 0,343% y la del portugués 3,3 pb hasta un 0,271%. Por su parte, el rendimiento de los bonos a 10 años de Francia y Alemania se ha reducido en 2,1 pb y 1,9 pb, respectivamente.

Materias primas y divisas (a cierre de sesión europea)

Los precios del petróleo se han recuperado durante la jornada de hoy tras confirmar ayer la OPEP+ que deja la puerta abierta a una posible modificación de su plan de normalización del suministro ante la elevada incertidumbre existente en el mercado. Una situación que se ha acentuado en los últimos días por la propagación de la nueva variante ómicron, que ha llevado a la reintroducción de restricciones de movilidad y podría lastrar la demanda a corto plazo.

En concreto, los países miembros de la OPEP y sus aliados acordaron en su reunión de ayer continuar con su plan de incrementar la producción en 400.000 barriles diarios en enero, manteniendo sin cambios el ritmo de los últimos meses. Sin embargo, la advertencia de que podría adoptar cambios con poca antelación subraya la dificultad de evaluar el equilibrio entre la oferta y la demanda a corto plazo, especialmente en la coyuntura actual marcada por la propagación de la variante ómicron del covid-19 y la liberación de reservas nacionales liderada por EEUU.

Desde la detección de la nueva cepa del coronavirus a finales de la semana pasada, la cotización del petróleo ha descendido con fuerza, situándose este miércoles tanto el Brent como el WT por debajo de 70 dólares por barril. En el caso del barril de Brent, hoy se revaloriza un 2,76% hasta 71,59 dólares, mientras que el precio del barril de WTI (de referencia en EEUU) repunta un 2,26% a 68,00 dólares.

Por otro lado, la cotización de los metales preciosos muestra una evolución heterogénea. El precio del oro se incrementa un 0,48% a 1.777 dólares por onza, contrastando con la tendencia a la baja del platino (-0,93% a 932 dólares por onza) y la mayor estabilidad de la plata (-0,03% hasta 22,4 dólares por onza).

En el mercado de divisas, el dólar se aprecia ligeramente frente a la divisa de la Eurozona por cuarta jornada consecutiva, cotizando en torno a 1,13 dólares por euro (-0,02% respecto a ayer). A su vez, el Dollar Index repunta a 96,3 puntos (+0,13%).

Macro

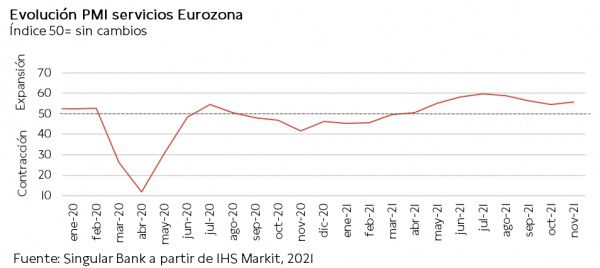

Indicadores adelantados: PMIs servicios y compuesto en la Eurozona

En noviembre, el indicador adelantado de servicios de IHS Markit de la Eurozona repuntó 1,3 puntos frente al mes anterior hasta 55,9 puntos (vs. 54,6 puntos en octubre). Una aceleración de la expansión del sector apoyada principalmente por el aumento del empleo, que creció al mayor ritmo en 14 años. No obstante, se observó también una presión al alza sobre la capacidad de producción y los precios.

Por su parte, el PMI compuesto avanzó 1,2 puntos a 55,4 puntos (vs. 54,2 puntos el mes anterior), revirtiendo su tendencia a la baja desde el máximo de julio.

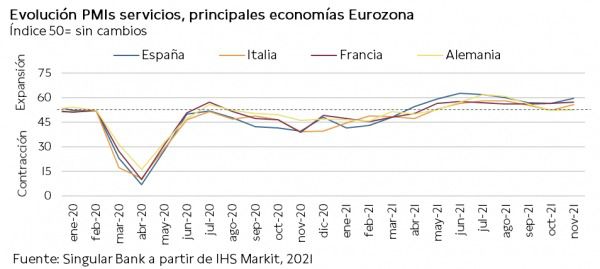

La tendencia al alza del PMI de servicios fue generalizada en las principales economías de la Eurozona en noviembre:

- En Alemania, el índice de servicios se incrementó ligeramente 0,3 puntos hasta 52,7 puntos (vs. 52,4 puntos el mes anterior), si bien mostró su segunda lectura más baja desde que volvió a terreno de expansión en mayo. Cabe destacar la evolución dispar de sus componentes, incrementándose de forma continuada la actividad del subsector alquileres y actividades comerciales frente al deterioro de la de hoteles y restaurantes. Por su parte, el PMI compuesto también descendió por tercer mes consecutivo hasta 52,2 puntos, frente a 52,0 puntos en septiembre.

- En Francia, el PMI de servicios repuntó 0,8 puntos a 57,4 puntos (vs. 56,6 puntos en octubre), continuando con su senda al alza iniciada el mes anterior y alcanzando su máximo en 5 meses. En este sentido, se observó un incremento del ritmo de expansión de los nuevos pedidos, el empleo y las expectativas empresariales ante el repunte de la demanda interna. El PMI compuesto se situó en 56,1 puntos en noviembre, 1,4 puntos por encima de su registro del mes anterior apoyado también en la recuperación del indicador manufacturero.

- En Italia, el indicador del sector servicios avanzó 3,5 puntos respecto a octubre hasta 55,9 puntos (vs. 52,4 puntos el mes anterior), su nivel más elevado en tres meses, por la fuerte demanda interna. Así, se produjo un aumento de los nuevos pedidos y del empleo, si bien se incrementaron también las presiones sobre las cadenas de producción y el nivel de precios. Paralelamente, el PMI compuesto repuntó 3,4 frente al mes anterior hasta 57,6 puntos, revirtiendo su retroceso de octubre.

- En España, el PMI de servicios se incrementó 3,2 hasta 59,8 puntos en noviembre (vs. 56,6 el mes anterior). Una evolución alza explicada por el notable aumento de los nuevos pedidos internos, mientras que las exportaciones mostraron un crecimiento más moderado. Por su parte, la saturación de las cadenas de producción derivó en nuevo repunte del empleo, si bien también se elevaron los costes asociados y los precios. Por su parte, el PMI compuesto se situó 2,1 puntos por encima de su nivel de octubre en 58,3 puntos.

Ventas minoristas en la UE y la Eurozona

En octubre, en un entorno marcado por la estabilización de la situación epidemiológica y los problemas en las cadenas de suministro ante la escasez de materiales y los retrasos en las entregas, las ventas minoristas aumentaron un 0,2% mensual en la Eurozona y un 0,3% en la UE (vs. -0,4% y -0,3% mensual, respectivamente, en septiembre).

Por tipología de bienes, en la zona monetaria europea destacó el incremento del volumen de ventas de combustible para automóviles de un 1,3% mensual y de un 0,4% mensual de productos no alimenticios. En contraste, las ventas de alimentos, bebidas y tabaco cayeron ligeramente un 0,1% mensual.

Entre los países miembros de la Eurozona, destacó el repunte del comercio minorista en Portugal de un 2,3% mensual, mientras que retrocedió en Letonia (-5,4%), Austria (-2,8%) y Estonia (-2,6%).

En términos interanuales, el volumen de comercio minorista se incrementó un 1,4% en la Eurozona y un 2,3% en la UE frente a octubre de 2020.

Producción industrial de Francia

En octubre, la producción industrial en Francia repuntó un 0,9% respecto al mes anterior, revirtiendo su tendencia a la baja de septiembre (-1,5% mensual). No obstante, el índice se mantuvo un 4,5% por debajo de sus niveles previos al inicio de la pandemia en febrero de 2020.

Esta evolución refleja principalmente la recuperación del sector manufacturero (+0,9% mensual) impulsada por el incremento de la producción de equipos de transporte de un 8,8% mensual (vs. -8,6% el mes anterior).

A su vez, también aumentó la producción de alimentos y bebidas (+1,4% vs. –1,0% en septiembre) y en los sectores de minería, energía y suministro de agua (+0,5% vs. –0,8% anterior) y de coque y refino de petróleo (+0,6% vs. –2,4% anterior). En contraste, retrocedió la fabricación de bienes de maquinaria y equipo (–0,3% vs. +0,9% el mes anterior).

En términos interanuales, la producción industrial repuntó un 1,2% respecto a octubre de 2020.

Indicadores adelantados: PMI servicios y compuesto en Reino Unido

En noviembre, el indicador PMI de servicios de IHS Markit de Reino Unido moderó su ritmo de avance 0,6 puntos hasta 58,5 puntos (vs. 59,1 puntos el mes anterior). Una evolución explicada principalmente por los cuellos de botella observados en las cadenas de valor ante la dificultad para encontrar empleados cualificados. No obstante, los nuevos pedidos se incrementaron a su nivel más elevado en 5 meses apoyados en la aceleración de las exportaciones. Por su parte, los precios avanzaron a su mayor ritmo de la serie histórica ante el repunte del coste de los inputs y las limitaciones de oferta.

Así, el PMI compuesto retrocedió ligeramente 0,2 puntos a 57,6 puntos (vs. 57,8 puntos en octubre).

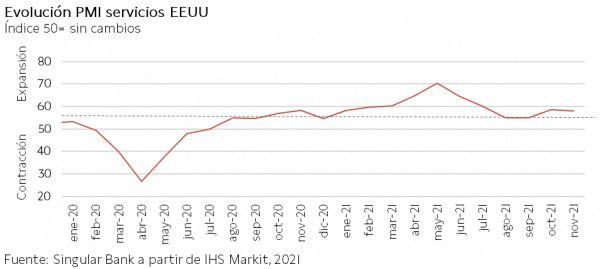

Indicadores adelantados: PMI servicios y compuesto en EEUU

En EEUU, el indicador adelantado PMI de servicios de IHS Markit retrocedió en noviembre tras alcanzar el mes anterior su mayor nivel desde julio, situándose en 58,0 puntos (-0,7 puntos respecto a octubre).

Esta ralentización de la expansión del sector servicios estadounidense refleja el impacto de los problemas de oferta y de mano de obra. En este sentido, el indicador de retrasos en las entregas alcanzó su segunda mayor lectura de la serie histórica. Adicionalmente, continuaron incrementándose los costes de producción ante las interrupciones en las cadenas de suministro y los mayores costes salariales.

Por su parte, el PMI compuesto se redujo a 57,2 puntos, frente a 57,6 puntos en octubre.

Indicador no manufacturero del Institute for Supply Management (ISM) en EEUU

Según ISM, en contraste con los resultados de la encuesta de IHS Markit, en noviembre el indicador adelantado ISM del sector no manufacturero en EEUU registró un significativo repunte respecto al mes anterior de 2,4 pp hasta un 69,1%. Una cifra que representa un nuevo máximo de la serie histórica.

Entre sus subíndices, destacó especialmente el incremento de 4,8 pp del indicador de actividad empresarial a un 74,6% (máximo histórico), mientras que el índice de nuevos pedidos se mantuvo estable en un 69,7%. A su vez, el indicador de precios registró su tercera mayor lectura de la serie histórica con un 82,3% (-0,6 pp).

Pedidos de fábrica en EEUU

En octubre, los nuevos pedidos de bienes manufacturados en EEUU aceleraron su crecimiento a un 1,0% mensual hasta 522.100 millones de $ (vs. +0,5% el mes anterior), si bien continuaron afectados por los problemas en las cadenas de suministro, los retrasos en las entregas y el incremento de los costes de producción.

Por su parte, los envíos crecieron un 2,0% mensual hasta 523.400 millones de $, frente a un 1,0% mensual en septiembre, aumentando al igual que los pedidos de fábrica en 17 de los últimos 16 meses. A su vez, se observó un ligero incremento de los pedidos pendientes por noveno mes consecutivo de un 0,3% mensual hasta 1.249,8 millones de $ (vs. +0,7% mensual anterior), y un aumento de los inventarios de un 0,8% hasta 764.200 millones de $.

Así, la ratio de pedidos pendientes respecto a los envíos se redujo a 6,76 (vs. 6,82 en septiembre), y la de inventarios sobre envíos a 1,46 (vs. 1,48 anterior).

Mercado laboral en EEUU

En noviembre, la economía de EEUU mostró una desaceleración del ritmo de creación de empleo con 210.000 nuevos puestos de trabajo, una cifra significativamente inferior a las estimaciones del consenso del mercado (en torno a 550.000). La encuesta de empleadores mostró que la contratación se ralentizó en todos los sectores, destacando la industria de automóviles y el comercio minorista. Todo ello en un contexto en el que aumentó la tasa de población activa a un 61,8% (vs. 61,6% en octubre).

Por su parte, la tasa de desempleo descendió 0,4 pp hastaun 4,2% de la población activa, situándose 0,7 pp por encima de su nivel de febrero de 2020 antes de la disrupción de la pandemia (3,5%).

Empresarial

Didi (Hoy: -16,54%, a cierre de sesión europea)

La compañía tecnológica china de trasporte ha anunciado hoy la aprobación de la Junta Directiva de su exclusión del mercado de valores de Nueva de York. Asimismo, ha autorizado el inicio de la tramitación para la admisión a cotización de sus acciones de clase A en la Bolsa de Hong Kong.

Adicionalmente, ha señalado que los tenedores de sus ADSs (American Depositary Shares, acciones de compañías extranjeras que cotizan en bolsas estadounidenses) podrán ser convertidas en títulos negociables en cualquier otro mercado de su elección y se ha comprometido a celebrar una Junta de Accionistas en el futuro en la que se someta a votación de la decisión del Consejo.

Dominion

La compañía española de soluciones multitecnológicas ha anunciado la incorporación de Incus Capital a su división de energía renovable como socio minoritario mediante la inversión de 50 millones de € a cambio de un 23,4% del capital. La entrada del fondo madrileño en el accionariado de Dominion Energy, con descuento sobre la cotización de los títulos, valora la división en 213 millones de €.

La operación se ha llevado a cabo mediante una ampliación de capital en la que Dominion ha aportado 25 millones de €, y que, en conjunto con la inyección de Incus Capital, servirá para financiar su cartera de proyectos existentes de más de un 1GW.