Jornada con tono mixto entre los principales mercados de renta variable a nivel global, en un contexto marcado por la publicación del dato de inflación en EEUU de septiembre, que se une a las informaciones sobre los shocks de oferta asociados a los productos energéticos (gas natural o carbón) y la escasez de algunos componentes como semiconductores. id:76791

En este contexto, la sesión ha iniciado con el dato de la balanza comercial de China de septiembre, destacando que el valor de sus exportaciones se situó en un nuevo récord mensual de 305.700 millones de dólares, un 28,1% interanual más que en el mismo período de 2020. Por otro lado, las importaciones crecieron un 17,6% interanual, por debajo del 20% proyectado por el consenso, situándose el superávit comercial a 66.760 millones de dólares (+8.420 millones de dólares respecto al mes anterior).

De esta forma, entre las principales bolsas de Asia-Pacífico se han observado un tono mixto. Todo elloa pesar de que varios índices han cotizado en negativo en buena parte de la sesión, cerrando en negativo el Nikkei 225 japonés (-0,96%) y el ASX 200 australiano (-0,11%). Por su parte, los mayores avances se han situado en el Kospi de Corea del Sur (+0,96%) y en el Sensex indio (+0,75%), mientras que se han limitado a un 0,42% en el caso del Shanghai Composite chino y a un 0,23% en el del Hang Seng hongkonés.

En esta coyuntura, las bolsas europeas han iniciado su jornada a la baja, tal y como cerraron ayer a excepción del IBEX 35. No obstante, a medida que ha avanzado la sesión han revertido su tendencia, cerrando la jornada con ligeros avances.

Así, la sesión ha empezado con el adelanto de las cuentas del 3T de dos de las mayores empresas europeas: la francesa especializada en el sector de lujo LVMH (hoy +3,16%) y la alemana con foco en cloud SAP (hoy +3,90%). En concreto, la compañía presidida por Bernard Arnault ha comunicado que esperan que sus ventas en el 3T registren un incremento de un 30% interanual y de un 16% respecto al 3T de 2019, mientras SAP estima que su facturación aumente el último trimestre un 5% a 6.840 millones de euros. La positiva lectura del mercado de los resultados, plasmado en la revalorización registrada hoy, ha apoyado que la mayor parte de las bolsas europeas cierren en positivo.

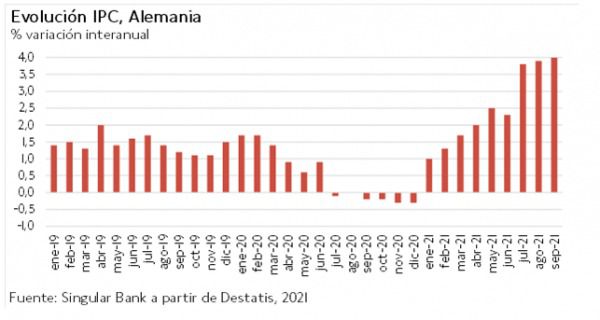

Asimismo, también se ha confirmado esta mañana que la inflación en septiembre en Alemania repuntó a un 4,1% anual frente a un 3,9% anual el mes anterior, situándose en su mayor nivel desde diciembre de 1993 (4,3% anual).

Posteriormente, en EEUU, se ha iniciado la temporada de resultados corporativos del 3T con las cuentas de la mayor entidad bancaria cotizada a nivel global (JP Morgan) y la mayor gestora de activos (Blackrock). En concreto, ambas compañías han superado las expectativas del consenso de analistas, que en términos del mercado estadounidense prevén un crecimiento del beneficio por acción (BPA) de un 28% interanual (-6% interanual 3T de 2020), y se sitúen un 20% por encima de los niveles prepandemia del 3T de 2019.

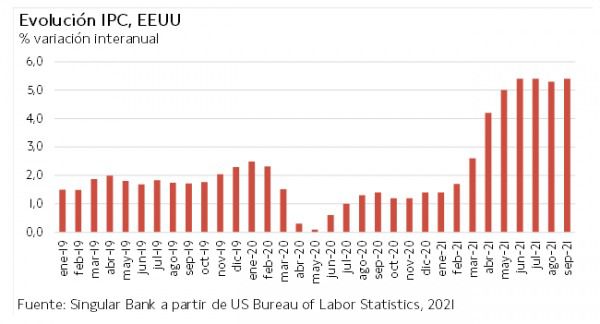

De esta forma, la renta variable cotizaba con pequeñas variaciones a la espera de la publicación a las 14:30h del dato de inflación de EEUU en septiembre. En concreto, la Oficina de Estadísticas del Mercado laboral de EEUU ha publicado que la inflación en EEUU aceleró su senda al alza al repuntar el IPC un 0,4% respecto al mes anterior (vs. +0,3% mensual en agosto), 0,1 pp por encima de la estimación del consenso del mercado. A su vez, en términos interanuales, la inflación se mantuvo en niveles elevados, avanzando 0,1 pp hasta un 5,4% anual (vs 5,3% en agosto). En concreto, una lectura que ha provocado un aumento de volatilidad especialmente en el mercado de divisas y de renta fija soberana.

Entre los principales mercados de renta variable de Europa ha imperado el verde, a excepción del IBEX 35 español, que tras ser el único índice que avanzó ayer ha registrado una caída de un 0,61%. Por su parte, el CAC 40 alemán ha avanzado un 0,75% y el DAX 40 alemán un 0,68%, mientras que el Footsie 100 inglés ha limitado su movimiento al alza a un 0,16%.

En España, el IBEX 35 ha registrado un retroceso de un 0,61% lastrado por las cotizaciones del sector bancario. En concreto, ha finalizado la sesión en 8.881 puntos. Entre sus componentes, las revalorizaciones más significativas se han situado en Naturgy (+3,99%), Solaria (+3,52%) e Indra (+2,96%). Por su parte, en terreno negativo, las mayores caídas se han situado en el sector bancario, registrando Banco Sabadell un retroceso de un 7,06%, CaixaBank de un 4,31% y Bankinter de un 4,14%.

Por otro lado, se observa un tono mixto entre los principales índices bursátiles de EEUU, beneficiándose especialmente el sector tecnológico de la moderación de las TIRes en la curva Treasury. El Nasdaq Composite registraun avance un 0,43%, mientras el S&P 500 cae un ligero 0,25%.

Renta fija

Tras varias jornadas con las rentabilidades de los bonos soberanos al alza, los inversores han aumentado hoy su exposición al mercado de renta fija soberano a nivel global, a la espera de una mayor visibilidad respecto al dinamismo del crecimiento económico y los factores de riesgo que podrían afectar a la actividad empresarial.

En este sentido, las caídas de yield han sido especialmente elevadas en la parte larga de las curvas de tipos de interés, moderando el movimiento de positivación de la pendiente de las mismas desde mediados de agosto. Un movimiento que ha perjudicado la evolución en renta variable de los valores del sector bancario, una vez que se podrían ver afectados si las curvas de tipos registran un aplanamiento de sus pendientes.

Una evolución que ha contrastado con la publicación por encima de las expectativas del IPC de septiembre de EEUU (5,4% anual) y la confirmación de que la inflación en Alemania se situó en su mayor nivel desde diciembre de 1993. No obstante, la inflación subyacente en EEUU se estabilizó en un 4,0% anual, mientras que en Alemania se situó en un 2,9% anual. De esta forma, los analistas evalúan en qué medida y durante cuánto tiempo la inflación se situará en niveles elevados, y en qué medida afectará al dinamismo de la recuperación y al futuro diseño de la política monetaria.

En este entorno, en las referencias a 10 años de la Eurozona las mayores caídas de yield se han producido en los países con mayor calificación crediticia, registrando la rentabilidad del bono alemán a 10 años una caída de 4,2 pb a un -0,130% y la del bono francés a 10 años de 4,0 pb a un 0,203%.

Paralelamente, en el sur de Europa, la TIR del bono italiano a 10 años ha cerrado por encima del umbral del 0,9% (-2,3 pb a un 0,902%), mientras que el rendimiento del bono español a 10 año ha registrado un descenso de 3,8 pb a un 0,492%.

A su vez, fuera de la zona monetaria europea, ha destacado la significativa caída registrada en la parte larga de la curva de tipos de interés soberana del Reino Unido, registrando la rentabilidad del bono Gilt a 10 años una caída de 6,2 pb a un 1,084% y la de 30 años 10,6 pb a un 1,339%.

Asimismo, la TIR del bono Treasury a 10 años registra a cierre de la sesión europea un retroceso de 2,1 pb a un 1,556%.

Materias primas y divisas (a cierre de sesión europea)

Jornada a la baja en el mercado de petróleo, estabilizándose tras el significativo incremento de su precio desde mediados de agosto. El petróleo WTI se sitúa ligeramente por encima del umbral de 80,5 dólares por barril, mientras que el Brent cae hasta a 83,3 dólares por barril

Así, el foco de atención de los inversores gira en la jornada de hoy hacia la incertidumbre debido a la ralentización del crecimiento de China, el mayor importador de crudo mundial. En concreto, a pesar de los recientes problemas de suministro de gas natural o carbón a nivel global, las importaciones de petróleo de la potencia asiática se contrajeron en septiembre un 15,3% respecto al mismo período de 2020.

Por otro lado, también juega otro factor importante en la evolución del petróleo las declaraciones de Vladimir Putin, presidente de Rusia, que señala que el país con mayor extensión a nivel global está preparado para suministrar un mayor volumen de gas natural a Europa. En este sentido, ha afirmado que si Europa pide una mayor cantidad de gas natural, Rusia se encuentra preparada para suministrarlo.

En esta coyuntura, el precio del barril de Brent retrocede a cierre de sesión europea un 0,17% hasta 83,3 dólares por barril, mientras que el del WTI (de referencia en EEUU) cae hasta el umbral de 80,6 dólares por barril (-0,04%). Por su parte, el precio del gas natural (Nymex) registra también una pérdida de un 1,82% a 235,68 dólares por millones de unidades térmicas británicas (MMBtu).

En contraste, en el mercado de metales preciosos predomina el verde a cierre de la sesión en los mercados europeos. En este sentido, el oro se revaloriza un 1,82% a 1.792 dólares por onza y el platino un 1,45% a 1.025 dólares por onza. Por su parte, la plata avanzaun 3,05% a 23,2 dólares por onza.

En el mercado de divisas, el cruce eurodólar, en un contexto marcado por la publicación del dato de inflación de septiembre de EEUU y Alemania, repunte un 0,39% a 1,157 dólares por euro (+0,39%). A su vez, el Dollar Index cae un 0,38% hasta 94,2 puntos.

Macro

Inflación en Alemania

En septiembre, según Destatis, la inflación en Alemania repuntó a un 4,1% anual frente a un 3,9% anual el mes anterior, confirmando el dato preliminar. Así, se situó en su mayor nivel desde diciembre de 1993 (4,3% anual).

Una evolución explicada en parte por el efecto base, provocado por el impacto inicial de la pandemia y la reducción temporal del IVA en 2020, que se ha unido al incremento de los costes de producción derivado de los problemas en las cadenas globales de valor.

En concreto, se observó un incremento de los precios de los bienes totales de un 6,1% anual, destacando especialmente el repunte de los de energía de un 14,3%. La evolución de este subíndice se apoyó en el fuerte avance del coste del gasóleo de calefacción (+76,5%) y de los carburantes para motores (+28,4%), al mismo tiempo que aumentaron los precios del gas natural (+5,7%) y la electricidad (+2%).

Por su parte, se observó un incremento de los precios de los alimentos de un 4,9% anual, de los servicios de un 2,5% anual y de los bienes de consumo duradero.

Así, la inflación subyacente (excluyendo los precios de la energía y de los alimentos no procesados) se situó en un 2,9% anual en el periodo (vs. 2,8% anterior).

Producción industrial en la Eurozona y la UE

En agosto, según Eurostat, la producción industrial ajustada estacionalmente se contrajo un 1,6% respecto al mes anterior en la Eurozona, y un 1,5% en la UE. En términos interanuales, el índice aumentó un 5,1% en la zona monetaria europea y un 5,3% en el caso de la UE.

Tanto en Eurozona como en la UE destacaron los retrocesos en la producción de bienes de capital (-3,9% mensual), de bienes de consumo duraderos (-3,4% mensual), de bienes intermedios (-1,5% mensual) y de bienes de consumo no duraderos (-0,8% mensual). En contraste, la producción energética aumentó un 0,5% frente a agosto de 2020.

Entre los Estados miembros, las mayores caídas de la producción industrial se registraron en Malta (-6,3%), Alemania (-4,1%) y Estonia (-4,1%), mientras que los avances más significativos se produjeron en Dinamarca (+3,5%), Lituania (+2,9%) y Luxemburgo (+2,1%).

Inflación en EEUU

En septiembre, la inflación en EEUU aceleró su senda al alza al repuntar el IPC un 0,4% respecto al mes anterior (vs. +0,3% mensual en agosto), 0,1 pp por encima de la estimación del consenso del mercado.

De esta forma, respecto a agosto la inflación avanzó 0,1 pp hasta un 5,4% anual (vs. 5,3% en agosto), nivel en que se situó entre los meses de junio y julio. Una evolución explicada principalmente por el aumento de los precios de los alimentos de 0,9% mensual y de la energía de un 1,3% mensual.

Por su parte, el IPC subyacente (excluyendo energía y alimentos no procesados) aumentó respecto a agosto un 0,2% mensual (vs. +0,1% mensual anterior), manteniéndose su variación anual en un 4,0%.

Solicitudes de hipotecas en EEUU

Según la Asociación Bancaria de Hipotecas de EEUU (MBA), en la semana finalizada el 8 de octubre las solicitudes de hipotecas interrumpieron su tendencia a la baja, manteniéndose prácticamente estables en una coyuntura en la que el reducido stock de viviendas continúa presionando al alza los precios.

En concreto, entre el 1 y el 8 de octubre aumentaron un 0,2% semanal (vs. -6,9% la semana anterior) ante el repunte del índice de compras (+2%), que compensó la caída de las operaciones de refinanciación (-1%). Así, las solicitudes hipotecarias a refinanciar cayeron a su menor nivel en los últimos tres meses, en una semana en la que la tasa fija aumentó a su máximo desde junio alcanzando un 3,18% (vs. 3,14% anterior).

Empresarial

Ence Energía y Celulosa (Hoy: +0,96%; YTD: -31,61%)

La empresa española especializada en producción de celulosa de eucalipto ha iniciado un proceso ordinario de evaluación de ofertas para la venta de su cartera de proyectos fotovoltaicos de 373 MW.

Esta cartera está formada por 5 proyectos ubicados en zonas con los índices más altos de irradiación solar en España. Todos ellos cuentan ya con los permisos de conexión a la red y localizaciones aseguradas, y se espera completar su tramitación administrativa en los próximos trimestres.

En concreto, Ence ha expresado que el proceso se encuentra en una fase preliminar de recepción de ofertas no vinculantes y no se ha iniciado todavía ninguna negociación con posibles inversores.

JP Morgan (Hoy: -2,14%; YTD: 27,36%, a cierre de sesión europea)

La mayor entidad bancaria cotizada a nivel global ha presentado unos ingresos en el 3T de 2021 de 29.647 millones de dólares, un 3% menores que en el trimestre anterior. Sin embargo, éstos fueron un 1% superiores a los del mismo periodo de 2020.

En concreto, los ingresos no asociados al puro negocio bancario (desrelacionado del movimiento de tipos de interés, non interest revenue) ascendieron a 17.300 millones de dólares (3% interanual), explicado principalmente al incremento de la facturación en comisiones en la actividad de banca de inversión y en comisiones de gestión en la de gestión de patrimonios y activos. Estas ganancias compensan las pérdidas registradas por la evolución de las inversiones en activos financieros y la menor facturación en la emisión de hipotecas.

Por su parte, la facturación asociada al negocio bancario (net interest income) alcanzó 13.200 millones de dólares, derivado del crecimiento de su balance de situación y del mayor nivel de los tipos de interés.

Asimismo, los costes no asociados a la variación de tipos de interés (non interest expense) crecieron un 1% interanual hasta 17.100 millones de dólares ante la continuada inversión en la plataforma tecnológica y marketing, y los gastos asociados a un mayor volumen de negocio.

Adicionalmente, la provisión por deterioro del valor de los préstamos emitidos en el último trimestre resultó en un beneficio para la compañía de 1.500 millones de dólares, una vez se revirtieron dotaciones por valor de 2.100 millones de dólares por la mejora del escenario macroeconómico y la dotación de aproximadamente 525 millones de dólares.

Por áreas de negocio, ha destacado que el beneficio neto de la actividad de banca de inversión aumentó en el 3T un 29% interanual hasta 5.562 millones de dólares, sobre todo ante el incremento del asesoramiento y las comisiones en la actividad de salidas a bolsas y ampliaciones de capital. Por otro lado, en el área de gestión de patrimonios y activos, el beneficio neto se incrementó hasta 1.194 millones de dólares, un 36% más que en el 3T de 2020, aumentando los activos bajo gestión (AuM) hasta 3 billones de dólares (3 trillion de $).

Finalmente, el beneficio neto de la entidad financiera estadounidense en el último trimestre ascendió 11.687 millones de dólares, un 2% inferior al del 2T. No obstante, fue un 24% mayor al del mismo período de 2020. En la política de retribución a los accionistas, JP Morgan distribuyó un dividendo de 3.000 millones de dólares, equivalente a 1 dólar por acción, unido a recompra de acciones propias de 5.000 millones de dólares.

Oryzon (Hoy: +4,49%; YTD: -7,00%)

La compañía biofarmacéutica de fase clínica centrada en el desarrollo de terapias para enfermedades con importantes necesidades médicas no resueltas, ha presentado hoy en el congreso del Comité Europeo para el Tratamiento e Investigación en Esclerosis Múltiple (ECTRIMS-2021) los datos finales del ensayo de Fase II de su programa SATEEN.

SATEEN es un ensayo piloto de pequeña escala en el que han participado 18 pacientes con exposiciones al tratamiento de entre 15 y 24 meses dirigido a probar la eficiencia de la molécula vafidemstat para reducir la respuesta inflamatoria en pacientes con esclerosis múltiple.

La compañía con sede en Barcelona ha indicado que, dentro del ensayo, el tratamiento fue bien tolerado y seguro. Además, algunos pacientes tratados con vafidemstat mostraron mejoría en uno o más indicadores clínicos, observándose una actividad antiinflamatoria favorable en la mayoría de los pacientes tratados con vafidemstat en comparación con placebo. Así, el Director Científico de Oryzon, el Dr. Jordi Xaus, ha afirmado que la molécula vafidemstat tiene el potencial de reducir el componente neuroinflamatorio en la esclerosis múltiple y otras enfermedades del sistema nervioso central.

No obstante, dadas las limitaciones de la potencia estadística del programa por la muestra reducida utilizada en el ensayo, no se obtuvieron datos de eficacia concluyentes. No se produjeron diferencias estadísticamente significativas entre los grupos en las evaluaciones de IRM, OCT o EDSS, si bien se registraron recaídas o progresión de la enfermedad en 4 pacientes (22,2%).