Risk on en el mercado de renta variable, con el punto de mira en el papel de los Bancos Centrales y los Gobiernos a nivel global, que, nuevamente, han actuado para tratar de mitigar el impacto económico de la crisis del Covid-19. id:59743

No obstante, las significativas revalorizaciones de las bolsas se han moderado a final de sesión tras el anuncio del gobierno de Pekín de elevar hasta el nivel III su nivel de emergencia desde el nivel II ante el repunte de casos de contagios registrado en los últimos días.

En concreto, en la jornada de hoy han destacado las medidas de estímulo adoptadas en EEUU y Japón:

- La Reserva Federal (Fed) ha decidido comprar deuda corporativa no solo a través de ETFs, como hacia hasta ahora, si no también a título individual. En concreto, creará un amplio portfolio propio amplio y diversificado de bonos corporativos que cumplan unos mínimos de rating, máximos de vencimiento y otros criterios. De esta manera, la Fed mantiene su apoyo a la liquidez del mercado y la disponibilidad del crédito de las empresas estadounidenses.

- El Banco Central de Japón (BoJ) ha anunciado la ampliación de su programa de créditos a empresas a coste de cero hasta 110 billones de yenes (901.000 millones de euros), 35 billones de yenes más de lo inicialmente previsto el pasado mes de mayo. Paralelamente, ha decidido mantener su tipo de interés oficial en -0,1% y su objetivo del rendimiento del bono nacional a 10 años en el 0%.

Por otro lado, se rumorea que el Gobierno de Estados Unidos estaría preparando el lanzamiento de un plan de infraestructuras por importe de alrededor de 1 billón de dólares (aproximadamente 885.000 millones de euros), con el objetivo de estimular su crecimiento económico. En concreto, este programa de estímulo incluiría tanto infraestructuras tradicionales como carreteras y puentes, así como el desarrollo del 5G.

Además, a media tarde, ha destacado la publicación del dato de ventas minoristas en Estados Unidos, que en el mes de mayo se incrementaron un 17,7% respecto a abril, revirtiendo la tendencia a la baja de los dos últimos meses (-14,7% mensual en abril) y superando significativamente las expectativas del mercado de un 8%. Por otro lado, su producción industrial aumentó un 1,4% mensual en mayo, por debajo de las estimaciones del mercado (2,9%).

En Europa, en este contexto, los principales índices bursátiles han repuntado entre un 2,5% y un 3,5%, principalmente apoyados por los valores cíclicos, que habían mostrado un peor comportamiento en las últimas jornadas. A su vez, las mayores revalorizaciones se han situado en el DAX alemán (+3,39%) y en el IBEX 35 español (+3,25%).

En España, el IBEX 35 se ha apreciado un 3,25%, situándose a escasos puntos de recuperar los 7.500 puntos, cerrando en 7.495 puntos. Entre sus componentes, han destacado los repuntes de Banco Sabadell (+7,42%), ACS (+6,95%), en medio de rumores de un plan de infraestructuras de Estados Unidos, que supone un 44% de sus ingresos, y ArcelorMittal (+6,51%). Por otro lado, en terreno negativo, solo tres valores han terminado en negativo, Meliá Hotels (-0,77%), Mediaset España (-0,56%) y MásMóvil (-0,09%).

En Estados Unidos, los repuntes de los principales índices bursátiles se sitúan en torno a un 2%, tras subir en torno a un 1% en la sesión de ayer. El S&P 500 recupera el nivel de 3.100 puntos y el Nasdaq intenta superar el de 9.900 puntos.

Renta fija

Tras actuar en las últimas jornadas los bonos soberanos como activos refugio ante el aumento de aversión al riesgo, en la jornada de hoy han predominado los aumentos de TIRes en los bonos de mayor liquidez, como los de Alemania o Francia. En concreto, el repunte del apetito por el riesgo, entre otros factores, ha provocado un incremento de la rentabilidad del bono alemán a 10 años de 4 pb hasta -0,41% y de 1 pb hasta -0,04% del bono francés a 10 años.

Por otro lado, los bonos soberanos de los países del sur de Europa han registrado una evolución divergente respecto al centro de Europa. La rentabilidad del bono italiano a 10 años ha caído 7 pb hasta 1,39% y la del bono griego a 10 años 7 pb hasta 1,11% (spread entre ambos de 26 pb).

Además, el Tesoro Público de España ha colocado este martes 3.060 millones de euros en letras a 3 y 9 meses. De esta manera, se sitúa en el rango medio del objetivo de entre 2.500 y 3.500 millones de euros, aunque la demanda (7.146 millones de euros) ha doblado el objetivo máximo. En concreto, el Tesoro ha colocado 1.020 millones de euros en letras a 3 meses a un tipo marginal de -0,54% (vs -0,441% anterior) y 2.040 millones de euros en letras a 9 meses a un tipo marginal de -0,437% (vs -0,300% anterior). En el mercado secundario, la rentabilidad del bono español a 10 años ha caído 4 pb hasta un 0,52%.

Fuera de la Eurozona, se ha mantenido una tendencia similar en un contexto en el que los inversores reducen su exposición a bonos soberanos para incrementar su presencia en activos de riesgo. Así, la TIR del bono estadounidense a 10 años repunta 4 pb hasta un 0,76% a cierre de sesión europea, y la del bono británico a 10 años ha aumentado 1 pb un 0,21%.

Materias primas y divisas (a cierre de sesión europea)

En la sesión de hoy, el precio del petróleo Brent supera nuevamente el umbral de 40 dólares por barril, apreciándose un 0,7% hasta 40,01 dólares por barril. El protagonismo hoy se ha situado en el informe de la Agencia Internacional de Energía (AIE) de junio, a la espera de la reunión del comité de vigilancia de la OPEP para analizar la vigencia de los recortes de producción y su grado de cumplimiento por parte de países miembros del cártel.

Todo ello en un contexto en que la AIE ha actualizado al alza en 0,5 millones de barriles diarios (mbd) la demanda de petróleo en 2020, alcanzado el nivel esperado de 91,7 mbd. En concreto, en términos agregados, proyecta que la demanda retroceda en 8,1 mbd en 2020, para posteriormente recuperarse en 5,7 mbd en 2021, una evolución que no permitiría recuperar los niveles previos de 2019.

Asimismo, la AIE ha destacado una elevada recuperación de la demanda en China desde abril, y en el caso de la India durante el mes de mayo, señalando que no debería infravalorarse el impacto de la crisis del Covid-19 a nivel global.

Por su parte, el precio del oro pierde un 0,3% en la jornada hasta 1.720 dólares por onza.

En el mercado de divisas, el dato de ventas minoristas estadounidense ha mejorado el sentimiento de mercado respecto al dólar, provocando que el cruce eurodólar retroceda de 1,134 a 1,125 dólares por euro. Por su parte, el Dollar Index avanza un 0,3% hasta 97 puntos.

Macro

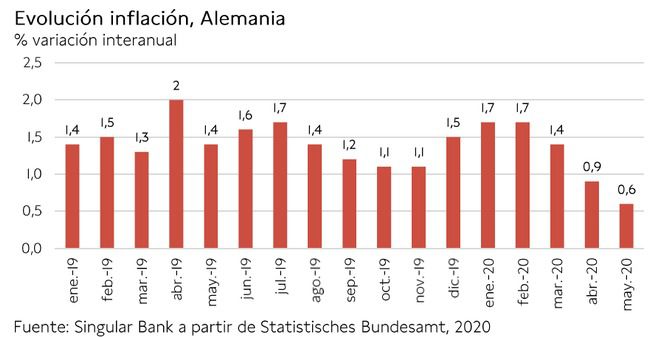

Inflación, Alemania

En mayo, el dato final revisado de la inflación confirmó su estimación anterior al situarse en 0,6% anual, retrocediendo por tercer mes consecutivo, principalmente por la fuerte caída del precio de la energía de un 8,5% interanual. En contraste, avanzó un 4,5% interanual en alimentos, destacando el incremento de los precios de la fruta (+10,5% interanual).

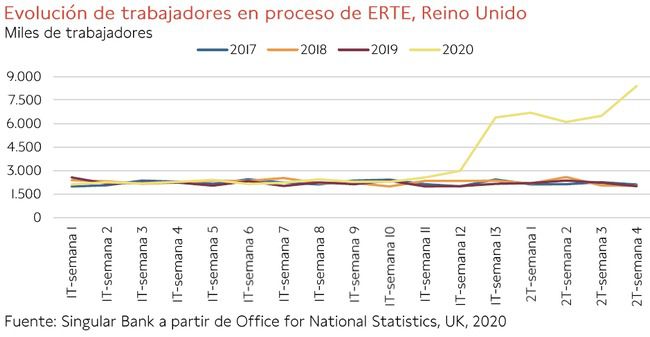

Mercado laboral, Reino Unido

Hasta mayo el número de peticiones de desempleo alcanzó 3 millones ante las medidas de confinamiento aprobadas por el Gobierno británico, duplicando entre abril y mayo el número de receptores (1,5 millones de personas). Si bien, durante el mes de mayo se moderaron hasta 528.900 peticiones.

A su vez, el número de trabajadores acogidos a un programa de ERTE aumentó en 6 millones en mayo hasta un total de 8,3 millones desde que se produjo la disrupción del Covid-19.

Por su parte, la tasa de paro en abril se situó en un 3,9% de la población activa, 0,1 pp superior a la de comienzos de 2020.

Sentimiento económico en Alemania, encuesta ZEW

En junio, el Indicador de Sentimiento Económico de Alemania avanzó por tercer mes consecutivo hasta 63,4 puntos, 12,4 puntos superior a su registro de mayo. Esta evolución se explica principalmente por las perspectivas de mayor reactivación económica en el 3T de 2020, si bien las expectativas sobre la evolución de las rentas se mantienen en niveles muy bajos en sectores como automóvil, bienes de equipo y financiero. Una situación que contrasta con las perspectivas de las actividades relacionadas con tecnologías de la información, telecomunicaciones y servicios al consumidor.

Sentimiento económico de la Eurozona, encuesta ZEW

En junio, el Indicador de Sentimiento Económico de la Eurozona aumentó en 5,4 puntos hasta -89,3 puntos. Por su parte, el indicador sobre la evolución de la zona monetaria repuntó en 12,6 puntos, situándose en 58,6 puntos.

Ventas minoristas, EEUU

Las ventas minoristas en EEUU experimentaron una significativa recuperación en mayo ante la progresiva reapertura de los negocios. En concreto, se incrementaron un 17,7% respecto al mes anterior, tras la fuerte caída de abril (-14,7% mensual). Este registro supone su mayor crecimiento mensual desde que comenzó a elaborarse la serie en 1992.

Los mayores incrementos se produjeron en tiendas de ropa (+188%), artículos de hogar (+89,7%), deporte y ocio (+88,2%), electrónica (+50,5%) y vehículos (+44,1%).

No obstante, las ventas minoristas aún se sitúan un 6,1% por debajo del registro de mayo de 2019.

Producción industrial, EEUU

En mayo, la producción industrial en EEUU aumentó un 1,4% mensual. Por ramas de actividad, la producción manufacturera se incrementó un 3,8% respecto a abril, destacando el repunte de la de automóviles y piezas de vehículos. En contraste, en minería y servicios públicos retrocedió un 6,8% y un 2,3% mensual, respectivamente.

Sin embargo, la producción industrial total se mantiene un 15,4% inferior a su nivel previo a la pandemia, y un 15,3% más bajo que en el mismo periodo del año anterior.

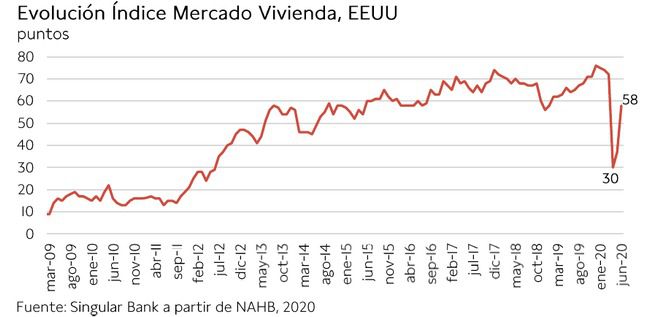

Índice del mercado de la vivienda (HMI) NAHB, EEUU

En junio, el índice del mercado de la vivienda de EEUU elaborado por la Asociación Nacional de Constructores de Viviendas (NAHB) y Wells Fargo aumentó por segundo mes consecutivo, superando el umbral de 50 puntos. En concreto, se situó en 58 puntos, 11 por encima de su registro de mayo, reflejando la significativa mejora de las perspectivas de los constructores.

Empresarial

Pharma Mar (HOY: +19,83%; YTD: +114,15%)

La Administración de Medicamentos y Alimentos de Estados Unidos (FDA) ha aprobado el uso del antitumoral “lurbinectedina” para el tratamiento de cáncer de pulmón, en su variedad de microcítico metastásico. A través de un procedimiento acelerado (Accelerated Approval), ha sido admitido el uso de este compuesto para hacer frente a una necesidad médica no satisfecha de una enfermedad de condición seria o que constituya una amenaza para la vida humana.

Además, Jazz Phamaceuticals comercializará en Estados Unidos la “lurbinectedina”, bajo el nombre comercial Zepzelca, a principios de julio de este año. Puntualizar que a finales de 2019, Pharma Mar llegó a un acuerdo con la compañía estadounidense para distribuir este compuesto, destacando los siguientes puntos de la operación:

- Pago inicial a Pharma Mar de 180 de millones de dólares, que ya ha sido recibido por la compañía española.

- Desembolso a Pharma Mar de 100 millones de dólares una vez el compuesto obtuviera el Accelerated Approval de la FDA, que ingresará próximamente.

- Abono a Pharma Mar de hasta 150 millones de dólares si la FDA concede el Full Approval a la “lurbinectedina”.

- Pharma Mar recibirá los royalties de las ventas netas de “lurbinectedina”, en un rango de doble dígito alto hasta un máximo de un 30%.

Pharma Mar (+114,15%) se sitúa como la compañía española que más se aprecia desde comienzos de año en el Mercado Continuo, lo que la situaba entre las candidatas a incorporarse al IBEX 35, puesto que finalmente ocupará Almirall en detrimento de Mediaset España.

McDonald’s (HOY: +0,53%; YTD: -3,60%, a cierre de sesión europea)

La compañía de comida rápida estadounidense ha informado de que el 90% de sus locales a nivel global se encontraban abiertos a finales de mayo, cifra que alcanzó un 95% ayer, frente a un 75% en abril. A su vez, las ventas registradas en los locales que han permanecido abiertos de forma continuada en los últimos 12 meses han sido un 21% inferiores respecto a mayo de 2019. Si bien, esta cifra representa un repunte frente a su contracción de un 39% en el pasado mes de abril.

En Estados Unidos, su principal mercado con un peso de un % de las ventas totales, la mayoría de sus establecimientos permanecieron abiertos, aunque las ventas comparables (“like for like”) cayeron un 5% en términos interanuales en mayo, mejorado respecto a su caída de 19% interanual en abril.

Finalmente, McDonald’s ha comunicado que proyecta invertir aproximadamente 200 millones de dólares adicionales en marketing con el objetivo de acelerar la recuperación y el crecimiento de la compañía.

TUI (HOY: +3,80%; YTD: -54,02%)

El turoperador alemán ha anunciado que reabrirá el 50% de sus hoteles y retomará de forma parcial su programa previsto para este verano ante la reapertura gradual de las fronteras entre los países miembros de la UE.

En concreto, TUI progresivamente reanudará sus operaciones entre mediados de junio y principios de julio en Alemania, Suiza y los países del Benelux a un número limitado de destinos, incluyendo a España. Además, ayer operaron dos vuelos de Alemania con destino a Mallorca (España). Por otro lado, espera que Reino Unido y la región nórdica retomen su actividad durante este verano.

Paralelamente, TUI proyecta reestablecer sus operaciones en torno a un 30% respecto a sus niveles del 4T de 2019, que podría ajustarse en función de la evolución de la demanda y las recomendaciones de las autoridades sanitarias.

A su vez, a partir de julio, abrirá el 50% de sus hoteles, cifra que podría incrementar a medida que las restricciones de movilidad se relajan. Actualmente, sus reservas veraniegas se sitúan al 25% de su capacidad, si bien han observado un incremento de la demanda en la última semana, especialmente en Alemania y Bélgica, y de los precios de en torno a un 14% de media en las reservas realizadas por sus clientes.

Finalmente, en un escenario temporal más allá de la temporada veraniega, TUI ha observado en Reino Unido un incremento de un 6% de las reservas y de un 5% del precio en la temporada invernal de 2020/2021.