Jornada de ligeras subidas tras los fuertes descensos de ayer. Las noticias sobre las negociaciones entre Ucrania y Rusia han ido dejando paso esta semana a un mayor protagonismo de los datos macro e inflación tanto de Europa como de EEUU. id:82578

La situación macro, con un gran número de publicaciones muy significativas esta semana, ha ganado protagonismo respecto al incremento del grado de escepticismo en las negociaciones del conflicto geopolítico. En efecto, los datos de inflación de Europa, así como los datos de empleo de EEUU, no invitan al optimismo, y alimentan los temores de un menor crecimiento y merma de márgenes que podría terminar traduciéndose en una revisión a la baja de beneficios y por tanto de las valoraciones de las compañías a lo largo de toda la estructura productiva.

En EEUU, la política de ajuste será previsiblemente más agresiva que en Europa. En cualquier caso, cada vez es más evidente que la política monetaria se dirige hacia un escenario de quantivative tightening. Aunque históricamente, y de media, las bolsas no se han comportado mal los siguientes 6-12 a la primera subida de tipos, la situación actual es muy diferente, con un riesgo latente de estanflación y un conflicto geopolítico que agrava los problemas de cuellos de botella y falta de suministro que se arrastraban desde el final de la pandemia.

En Asia, los principales índices bursátiles han cerrado hoy con datos mixtos. El Hang Seng hongkonés subía (+0,19%), el Shanghai Composite registraba un ascenso de +0,94%. Por su parte, el Nikkei 225 japonés caía un (-0,56%) y el ASX 200 australiano ha cerrado con un descenso del (-0,08%). Por último, el Sensex indio ha subido con fuerza un +1,21% mientras que el Kospi surcoreano ha permanecido en rojo con una caída del (-0,65%) En EEUU las bolsa han mostrado ligeras caídas mientras que en Europa los índices han logrado acabar la sesión en positivo, subidas inferiores al 1% en general. En España, el IBEX 35 vuelve a cerrar por encima de los 8.500 puntos tras subir un 0,69%. Entre sus componentes, han destacado las revalorizaciones de Pharma Mar (+5%) Caixabank (+3,15%) y Santander (+2,61%). En contraste, en terreno negativo, las mayores caídas se han situado en Indra (-5,94%), Fluidra (-4,18%) y Aena (-2,58%).

Renta fija

Los principales bonos gubernamentales a nivel global han continuado hoy con una subida significativa de TIRes de los últimos meses, ante las expectativas de que el BCE empezará a subir sus tipos en los próximos meses, apoyadas por los altos datos de inflación.

En Europa, los bonos corporativos con grado de inversión en euros han ofrecido la mejor rentabilidad mensual frente a los títulos públicos desde noviembre de 2020. Hoy las subidas de rentabilidad se producen en medio de otro máximo histórico de la tasa de inflación de la zona euro.

Los bonos del Tesoro estadounidense suben su rentabilidad a pesar de haber cerrado la mayor subida trimestral registrada. Los rendimientos de referencia a 10 años han subido 83 puntos básicos en los tres primeros meses del año. Hoy el centro de atención ha estado centrado en los datos de empleo para evaluar los argumentos a favor de un ritmo más rápido de subidas de los tipos de interés de la Reserva Federal. Los analistas ven el mercado laboral estadounidense fuerte y que la economía puede soportar un mayor ritmo de subidas de tipos a pesar de una ralentización. Esto es porque podría evitarse la recesión si la Fed se vuelve más cautelosa una vez que establezca la tasa en el 2%. Los traders apuestan por un endurecimiento adicional de 208 puntos básicos este año, frente a los 180 puntos básicos del 17 de marzo.

En este contexto, todas las TIRes de los principales bonos de la Eurozona han cerrado hoy con subidas. En concreto, la TIR del Bund alemán ha subido 7 pb hasta un 0,57%. La diferencia entre la referencia a 10 años y 2 años sigue con bastante distancia en 64 puntos básicos. Una curva de rendimientos plana o invertida en Alemania parece posible si, como parece, el BCE se retrasa 3-6 meses con respecto a la Fed y el BOE.

La yield del bono francés ha subido 5 pb a un 1,03%. En los bonos periféricos las subidas han sido similares, con un avance de 5 pb del bono español a un 1,48% y de 7 pb del bono italiano hasta 2,10%.

Fuera de la Eurozona, al cierre de la sesión europea, la yield del bono a 10 años de EEUU subía 7 pb hasta un 2,40%. El Treasury ajustado a la inflación de Estados Unidos amenaza con alcanzar un máximo de dos años en un intento de salir del terreno negativo. Un aumento acelerado de los rendimientos reales amenaza las valoraciones de la renta variable y el atractivo relativo de las acciones frente a los bonos. El Gilt a 10 años del Reino Unido, por su parte, ha registrado un ascenso de rentabilidad de 1 pb hasta un 1,62%.

Materias primas y divisas (a cierre de sesión europea)

Jornada continuista de caídas en la que los principales países del G7 y de la UE están concentrando todos los esfuerzos en contener los elevados precios del petróleo. Para ello, el Gobierno de EEUU propuso ayer la liberación de 180 millones de barriles diarios en los próximos seis meses, lo que representaría 1 millón de barriles día, cuantía que coincide con el déficit actual. La intención que subyace a esta medida es tratar de paliar el actual desequilibrio entre oferta y demanda que está aumentando los riesgos de estanflación.

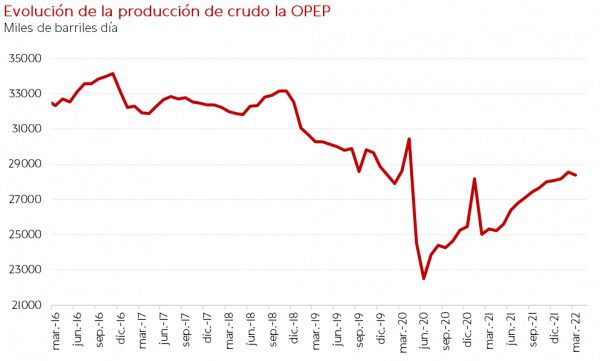

No obstante, este tipo de acciones tienen un impacto temporal, y una vez su efecto termine, la oferta volvería a depender de la capacidad de aumentar la producción global, siempre y cuando la demanda mantenga su dinamismo, lo que en parte estará condicionado por la coyuntura económica de China. En este sentido, volvería a tomar protagonismo la OPEP, y su plan de incrementar 400.000 barriles día al mes desde agosto de 2021. Un plan, por otro lado, que hasta el momento no se ha cumplido. Hoy mismo, se ha publicado la encuesta de producción en la que se puede observar un aumento de tan sólo 90.000 barriles al día en marzo frente a febrero. Todo ello en un contexto en el que la oferta continúa 550.000 barriles por debajo del nivel en que debería situarse, y significativamente por debajo de sus registros de hace 5 años cuando los precios eran sensiblemente inferiores.

Fuente: Singular Bank a partir de la EIA.

En esta coyuntura, el barril de Brent cotiza a cierre de la sesión europea en 104,9 dólares, con una ligera subida de un 0,22%. Por su parte, la cotización del WTI (de referencia en EEUU) cae un -0,22% hasta 100,1 dólares por barril.

Por otro lado, los principales metales preciosos muestran caídas, situándose el precio del oro en 1.932 dólares por onza con una caída de un -1,12%. A su vez, la plata retrocede un -1,05% hasta 24,85 dólares, y el platino sin embargo avanza un +1,24% y se sitúa en 998 dólares por onza.

En el mercado de divisas la cotización del cruce euro/dólar cotizaba con pocos cambios en el entorno de la cota de 1,10 dólares por euro mientras que el Dollar Index cotiza en 98,68 con un ligero avance de un 0,32%.

Macro

Inflación en la Eurozona

La lectura preliminar de Eurostat ha reflejado que la inflación general de la Eurozona en marzo continuó su tendencia al alza, repuntando 1,6 pp hasta un 7,5% anual (vs. 5,9% anual en febrero). Una evolución que se produce en un contexto marcado por la guerra en Ucrania, las interrupciones en las cadenas de suministro, la escasez de insumos, el coste de las materias primas y la crisis energética.

Este incremento se explica principalmente por el encarecimiento de la energía de un 44,7% interanual (vs. 32,0% en febrero). A su vez, se incrementaron los precios de la alimentación, alcohol y tabaco un 5,0% interanual (+0,8 pp) y de los bienes industriales no energéticos un 3,4% interanual (+0,3 pp), mientras que los de servicios crecieron 0,2 pp hasta un 2,7%.

La inflación subyacente, eliminando alimentos no procesados y energía, alcanzó un 3,2% anual en marzo, aumentando 0,3 pp respecto a su nivel del mes anterior.

Indicadores adelantados: PMIs manufactureros en la Eurozona

En marzo, el índice PMI manufacturero de IHS Markit de la Eurozona se mantuvo en fase de expansión desde julio de 2020, aunque registró su menor registro en catorce meses. En concreto, disminuyó 1,7 puntos con respecto al mes anterior hasta 56,5 puntos. Una evolución explicada por el aumento de las tensiones geopolíticas y la incertidumbre, que impulsaron a la baja la demanda. A su vez, aumentaron las presiones en la cadena de suministro debido a la nueva ola de la pandemia en China y la guerra en Ucrania, incrementando los plazos de entrega.

La evolución del índiceentre las principales economías de la zona monetaria europeafue homogénea, con retrocesos pero manteniéndose en zona de expansión.

- En Alemania, el PMI manufacturero se situó en 56,9 puntos, disminuyendo en 1,5 puntos respecto a febrero. La producción y los nuevos pedidos crecieron a un ritmo más moderado ante la disminución de las exportaciones.

- En Francia se observó una reducción del índice hasta 54,7 puntos, frente a su tasa más alta de los últimos seis meses de febrero (57,2 puntos), debido a la menor demanda provocada por la incertidumbre y en un entorno en el que las compañías trasladaron la inflación de costes a los clientes.

- En Italia, el indicador adelantado del sector manufacturero disminuyó 2,5 puntos hasta 55,8 puntos (vs. 58,3 puntos en febrero), manteniéndose en terreno expansivo desde agosto de 2020, a pesar de mostrar un menor crecimiento que se mantiene condicionado por la escasez de materiales.

- En España, el índice se redujo hasta 54,2 puntos (vs. 56,9 puntos el mes anterior). Una evolución lastrada por la guerra en Ucrania y la huelga de transporte que interrumpió la cadena de suministros, en un contexto en el que el disminuyó el número de pedidos y la confianza, que registró su menor dato desde mayo de 2020.

Indicadores adelantados: PMI manufacturero en Reino Unido

En enero, el indicador PMI manufacturero de IHS Markit de Reino Unido disminuyó 2,8 puntos hasta 55,2 puntos (vs. 58,0 puntos del mes anterior), manteniéndose desde mayo de 2020 en terreno expansivo, aunque registró su menor registro en trece meses.

Esta contracción es explicada por unas mayores presiones inflacionistas y el repunte de las tensiones geopolíticas y la incertidumbre ante la guerra en Ucrania, provocando una contracción de las exportaciones por segundo mes consecutivo. A su vez, la producción y los nuevos pedidos continuaron en terreno de expansión, aunque se situaron en niveles inferiores.

Indicadores adelantados: PMI manufacturero en EEUU

El índice PMI manufacturero de IHS Markit de EEUU se incrementó a 58,8 puntos en marzo (vs. 57,3 puntos el mes anterior), ligeramente por encima del dato preliminar. Una evolución explicada por el crecimiento de la producción ante los signos de mejora en las cadenas de suministro y la mayor expansión en el número de pedidos, especialmente procedentes del extranjero. A su vez, las empresas mostraron el mayor optimismo respecto a las perspectivas de producción desde noviembre de 2020. No obstante, continuaron señalando el significativo incremento de los costes de producción.

Indicador manufacturero del Institute for Supply Management (ISM) en EEUU

En marzo, el indicador adelantado ISM del sector manufacturero en EEUU se mantuvo en terreno de expansión, donde se sitúa desde mayo de 2020, a pesar de registrar una caída de 1,5 pp respecto al mes anterior hasta un 57,1%. Se trata de la lectura más baja desde septiembre de 2020.

Entre sus componentes, el índice de nuevos pedidos retrocedió significativamente 7,9 pp hasta un 53,8%, al mismo tiempo que el de producción disminuyó 4,0 pp hasta un 54,5%. Por su parte, el indicador de precios se incrementó a un 87,1% (+11,5 pp).

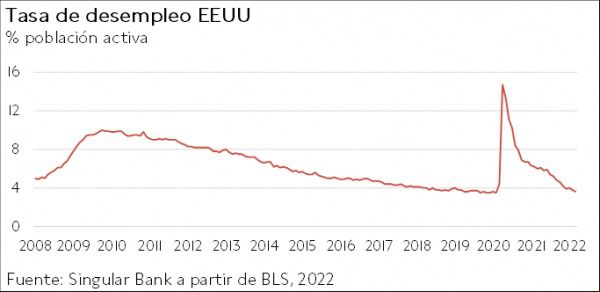

Mercado laboral en EEUU

En marzo, la economía de EEUU mostró una moderación del ritmo de creación de empleo con 431.000 nuevos puestos de trabajo, una cifra significativamente inferior a la del mes anterior (750.000) y menor a las estimaciones del consenso del mercado (en torno a 490.000).

Por su parte, la tasa de desempleo disminuyó 0,2 pp hastaun 3,6% de la población activa, su menor nivel desde el inicio de la pandemia y únicamente 0,1 pp por encima de su nivel de febrero de 2020.

Empresarial

BBVA (Hoy: +1,54%, YTD: 0,76%)

El banco español BBVA ha recibido autorización del supervisor del mercado de valores de Turquía para la adquisición del 50,15% que no posee de su filial turca Garanti, a través de una Oferta Pública de Adquisición anunciada en noviembre.

En concreto, el precio alcanzará 12,20 liras turcas por acción, que en noviembre suponían alrededor de 2.250 millones de euros, pero tras la depreciación de la lira en estos meses la operación podría tener un importe máximo de aproximadamente 1.580 millones de euros.

El periodo de aceptación de la OPA en la que los inversores podrán aceptar la oferta constará de 20 días hábiles y transcurrirá del 4 al 29 de abril.

Indra (Hoy: -5,94%, YTD: -0,21%)

La consultora tecnológica Indra ha sufrido recientes incertidumbres acerca de su futuro tras la mayor participación del SEPI en su accionariado y la noticia de adquirirá una participación en ITP Aero, compañía dedicada a la fabricación de motores aeronáuticos y al mantenimiento de los motores de las Fuerzas Armadas Españolas.

Javier Lázaro, actual director general corporativo y director financiero desde 2015, ha comunicado que dejará su puesto en junio, para de esta manera facilitar su sucesión durante los próximos meses.

Construcción y Auxiliar de Ferrocarriles, CAF (Hoy: 2,93%, YTD: -18,74%)

La compañía de fabricación de vehículos para el transporte público a través de la movilidad eléctrica Solaris, filial de CAF, se ha adjudicado dos contratos para la entrega de autobuses de bajas y cero emisiones en la ciudad española de Barcelona y en la ciudad alemana de Dortmund.

El importe de ambos contratos asciende a 60 millones de euros con un suministro 117 vehículos en total. La ciudad alemana recibirá 30 autobuses modelo Urbino 18, mientras que la española recibirá 87 autobuses modelo Urbino 12.