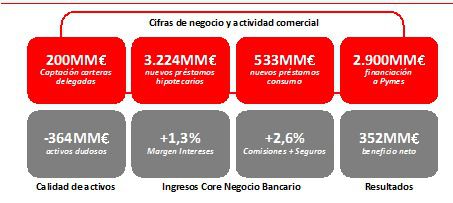

La inversión crediticia productiva de la red de negocio crece un 2,3%. Los nuevos préstamos hipotecarios se disparan un 24,3%, un 12,3% el crédito consumo y un 1,6% la financiación a empresas. id:55867

El Grupo Kutxabank ha logrado finalizar 2019 con un beneficio neto consolidado de

352,2 millones de euros, un resultado que supone un

crecimiento positivo del 6% con respecto a los resultados alcanzados el año anterior, y una mejora de las propias previsiones de la Entidad. Cajasur ha aportado

22 millones de euros a la cuenta de resultados.

El balance de actividad de 2019 ha sido presentado en la reunión del equipo directivo que la Entidad ha celebrado en el Palacio de Congresos Europa de Vitoria-Gasteiz. En dicho encuentro, el Presidente Gregorio Villalabeitia y el Consejero Delegado, Javier García Lurueña, han desgranado los puntos más relevantes del ejercicio, así como los objetivos fijados para 2020.

Gregorio Villalabeitia ha valorado la solidez del resultado alcanzado de manera sostenible por Kutxabank en un contexto en el que han persistido los síntomas de desaceleración y las incertidumbres geopolíticas. En este entorno, las bolsas han cerrado en positivo, aunque el retraso de la subida de tipos ha motivado una desviación en las previsiones del sector financiero.

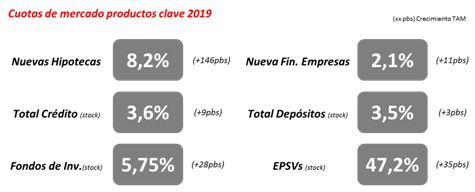

El Presidente de Kutxabank ha destacado la mejor evolución comparativa de los principales indicadores de negocio de Kutxabank frente a la media del sector bancario, al que ha superado claramente en productos ‘core’ como las nuevas hipotecas, préstamos al consumo, carteras delegadas, fondos de inversión, planes de pensiones y EPSVs o la nueva financiación a empresas. Esta fortaleza y la solidez del modelo de negocio han motivado una notable evolución en las cuotas de mercado del Grupo financiero.

En relación con la evolución del negocio en 2019, el Consejero Delegado del Grupo ha recalcado el crecimiento de la inversión crediticia productiva con respecto al año anterior, y ha hecho hincapié en el crecimiento del Margen de Intereses, a pesar de la importante presión que ejerce la curva de tipos. En ese sentido, ha subrayado la evolución positiva del epígrafe de ingresos por servicios y seguros, que aporta un beneficio recurrente y estable a la cuenta de resultados.

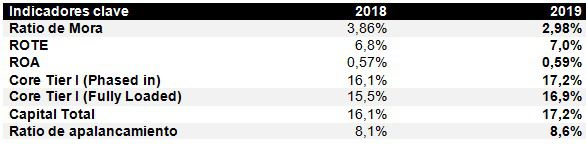

También ha destacado la capacidad del Banco de generar capital –787 puntos básicos desde su constitución– de forma exclusivamente orgánica y en base a la metodología estándar, así como la disminución de la tasa de mora hasta el 2,98% actual, una de las más reducidas entre todas las entidades financieras.

Mejora en las cuotas de mercado

El negocio con clientes ha registrado una mejora continua a lo largo de todo el ejercicio, motivada por una intensa actividad comercial de las redes. Esta circunstancia ha favorecido el volumen de contratación en las áreas de negocio ‘core’ y una mejora sustancial de las cuotas de mercado en productos clave.

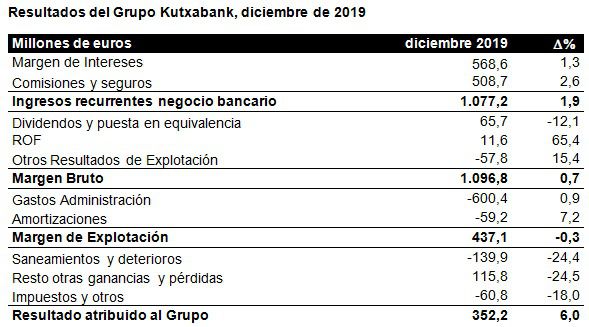

Todo ello, unido a la evolución positiva y estable de los ingresos por servicios y el negocio asegurador, ha permitido que los ingresos ‘core’ hayan crecido un 1,9%, hasta los 1.077,2 millones de euros.

A estas palancas se les une la tradicional política de prudencia en costes, con el foco continuado en la eficiencia, y por la menor necesidad de dotaciones ordinarias a causa de la mejora de la calidad del riesgo.

Los recursos de clientes superan las previsiones

El crecimiento de los Recursos de Clientes gestionados, que se ha elevado hasta los 65.738 millones de euros, un 7,6% más, ha sido uno de los aspectos más significativos en 2019, ya que se han superado tanto las expectativas fijadas para el ejercicio como la evolución del propio mercado en volumen y en rentabilidad. De esta forma, Kutxabank se ha situado como la tercera entidad con más suscripciones netas en fondos de inversión durante el año, la segunda entidad en número de clientes con carteras delegadas y con la mejor rentabilidad ponderada.

Los depósitos de la clientela han crecido un 6,4%, apoyados en el excelente comportamiento de los depósitos a la vista, que han avanzado un 10,7%.

Se ha mantenido la posición favorable de los clientes hacia los productos de fuera de balance en busca de rentabilidades más atractivas. Las aportaciones netas a fondos de inversión y a planes de pensiones y EPSVs han registrado notables crecimientos del 12,6% y 9,7%, respectivamente. De este modo, el total de los recursos fuera de balance ha crecido un 11,3%.

El sistema de gestión delegada de carteras, en el que Kutxabank es un banco líder desde hace 13 años, ha vuelto a jugar un papel fundamental. La decidida apuesta de la entidad por los fondos de inversión y previsión, acompañada por la excelente labor desarrollada por Kutxabank Gestión y por Fineco, han situado a Kutxabank como el quinto mayor grupo en patrimonio gestionado, cuarto en sistemas de previsión, volviendo a ganar cuota de mercado.

En este epígrafe destaca la evolución registrada por Baskepensiones EPSV, que ha consolidado su claro liderazgo en el mercado vasco de productos de previsión individual, con una cuota del 47,2%, un patrimonio gestionado de 5.685 millones de euros -un 8,3% más que en 2018-, y más de 273.000 socios.

Crecimiento notable de la inversión crediticia productiva

La inversión crediticia productiva de la red minorista ha crecido de forma notable, un 2%, y por primera vez desde 2012 la inversión crediticia total de la red se sitúa en positivo.

Sin duda, uno de los aspectos más llamativos del ejercicio ha sido el incremento del 24,3% en las contrataciones de préstamos hipotecarios, lo que ha permitido a Kutxabank batir al mercado en todos los territorios en los que desarrolla su actividad, y situar su cuota hipotecaria muy por encima de la cuota de red, a saber, un 8,2% en España, un 13,1% en Andalucía y un destacadísimo 47,4% en Euskadi. La cifra total de los nuevos préstamos hipotecarios se sitúa en los 3.224 millones de euros, el tercer lugar entre todas las entidades financieras.

La contratación de préstamos para el consumo también ha tenido un desarrollo positivo del 12,3%, y en especial el ‘Crédito Comercio’, que en 2019 se ha disparado hasta el 41%, siempre desde un modelo de asignación responsable del crédito.

Por su parte, la inversión productiva de la red mayorista ha crecido un 3,2% apoyada en el negocio de banca corporativa e instituciones.

A lo largo de todo el 2019 se ha apreciado en las empresas clientes una buena posición de liquidez, lo que unido a la incertidumbre global ha frenado determinadas iniciativas de inversión. Sin embargo, ha continuado creciendo la vinculación de estas empresas, y ha crecido la contratación de otros productos, como los seguros.

Cuenta de resultados

A pesar de que los tipos de interés han continuado en valores negativos, con el Euribor a 1 año en el -0,261% al final de 2019, Kutxabank ha continuado con la recuperación de su margen de intereses, que ha crecido por tercer año consecutivo y se ha situado en 568,6 millones de euros, un 1,3% más.

Los ingresos por servicios han alcanzado los 394,5 millones de euros, un 2,3% más que en el mismo período del año anterior, un incremento que se ha sustentado en la buena evolución de los mercados financieros, unido a un excelente ejercicio en la comercialización de las carteras delegadas, los fondos de inversión, los planes de pensiones y las EPSVs. A estos crecimientos se ha unido la habitual pujanza de la actividad aseguradora que ha aportado 141 millones de euros al margen bruto, un 4% más. Es significativo que prácticamente el 50% de los ingresos recurrentes del negocio bancario se generan en el epígrafe de ingresos por servicios, que no se ve afectado por la evolución negativa de los tipos de interés.

Se destinan 139,9 millones a dotaciones

La aportación positiva de resultados de la cartera de inversiones ha mantenido su tradicional fortaleza. Tanto la contribución de resultados recurrentes derivados del cobro de dividendos y la contribución de las empresas asociadas, como la puesta en valor de la participación del Grupo en Euskaltel, han permitido superar los 150 millones de euros en el ejercicio 2019.

El Resultado de Operaciones Financieras en 2019 ha ascendido a 11,6 millones de euros. Con ello, el Margen Bruto ha alcanzado los 1.096,8 millones de euros, con un ligero incremento del 0,7%.

Los gastos de administración han mantenido su habitual tendencia de contención, y aumentan un 0,9%, reflejo de la eficacia de la política de moderación de costes y de optimización de recursos, con la gestión de la eficiencia como objetivo estratégico fundamental de la entidad. La partida de amortizaciones se incrementa en un 7,2% en línea con las importantes inversiones digitales que está acometiendo el Grupo.

En cuanto a los niveles de saneamiento de la cartera crediticia y otros activos, se han mantenido los niveles de prudencia en la cobertura del riesgo crediticio e inmobiliario a pesar de la mejora de la calidad de estos riesgos y los esfuerzos realizados en años anteriores. De ahí que hayan continuado siendo significativas las dotaciones destinadas a afrontar la sostenibilidad futura de la entidad y el exigente entorno normativo y regulatorio, un total de 139,9 millones de euros.

Una vez considerada la fiscalidad de los resultados, el beneficio consolidado del Grupo se ha situado en los 352,2 millones de euros, un 6% más que en 2018.

El Consejo de Administración de Kutxabank ha formulado a la Junta General de Accionistas la propuesta de mantener en el 50% el reparto del dividendo con cargo al resultado anual, un total de 176,1 millones de euros. En los cinco últimos ejercicios Kutxabank ha distribuido entre las Fundaciones bancarias accionistas BBK, Kutxa y Vital, más de 725 millones de euros.

La tasa de morosidad se sitúa como una de las más bajas del sector

La constante caída de la morosidad ha sido una de las tendencias del ejercicio. El saldo de activos dudosos ha disminuido en más de 364 millones de euros a lo largo de 2019, lo que ha supuesto una nueva mejora de la ratio de mora del Grupo Kutxabank que, incluidos los riesgos contingentes, se sitúa ya en el 2,98%, 88 puntos básicos menos que al final de 2018. Destaca la evolución de la mora de los préstamos personales y de consumo, un 1,08%, menor incluso que la tasa de mora hipotecaria.

Se confirma con todo ello el mantenimiento de un nivel de calidad crediticia por encima de la media del sector financiero. Además, está previsto que la tasa mejore hasta el 2,47% una vez que se asuma durante el año 2020 el impacto total de la operación de venta de una cartera de préstamos dudosos efectuada en diciembre de 2019, por un importe total de 358 millones de euros.

Además de la patente mejora de las ratios de mora, el Grupo Kutxabank ha alcanzado en 2019 los objetivos que se había marcado en los principales indicadores de gestión. A final de diciembre, el coeficiente de solvencia total del Grupo y la ratio Core Tier I se han situado en el 17,2%. En su versión ‘fully loaded’, este índice ha quedado fijado en el 16,9%. Por su parte el índice de apalancamiento se ha mantenido como el primero del Estado, y se ha situado en el 8,6%, muy por encima de la media del sector. Kutxabank se mantiene como la entidad más solvente del sistema por quinto año consecutivo, de acuerdo con el ejercicio de transparencia publicado por la Autoridad Bancaria Europea (EBA).

En línea con los objetivos marcados, Kutxabank ha continuado mejorando sus ratios de rentabilidad. Por su parte, el ROTE, que mide el rendimiento que obtienen los accionistas sobre los fondos invertidos deducidos los intangibles, ha quedado fijado en el 7%, frente al 6,8% del ejercicio anterior.

Se duplica el número de ventas digitales

La apuesta del Grupo Kutxabank por incorporar nuevas soluciones tecnológicas y mejorar la experiencia digital de sus clientes, ha tenido un relevante reflejo en el fuerte crecimiento del negocio online, cuyo número de operaciones ha crecido más del doble en 2019.

Cada vez son más los productos y servicios que se comienzan a contratar y gestionar a través de las soluciones tecnológicas. Es el caso de los préstamos hipotecarios. El 18,3% del total de hipotecas suscritas en las zonas de Expansión por Kutxabank durante el año, ha tenido origen en diferentes herramientas online.

En el ámbito de los préstamos personales, el crecimiento de las contrataciones por canales digitales ha sido del 70%, entre otras ventajas por el avance que supone poder formalizarlos o realizar aplazamientos de pagos desde el móvil. Destaca así el crecimiento del 13% en la fórmula Flexibuy.

El Grupo Kutxabank ha mantenido a lo largo de 2019 una intensa agenda digital centrada en incrementar el número de clientes que operan online y potenciar la operativa y las ventas en productos clave. En el último ejercicio, el número de usuarios digitales que opera de forma prioritaria ‘online’ se ha elevado hasta el 43%.

En 2019 se han puesto en marcha nuevas soluciones digitales como el agregador financiero en Banca móvil, que permite consultar las cuentas y las tarjetas de otros bancos, o la posibilidad de contratar planes de previsión en el móvil.

Se han habilitado nuevos canales de ayuda como la incorporación del chat en Banca online y el onboarding digital y abrir una nueva cuenta bancaria de forma 100% digital desde el teléfono móvil.

La innovación continua se está produciendo también de forma notable en los medios de pago, en los que el ‘smartphone’ conectado a internet ofrece una disponibilidad prácticamente universal. El Grupo Kutxabank ha continuado mejorando sus aplicaciones para móviles y ha integrado las aplicaciones para pagos Apple Pay, Google Pay y Samsung Pay.

Apuesta decidida por la sostenibilidad

Kutxabank ha avanzado en 2019 en su objetivo estratégico de continuar afianzando la sostenibilidad de forma transversal a toda la actividad del Grupo. Ha creado para ello una nueva Dirección de ESG, cuyo cometido será gestionar dentro de la organización aquellos aspectos relacionados con el desarrollo sostenible.

En el ámbito de la financiación, favorece inversiones englobadas en la economía verde, al apoyar proyectos que desarrollan iniciativas de generación de energías renovables o que promueven la transición ecológica. En 2019 ha destinado a este tipo de iniciativas cerca de 1.000 millones de euros en avales y en financiación. Además, Kutxabank ha financiado con más de 166 millonesº la compra de vehículos y electrodomésticos energéticamente eficientes, proyectos de apoyo a colectivos en situación vulnerable o para la adquisición y construcción de VPO.

Además, ha reducido a cero la huella de carbono producida por el consumo eléctrico de sus sucursales e instalaciones centrales al abastecerse exclusivamente de electricidad verde proveniente de una planta fotovoltaica, y ha continuado incorporando aspectos de inversión socialmente responsables a los activos en los que invierte el Grupo.

La totalidad de las inversiones en productos de ahorro y previsión del Grupo Kutxabank se desarrollan bajo criterios socialmente responsables, con lo que se asegura que cumplen y promueven en su ámbito de actuación el respeto de los Derechos Humanos, el cuidado del medioambiente, las prácticas de Políticas de Buen Gobierno y las buenas prácticas en materia fiscal.