En el Foro Económico Mundial de Davos de 2020, Bob Prince, corresponsable de inversión de Bridgewater Associates, atrajo mucha atención al sugerir en una entrevista para una agencia de noticias que el ciclo de las burbujas, tal y como lo hemos conocido durante las últimas décadas, podría haber llegado a su fin. id:55094

Traducción del Degussa Market Report realizada por:

Este punto de vista puede explicarse por el hecho de que la última tendencia alcista (o burbuja) económica dura ya cerca de una década, y no parece que vaya a acabar, según los datos macroeconómicos y microeconómicos que nos llegan.

Sin embargo, ¿acaso no contravendría esto la premisa clave de la teoría austriaca del ciclo económico (ABCT, por sus siglas en inglés) que dice que una burbuja derivada de tipos de interés del mercado rebajados de forma artificial y de inyecciones de crédito nuevo y capital, creada «de la nada», debe siempre estallar y llegar a su fin? A continuación, quiero recordar el mensaje clave de la ABCT y subrayar las «condiciones especiales» que deben tenerse en cuenta para poder aplicar la ABCT a la interpretación de acontecimientos del mundo real. De esta forma, también podremos formarnos una opinión acerca del aspecto que podría tener la siguiente crisis.

Lo que dice la teoría ABCT

La ABCT es, en realidad, una «teoría de crisis» y explica las consecuencias amplias de que los bancos centrales, en colaboración estrecha con los bancos comerciales, aumenten la cantidad de dinero de la economía a base de una expansión crediticia, es decir, a base de que los bancos presten un dinero que no está respaldado por ahorros reales. En un inicio, el aumento de circulación del suministro de crédito rebaja el tipo de interés del mercado por debajo de su «nivel natural» o del «tipo de interés original», para utilizar el término acuñado por la AustrianSchool of Economics.

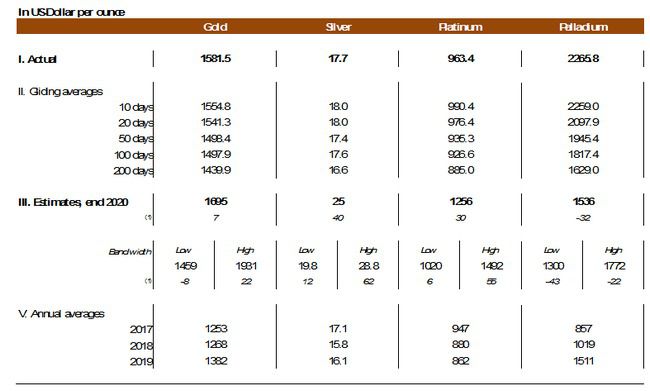

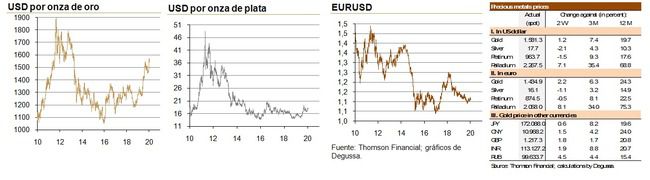

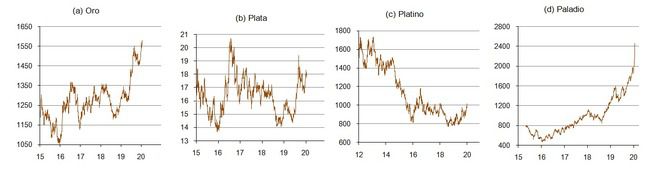

Precio de metales preciosos (USD/oz) durante los últimos cuatro años

Un tipo de interés del mercado rebajado de forma artificial desincentiva el ahorro e incentiva el consumo y la expansión de la inversión. La economía entra en una fase de burbuja. No obstante, una vez que la primera inyección de crédito nuevo y dinero ha surtido efecto en los precios y en los salarios, la gente comienza a darse cuenta de que la expansión económica fue algo puntual. Los ciudadanos vuelven a su ratio de ahorro-consumo-inversión de antes de la burbuja, lo que significa que el tipo de interés del mercado vuelve al tipo de interés original más elevado. Este proceso representa, en esencia, la explosión de la burbuja.

Para evitar que la burbuja estalle, los bancos centrales toman medidas para reducir aún más el tipo de interés del mercado. No en vano, si el tipo de interés del mercado sigue bajando, la estructura de empleo y producción puede mantenerse y la burbuja puede continuar. En otras palabras: el desarrollo de los tipos de interés del mercado –que es un reflejo de cómo distribuyen los ciudadanos sus ingresos entre ahorro, consumo e inversión– es la piedra angular de una fase de burbuja. Además, los bancos cada vez están atesorando más poder en este punto.

La cuestión del control sobre el tipo de interés

Desde la crisis económica y financiera de 2008/2009, los bancos centrales han tomado el control de los tipos de interés del mercado como nunca antes lo habían hecho. Ya no se limitan a establecer tipos de interés a corto plazo con la esperanza de que, al hacerlo, puedan controlar también los tipos de interés con vencimientos más largos. De hecho, los bancos centrales han empezado a establecer tipos de interés a largo plazo también mediante la compra de, por ejemplo, bonos del estado, obligaciones hipotecarias, obligaciones corporativas y bonos bancarios. De esta forma, ejercen una influencia directa sobre los precios de las obligaciones y, por extensión, sobre sus rendimientos, por lo que los tipos de interés del mercado han dejado de establecerse en el «libre mercado».

Los tipos de interés del mercado no solo están distorsionados y se han reducido hasta niveles demasiado bajos como consecuencia de las políticas de los bancos centrales, sino que además se les impide volver a unos niveles prudentes desde el punto de vista económico. Al menos eso es lo que parecen opinar los agentes del mercado financiero: asumen que los bancos centrales continuarán gestionando el mercado crediticio porque saben que, cuando los tipos de interés del mercado suban, la burbuja estallará sin duda, y eso es algo que los bancos centrales quieren evitar a toda costa.

Por otro lado, dado el poder prácticamente ilimitado que tienen los bancos centrales para establecer los precios de obligaciones y, por tanto, sus rendimientos, ningún inversor (en su sano juicio) querrá apostar contra la autoridad monetaria. De hecho, los inversores encuentran un gran incentivo en negociar los precios de obligaciones hacia los niveles que consideran que el banco central querrá establecer en el mercado. En otras palabras: si el mercado cree que el banco central no quiere tipos de interés más altos, los tipos de interés seguirán en niveles bajos de forma artificial.

Cuidado con la «red de seguridad»

Al controlar los tipos de interés del mercado, los bancos centrales han colocado una «red de seguridad» bajo las economías y los mercados financieros. Teniendo en cuenta que los bancos centrales han declarado públicamente que se sienten responsables de una economía saludable y, en particular, de velar por la «estabilidad del mercado financiero», los inversores solo tienen que sumar uno más uno: si las economías o mercados financieros llegasen al borde del precipicio, los inversores pueden contar con que los bancos centrales lucharán por evitar una crisis. Esto, a su vez, anima a los inversores a asumir riesgos adicionales, a aumentar sus inversiones y a hacer caso omiso e infravalorar el riesgo.

La «red de seguridad» de los bancos centrales no solo es una herramienta poderosa para mantener la burbuja, sino que además comporta una intervención bastante sutil y sigilosa de los mercados de capital. En la práctica, consigue un mercado financiero totalmente fraudulento: los precios son mayores y los rendimientos son menores de lo que serían con unas fuerzas de mercado no obstaculizadas. La política de redes de seguridad de los bancos centrales equivale a una manipulación del sistema de mercado a la máxima escala posible. En esencia, todos los precios y todos los rendimientos de mercado se han distorsionado, y la economía y los mercados financieros han entrado en un régimen de tipo «galería de espejos» en el que los consumidores y las compañías se encuentran desorientados sin poder evitarlo y toman decisiones inadecuadas.

No obstante, en esas condiciones, la burbuja puede durar mucho más que en un escenario en el que las fuerzas de mercado libres pudiesen hacer su trabajo, es decir, establecer los precios de activos financieros y también de las primas de inflación, crédito y liquidez en función de las circunstancias del mundo real. Sea como fuere, la situación actual es muy distinta: los bancos centrales, en un intento por evitar que la burbuja vuelva a estallar, han corrompido de forma efectiva las funciones cruciales que los mercados financieros y los tipos de interés del mercado deberían desempeñar en un sistema de mercado libre.

La función del tipo de interés original

Sería un error concluir que una burbuja puede continuar de forma indefinida siempre que los bancos centrales lleven el tipo de interés del mercado a cero o incluso lo adentren en territorio negativo. De hecho, sin un tipo de interés del mercado positivo (en términos reales), la economía moderna, que se basa en la división del trabajo y en procesos complejos de producción indirecta, no podría existir. Esta es una conclusión derivada de la teoría austriaca de la preferencia temporal de los tipos de interés. En pocas palabras, la preferencia temporal significa que la persona actuante valora la satisfacción temprana de una demanda por encima de la satisfacción de esa misma demanda más adelante.

La manifestación de esa preferencia temporal es el «tipo de interés original». Esta teoría denota la reducción del valor que un bien que estará disponible en un futuro adolece frente a ese mismo bien que está disponible en este momento. La preferencia temporal del actuante y, por lo tanto, su tipo de interés original siempre serán positivos, por motivos obvios, en cualquier momento y en cualquier lugar. Tal vez se acerquen al cero, pero nunca pueden llegar al cero, ni mucho menos alcanzar valores negativos. Este es un dato importante, dado que nos explica qué ocurriría si el tipo de interés del mercado llegase al cero: la economía de mercado moderna se desintegraría.

La explicación de este fenómeno sería el siguiente:toda persona actuante lleva, por así decirlo, un tipo de interés original positivo dentro. De este modo, si el tipo de interés del mercado fuese cero, todo el mundo dejaría de invertir sus ahorros en procesos de producción que conllevan tiempo. La gente no estaría dispuesta a ofrecer sus ahorros a cambio de inversiones de sustitución y de inversiones nuevas. Sencillamente acumularían sus ahorros «debajo del colchón». El consumo de capital se impondría, es decir, al reducir el tipo de interés del mercado hasta cero, los bancos centrales destruirían de forma efectiva la economía de mercado con su división del trabajo, tal y como la conocemos hoy.

La fase final

En los últimos años, la mayoría de los bancos centrales se han centrado en políticas destinadas a reducir determinados tipos de rendimientos del mercado, sobre todo aquellos de los mercados de deuda pública, de deuda hipotecaria y de deuda bancaria. No obstante, las consecuencias de estas acciones cada vez se están notando más en otros mercados de activos. En un intento por conseguir un rendimiento, los inversores cada vez utilizan más sus fondos para adquirir, por ejemplo, acciones y bienes inmuebles. En consecuencia, los precios de esos activos suben y, con ello, sus rendimientos futuros se reducen. En otras palabras: la política de tipos de interés cero de los bancos centrales acaba, en esencia, con todos los tipos de rendimientos. Esta situación podría prolongarse durante algún tiempo.

Sin embargo, una vez que todos los tipos de interés del mercado lleguen a cero, comenzarán los problemas de verdad y la burbuja estallará. Los mercados de crédito cerrarán, los prestatarios ya no podrán refinanciar su deuda próxima al vencimiento y ningún inversor estará dispuesto a prestar fondos nuevos. Para evitar los impagos de crédito y que la pirámide de deuda se derrumbe, los bancos centrales seguramente tendrán que entrar en juego como «prestadores de último recurso», refinanciando básicamente a todo tipo de prestatarios en apuros. Esto pondría en marcha una política de inflación pura y dura. A pesar de ello, el consumo de capital y la regresión económica se asentarán. El nivel de vida de los ciudadanos caerá en picado y muchos se hundirán directamente en la miseria.

Si aplicamos la teoría ABCT a los acontecimientos del mundo real, inferimos lo siguiente: los bancos centrales no han hecho nada para poner fin a la burbuja. Al contrario, sus intervenciones carentes de escrúpulos en los mercados de crédito han contribuido a alimentar la burbuja. No obstante, sería erróneo asumir que llevando los tipos de interés del mercado a cero se pueda crear una burbuja perpetua. Una política de este tipo resulta contraproducente: una vez que todos los tipos de interés del mercado hayan llegado al cero, el sistema económico capitalista se derrumbará. Y en ese momento, al fin, la burbuja estallará.