Las inciertas consecuencias de la guerra en Ucrania y los nuevos desafíos en la economía y la sociedad tras el Covid 19, harán crecer el gasto público y privado, obligando a los bancos centrales a ser más acomodaticios de lo esperado, lo que impulsará la inflación. id:82354

La gestora francesa OFI Asset Management, ve peligrar los objetivos de crecimiento mundial a causa de la imprevisibilidad del resultado y de las repercusiones del conflicto en Ucrania.

Según la gestora, la guerra obligará a los bancos centrales a ser más cautelosos y acomodaticios, sobre todo en Europa, para hacer frente a los riesgos que se derivan para el crecimiento, al tiempo que la inflación podría aumentar bruscamente si se intensifican las sanciones energéticas, lo que a su vez, generaría nuevos riesgos de desaceleración económica.

La ralentización de la normalización monetaria y la mayor subida de la inflación benefician a la Renta Fija corporativa respecto a la Renta Fija soberana, según OFI AM.

En la Renta Variable, los buenos resultados del cuarto trimestre, y el impacto de los problemas en cadenas de suministra han dejado un escenario de valoraciones atractivas, especialmente en Europa, aunque es recomendable una postura neutral hasta que se aclaren las incertidumbres por la guerra en Ucrania.

Crecimiento en peligro

El objetivo de crecimiento mundial entre el 4,0% y el 4,5%, incluyendo el 3,9% en Estados Unidos y el 4,4% en Europa, y el 5,0%-5,5% de China gracias a su nuevo ciclo de estímulos monetarios y fiscales, podría estar en peligro debido a la guerra de Ucrania, según OFI AM.

Y ello por dos motivos

• La aceleración que el conflicto está provocando en los precios de la energía y de algunas materias primas agrícolas, y el impacto psicológico de una guerra en Europa que podría minar la confianza de los consumidores y de las empresas.

• La salida de las políticas monetarias altamente acomodaticias ya fijada y establecida para 2022. Los principales bancos centrales han anunciado planes de reducción de sus balances ralentizando el ritmo de compra de activos hasta su completa interrupción dentro de unos meses. La Fed ha empezado ya, el Banco de Inglaterra está a punto de hacerlo, y el BCE frenará completamente sus compras este mes de marzo.

A estos factores, se unen los nuevos desafíos que afectan al crecimiento económico y que provocarán un sensible aumento del gasto público y privado, algo que deberá ser tenido en cuenta por los bancos centrales en su política monetaria.

• Las tensiones entre China y Estados Unidos, o el propio ataque de Rusia a Ucrania. Porque suponen un incremento del gasto militar -Alemania gastará el 2% de su PIB en defensa, y otros seguirán su ejemplo-.

• La reorganización de las cadenas de producción, Porque fabricar las cosas donde sea menos costoso y más eficiente hacerlo, en un mundo con rutas comerciales integradas y bajas barreras arancelarias, parece ahora obsoleto,

Alterar estas vías logísticas requerirá fuertes inversiones, tanto privadas como públicas.

• Los retos del cambio climático, tanto entre los consumidores como entre las empresas. Limitar el calentamiento global a un rango de 1,5º-2º implica una inversión considerable, ya que habrá que desmantelar la capacidad de producción intensiva en CO2 y sustituirla por la misma capacidad de energía descarbonizada.

• Los retos sociales que impiden a los gobiernos aplicar políticas de austeridad a corto plazo. A medida que salimos de la pandemia, los ciudadanos de a pie ven con muy malos ojos la subida de los precios de los activos financieros y, aún más, de los inmuebles. Por el dl deseo de regresar a un estilo de vida cómodo, lo que explica, por ejemplo, la política de “prosperidad común” que está implantando China.

En conclusión, según OFI AM los bancos centrales serán más acomodaticios a largo plazo de lo que se espera en términos de una normalización monetaria. En consecuencia, los rendimientos de la deuda pública de los países más seguros –Estados Unidos y Alemania- podrían mantenerse bastante bajos y estabilizarse, respectivamente, en el 2,0% y en torno al 0,25% en los próximos meses. Más allá, podrían seguir estando bajos durante mucho tiempo, incluso si eso implica que los tipos reales sigan siendo negativos y que aumente la inflación.

Renta Fija: caída de rendimientos

En un contexto de aversión al riesgo en los mercados de renta variable, los rendimientos han caído unos 20 pb en Estados Unidos y 30 pb en Europa. Además de la tradicional huida hacia la calidad en periodos de incertidumbre, hay otros factores que generan esta caída de rendimientos en la RF,

• Cautela de los bancos centrales en su endurecimiento monetario, porque no se conoce el impacto de la guerra todavía tanto en el crecimiento como en la inflación.

• Ello ha provocado una caída de los tipos reales a 10 años en 50 pb, mientras que las expectativas de inflación a 10 años han aumentado en unos 20 pb. Los riesgos de estanflación en caso de que la guerra se prolongue o se intensifique han aumentado claramente.

Más allá del muy corto plazo, es probable que estas repercusiones en crecimiento e inflación generen rendimientos de los bonos más bajos de lo esperado, hasta el 2,00% el Treasury a 10 años y el 0,25% el Bund.

Por tanto, es posible que los breakevens* de inflación (diferencia entre el rendimiento de un bono tradicional y el de su equivalente indexado a la inflación) sigan manteniéndose y ofrezcan una protección real en caso de empeoramiento del conflicto, especialmente con nuevas sanciones energéticas que desencadenarían un repunte de los precios del petróleo y el gas.

Respecto al Crédito Investment Grade, la ampliación de los diferenciales esperada a cierre de 2021 se produjo, de hecho, tras la invasión de Rusia en Ucrania. En este contexto, y con una rentabilidad (1,26%) que ha subido mucho desde agosto (0,13%), esta clase de activo vuelve a ser atractiva.

En cuanto al High Yield, la visión de OFI AM es positiva. Por la alta volatilidad, y porque los diferenciales ya se habían visto afectados por el endurecimiento monetario antes de lo previsto. Los bancos centrales tienen ahora una postura más expectante y, por tanto, tendrán que contrarrestar cierta aversión al riesgo. Los rendimientos ya son atractivos en esta categoría, con un 4,50% en Europa.

Renta Variable: atractiva por valoraciones, con matices

La Renta Variable se apoya en las sorpresas en resultados empresariales, que en el cuarto trimestre han superado las previsiones. La mayoría de las empresas ha sido capaz de repercutir los costes de los insumos, mucho más altos, en la rigidez de las cadenas de suministro. Las perspectivas económicas siguen siendo sólidas, y las carteras de pedidos suelen superar las expectativas.

A nivel sectorial, las empresas más cercanas al consumidor final, como las de consumo básico, probablemente sufran una erosión de sus márgenes en términos porcentuales, pero la mayoría intentará preservarlos. El poder de fijación de precios, es decir, la capacidad de las empresas para repercutir el aumento de los costes en los precios finales, será uno de los criterios clave en la selección de valores este año.

Tras sus recientes descensos, los mercados de renta variable vuelven a tener valoraciones atractivas por sus fundamentos. Este es especialmente el caso de Europa, con un PER de 2022 cercano a 13x.

Sin embargo, Europa es también la región más amenazada por la guerra de Ucrania. Además del peligro para la población de Ucrania, una prolongación del conflicto y el endurecimiento de las sanciones contra Rusia tendrían efectos negativos sobre los precios y/o el acceso a las materias primas, así como sobre el ritmo de crecimiento y la rentabilidad de las empresas. Por el contrario, una resolución de la crisis sería una señal de compra. Por lo tanto, OFI AM recomienda una postura neutral, a la espera de una mayor visibilidad del conflicto.

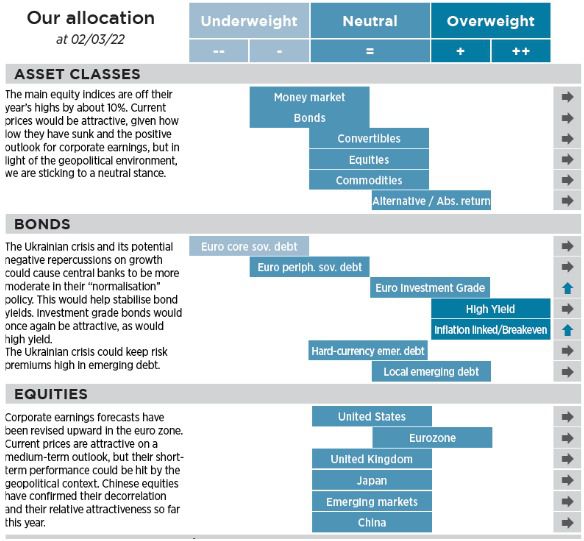

Asset Allocation recomendado por OFI AM (marzo 2022)