Jornada alcista en la renta variable a nivel global, a excepción de la bolsa china, donde el índice Shanghai Composite ha retrocedido un 1,66% ante el repunte de las tensiones políticas con EEUU por las reclamaciones territoriales de la potencia asiática en el Mar del Sur de China y la Ley de Seguridad Nacional de Hong Kong. id:60957

En contraste, en el resto de los principales mercados bursátiles mundiales ha predominado el “verde”, principalmente apoyados en el aumento de las expectativas del desarrollo y comercialización de una vacuna frente al Covid-19. En concreto, ayer tras el cierre de los mercados estadounidenses, Moderna (hoy: +6,86%, a cierre de sesión de europea) anunció que la fase 1 de su estudio clínico de su vacuna experimental ha ofrecido resultados positivos, ya que los 45 participantes en el ensayo han generado anticuerpos, incrementando las expectativas de nuevos avances en sus futuras fases. Paralelamente, han aumentado los rumores también sobre los avances de la vacuna de la Universidad de Oxford, en colaboración con AstraZeneca, cuyos resultados clínicos podrían mostrar tanto la generación de anticuerpos como de células-T (

Killer-cells, que aceleran el proceso de eliminación del virus en las células infectadas).

A su vez, en la sesión de hoy también ha apoyado el creciente optimismo del mercado el hecho de que Lael Brainard, miembro del Consejo de Gobierno de la Reserva Federal estadounidense, haya impulsado con sus declaraciones los rumores sobre un posible incremento de los estímulos monetarios en los próximos meses. En concreto, Lael Brainard ha asegurado que la recuperación económica previsiblemente necesitará de una mayor expansión de la política monetaria de los bancos centrales.

Todo ello en un contexto en el que prosigue la presentación de la temporada de resultados del 2T de 2020 en Estados Unidos, que ha arrojado buenos resultados tanto en el caso de Goldman Sachs como en el de la mayor aseguradora médica del país, UnitedHealth. En concreto, Goldman Sachs ha superado ampliamente las expectativas del consenso del mercado, generando un beneficio neto de 2.247 millones de dólares (+ 2% más que en el 2T de 2019). A su vez, UnitedHealth ha duplicado su beneficio hasta 6.637 millones de dólares, como consecuencia de la disrupción de la crisis del Covid-19.

Por último, desde una perspectiva macroeconómica, el dato de inventarios semanales de la Agencia de Información de Energía de EEUU ha sorprendido a las expectativas del mercado al arrojar una contracción de 7,5 millones de barriles frente a la semana anterior. Un hecho que ha impulsado el repunte de un 1% del precio del petróleo en la sesión de hoy.

En este contexto en Europa, ha predominado el “verde”, en una jornada que se ha desarrollado de menos a más, con avances que se sitúan en torno al 2%. Así, las mayores revalorizaciones se han situado en el CAC 40 francés (+2,03%) y en el IBEX 35 español (+1,84%).

En España, el IBEX 35 se ha apreciado un 1,84% en la sesión de hoy, quedándose a escasos puntos de superar el umbral de 7.500 puntos, cerrando en 7.488 puntos. Entre sus componentes, han sobresalido los valores del sector turístico, con IAG avanzando un 10,99%, Meliá Hotels (+7,46%) y Amadeus (+6,12%), paralelamente al de Siemens Gamesa (+7,01%). Por otro lado, en terreno negativo, sólo 7 valores han sufrido retrocesos, destacando los de Inmobiliaria Colonial (-1,83%) y Telefónica (-1,25%).

En Estados Unidos, a cierre de sesión europea, predominan los avances entre sus principales índices bursátiles, si bien el Nasdaq Composite se mantiene prácticamente estable en torno a 10.470 puntos. Por su parte, el S&P 500 supera nuevamente el nivel de 3.200 y se sitúa a escasas décimas de registrar una revalorización positiva desde comienzos de año (YTD: -0,6%).

Renta fija

Jornada de movimientos poco significativos en el mercado de renta fija de la Eurozona, en la antesala de la reunión de tipos del BCE de mañana y el inicio de la reunión del Consejo Europeo este viernes.

En este contexto, en la reunión del Consejo de Gobierno del BCE no se esperan grandes novedades, tras su decisión del pasado 4 de junio de ampliar su Programa de Compra de Deuda de Emergencia Pandémica (PEPP, por sus siglas en inglés) en 600.000 millones de euros hasta 1.350.000 millones de euros. El foco de atención se situará en las explicaciones de su Presidente, Christine Lagarde, sobre la reducción del ritmo de compras de sus programas de deuda actualmente vigentes en el último mes. Paralelamente, el mercado tendrá puesta su atención también en si se decidirá una nueva extensión del PEPP en las próximas reuniones de la autoridad monetaria en otoño, tanto en duración (finaliza en junio de 2021) como de importe, ante las necesidades de financiación de los gobiernos de la Eurozona en 2021.

En este contexto, la rentabilidad del bono alemán a 10 años se ha mantenido estable en -0,44%, al mismo tiempo que la del bono español a 10 años ha repuntado 2 pb hasta un 0,42% y la del bono italiano a 10 años ha caído 1 pb hasta un 1,20%.

Fuera de la Eurozona, la tendencia es similar, sin apenas variaciones de yield significativas. En concreto, la TIR del bono a 10 años británico ha avanzado 2 pb hasta 0,17%.

Por su parte, la rentabilidad del bono estadounidense a 10 años repunta 1 pb hasta un 0,63%.

Materias primas y divisas (a cierre de sesión europea)

El precio del petróleo avanza en torno a un 1% en la sesión de hoy, apoyado por la mejora de las expectativas sobre el desarrollo de una vacuna eficaz contra el Covid-19, que impulsaría la recuperación de la demanda de crudo a corto plazo y en 2021, y por la significativa contracción de los inventarios semanales de la Agencia de Información de Energía de Estados Unidos (AIE).

En concreto, la AIE estadounidense ha anunciado que los inventarios de crudo disminuyeron en 7,5 millones en la última semana, superando las estimaciones del consenso de mercado de una caída de 2,1 millones de barriles. De esta manera, las reservas de petróleo en Estados Unidos se sitúan a niveles inferiores a las registradas hace 2 semanas, frente a su incremento inesperado de 5,6 millones de la semana pasada.

En este contexto, el petróleo Brent se revaloriza un 1,1% hasta 43,4 dólares por barril, al igual que el WTI (de referencia en EEUU, +1,1%) hasta 40,7 dólares por barril.

Por su parte, el oro se mantiene prácticamente estable en torno a 1.809 dólares por onza.

En el mercado de divisas, el euro mantiene su tendencia alcista frente al dólar y el cruce eurodólar se consolida por encima del umbral de 1,14 dólares por euro, situándose en 1,141 dólares por euro (+0,1%). Por su parte, el Dollar Index cae un 0,3% hasta 95,9 puntos.

Macro

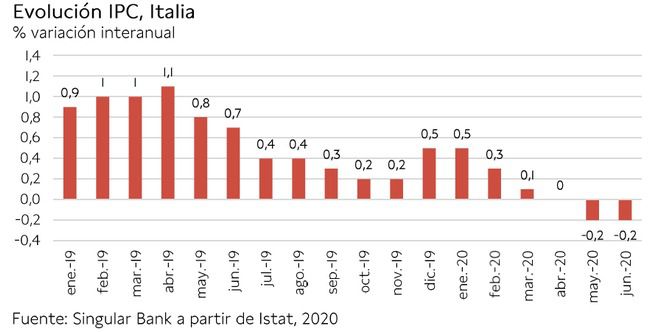

Inflación, Italia

En junio, el IPC de Italia disminuyó por segundo mes consecutivo respecto al mismo periodo del año anterior. En concreto, su variación anual se situó en un -0,2%, igualando su registro de mayo. Esta evolución se explica principalmente por la caída de los precios de los productos energéticos regulados (-14,1%) y no regulados (-11,2%), mientras que los de los alimentos aceleraron su ritmo de crecimiento a un 4,1% (vs. 3,7% el mes anterior).

Paralelamente, la inflación subyacente, excluyendo alimentos frescos y energía, se situó en un 0,7% anual, 0,1 pp inferior a mayo.

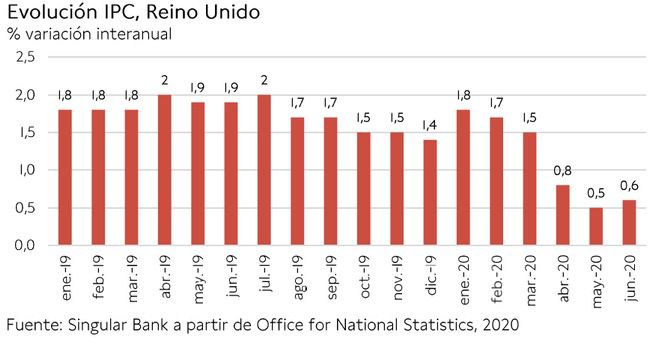

Inflación, Reino Unido

En junio, la inflación en Reino Unido avanzó 0,1 pp hasta un 0,6% anual, frente a su registro de 0,5% anual en el mes anterior, principalmente por el incremento de los precios de ropa y calzado y de ocio y cultura.

Por su parte la inflación subyacente, eliminando precios de alimentos frescos y energía, repuntó a 1,4% anual.

Índice de Precios Industriales, Reino Unido

En junio, el Índice de Precios Industriales de Reino Unido moderó en 0,4 pp su caída respecto al mes anterior. Así su variación se situó en -0,8% anual, frente a un -1,2% en mayo, principalmente ante el menor retroceso en términos interanuales de los precios de los productos de petróleo y de crudo. En concreto, éstos cayeron un 6,4% anual, frente al retroceso de un 9,4% anual del mes anterior, ante la progresiva reactivación de la actividad económica.

Índice Empire Manufacturing de la Fed de Nueva York, EEUU

El Índice Empire Manufacturing de condiciones comerciales generales del Banco de la Reserva General de Nueva York se situó en julio en terreno positivo por primera vez desde el mes de febrero.

En concreto, según la encuesta realizada entre el 2 y el 9 de julio, el índice alcanzó 17,2 puntos (vs. -0,2 puntos en mayo), registrando su tercer aumento mensual consecutivo en un contexto de progresiva reactivación del sector manufacturero estadounidense. El 41% de los encuestados afirmó que las condiciones generales habían mejorado en el último mes, frente a un 24% que señaló que las condiciones habían continuado empeorando.

Producción industrial, EEUU

En junio, la producción industrial en EEUU aumentó un 5,4% mensual, 5 pp superior a su incremento del mes anterior (1,4%).

Por ramas de actividad, la producción manufacturera se incrementó un 7,2% respecto a mayo, destacando el repunte de la de bienes de consumo duradero (11,6% mensual). Asimismo, la de servicios públicos aumentó un 4,2% mensual, ante la positiva evolución de los servicios tanto de gas como de electricidad. En contraste, retrocedió la producción en minería (-2,9% mensual).

Sin embargo, la producción industrial se mantiene un 11,1% por debajo de su nivel previo a la pandemia, y un 10,8% más bajo que en junio de 2019.

Solicitudes de hipotecas MBA, EEUU

Según la Asociación Bancaria de Hipotecas (MBA), las solicitudes de hipotecas en EEUU entre el 6 y el 10 de julio continuaron con su tendencia al alza iniciada la semana anterior. En concreto, se incrementaron un 5,1% semanal (vs. 2,2% anterior) debido principalmente al significativo aumento de las operaciones de refinanciación (+12%). En contraste, las solicitudes de compra se redujeron un 6% respecto a la semana previa.

Empresarial

Goldman Sachs (Hoy: +0,4%; YTD: -6,54%, a cierre de sesión europea) (BPA (beneficio por acción): 6,26 $; BPAe (beneficio por acción estimado): 3,954 $)

Si ayer tanto JP Morgan como Citigroup anunciaron que registraron una contracción de su beneficio neto superior a un 50% en el 2T de 2020, Goldman Sachs ha mostrado un rendimiento más resiliente. En concreto, su beneficio neto ha ascendido a 2.247 millones de dólares en el mismo periodo, un 2% superior respecto al 2T de 2019. En la parte alta de la cuenta de los resultados, en el 2T de 2020 sus ingresos han crecido un 41% respecto al mismo período del año anterior hasta 13.295 millones de dólares. Así, tanto los ingresos como los beneficios se han situado por encima de las estimaciones del consenso de mercado.

La principal razón que explica la mayor resiliencia de los resultados de Goldman Sachs frente a sus competidores reside en el rendimiento de su división de Mercados Globales (Global Markets), cuyos ingresos han crecido un 93% respecto al 2T de 2019 ante el incremento de los del área de trading. En concreto, los ingresos del área de trading de renta variable (Equities) han sido de 2.940 millones de dólares, un 46% superiores a los del 2T de 2019, al mismo tiempo que en el área de trading de renta fija, materias primas y divisas (FICC) se han situado en 4.235 millones de dólares, un 149% más que en el mismo periodo del año anterior.

Asimismo, la división de Banca de Inversión (Investment Banking) ha generado unos ingresos de 2.657 millones de dólares, un 36% más que en el 2T de 2019, principalmente ante el crecimiento del área de apoyo a las emisiones de renta fija y renta variable (Underwriting) (+107% vs 2T de 2019).

Paralelamente, el área de gestión de activos (Asset Management) ha reducido sus ingresos un 18% respecto al 2T de 2019, mientras que los de gestión de patrimonios y clientes (Consumer and Wealth Management) han aumentado un 9% interanual hasta 1.361 millones de dólares. Entre ambas áreas, los activos bajo supervisión (Asset Under Supervision) han ascendido a 2.057 millones de dólares, un 13% más que a cierre de marzo de 2020.

Finalmente, Goldman Sachs ha decidido provisionar 1.590 millones de dólares para hacer frente a futuros impagos de préstamos ante el deterioro del escenario macroeconómico actual por la crisis del Covid-19. En total, la entidad financiera en los primeros 6 meses de este año ha provisionado 2.527 millones de dólares.

UnitedHealth (Hoy: -1,72%; YTD: +3,14%, a cierre de sesión europea) (BPA (beneficio por acción): 7,12 $; BPAe (beneficio por acción estimado): 5,254 $)

El beneficio neto de la mayor aseguradora médica de Estados Unidos ha ascendido a 6.637 millones de dólares en el 2T de 2020, un 102% más que en el mismo período del año pasado, explicado principalmente por el retraso de los procesos médicos (cirugías, entre otras) a raíz de la disrupción del Covid-19. De hecho, la ratio de atención médica (medical care ratio, primas cobradas por costes incurridos) ha disminuido 12,9 pp hasta un 70,2% en el 2T de 2020, si bien la compañía espera un repunte nuevamente en la segunda parte del año.

En la parte alta de la cuenta de resultados, los ingresos han sido de 62.138 millones de dólares, un 2,5% superiores a los del 2T de 2019. Asimismo, entre las diferentes fuentes de ingresos del grupo, el negocio procedente de “primas” ha aumentado un 4,7% interanual hasta 49.394 millones de dólares, mientras que la parte de productos (-1,7%), servicios (-7,5%) e inversiones y otras fuentes de ingresos (-41,4%) han retrocedido respecto al mismo periodo del año anterior.

Finalmente, UnitedHealth ha destacado la generación de caja de la compañía en el 1S de 2020, aproximadamente cinco veces superior a la de los seis primeros meses de 2019, hasta los 11.342 millones de dólares.