Como ya hemos mencionado en otras ocasiones, la deuda pública es menos atractiva, e incluso corre el riesgo de convertirse en «no invertible» para todos excepto para los bancos centrales nacionales. id:59956

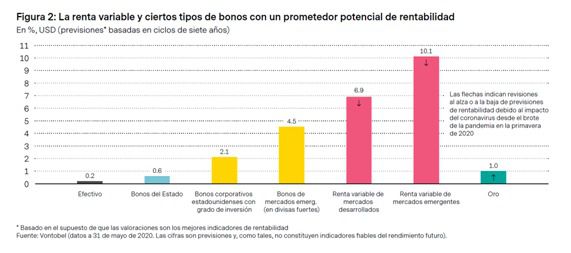

No ofrece rentas ni protección contra la inflación. Solo los bonos corporativos y los bonos de mercados emergentes siguen ofreciendo una remuneración más alta a cambio del riesgo decrédito asumido. Además, ambos segmentos se encuentran en las listas de compra de los bancos centrales. Como consideramos que hay algo de cierto en el dicho «no le lleves la contraria a la Reserva Federal», preferimos claramente los bonos corporativos con grado de inversión («crédito») a la deuda pública. La deuda de mercados emergentes ofrece un rendimiento esperado incluso mayor. La mayor capacidad de los bancos centrales de los mercados emergentes para la flexibilización monetaria, con diferenciales de los tipos de interés reales a niveles aún decentes, apunta a un mayor potencial de rendimiento en el caso de la deuda en moneda fuerte de mercados emergentes.

En cuanto a la renta variable, cabe imaginar que nuestras perspectivas son menores ahora que la deuda va en aumento y la globalización, en descenso. No obstante, las distorsiones que se están dando en el mercado este año han devuelto los precios para la renta variable de los mercados desarrollados y emergentes a un territorio atractivo.

Dentro de la renta variable, consideramos que los valores del sector de las tecnologías serán los mayores beneficiados de los ajustes relacionados con la pandemia. Asimismo, el sector de las tecnologías parece ser más resistente que otras industrias debido a los altos márgenes, el bajo grado de endeudamiento y los altos niveles de liquidez que manejan las empresas. Un riesgo importante es la lucha por la supremacía digital entre Estados Unidos y China, que podría mermar la capacidad de las compañías para hacer negocios con sus homólogos.

Aun así, creemos que la revolución digital es difícil de detener a medio y largo plazo, lo que hace que este sector resulte tan atractivo desde el punto de vista estratégico. Partiendo de esta idea, hemos actualizado nuestros supuestos de rendimiento a largo plazo.

Nuestra opinión

Los inversores deben buscar una selección cuidada y activa de bonos y renta variable, basándose en un profundo entendimiento de los modelos de negocio necesarios para evitar empresas fundamentalmente perjudicadas por las secuelas de la crisis del coronavirus. Plantéese integrar oportunidades en renta variable de mercados desarrollados y emergentes en su asignación estratégica de activos y busque valor en bonos corporativos con balances contables y modelos de negocio sólidos. En concreto, para las inversiones en tecnología no consideramos otra opción que no sea una gestión activa.