La excepcionalidad del mercado de renta variable de EE.UU. ha sido una de sus principales características durante la última década. id:60468

Desde la crisis financiera mundial, la bolsa estadounidense logró una rentabilidad anualizada del 13%, superando con creces la rentabilidad anualizada del 6% de las bolsas mundiales (medida por el índice MSCI USA y el índice MSCI AC World ex US, respectivamente, en términos de dólares estadounidenses). Incluso a raíz del brote de Covid-19, esta tendencia se ha mantenido intacta, lo que ha llevado a algunos inversores a preguntarse si deberían siquiera molestarse en invertir en otras acciones que no sean estadounidenses.

Sin embargo, los que esperan que esta tendencia continúe en la próxima década podrían llevarse una decepción. Después de todo, los ganadores y perdedores, tanto dentro como a lo largo de los mercados, fluctúan con el tiempo. Esta vez no debería ser diferente. Además, una rotación hacia acciones no estadounidenses es algo que llevamos tiempo esperando. Y aunque es difícil hacer cálculos sobre cuándo se dará este punto de inflexión, todas las señales nos dicen que la fuerza de la gravedad hará que las acciones de EE.UU. vuelvan a tocar tierra.

La ventaja en beneficios empresariales de Estados Unidos ha desaparecido

La principal razón por la que las acciones de EE.UU. lo han hecho tan bien es por su mayor crecimiento de beneficios. Por ejemplo, de 2009 a 2014, los beneficios por acción (BPA) de EE.UU. aumentaron un 17% anual, en comparación con sólo el 7% de otros mercados, como se puede ver en el siguiente gráfico. (ver foto de portada).

El problema es que esta ventaja ha desaparecido casi por completo. Desde 2015, casi todo el exceso de rentabilidad ha sido impulsado por la combinación del aumento exponencial de las valoraciones y la fortaleza del dólar. Las valoraciones y el dólar siempre pueden subir más, pero no indefinidamente.Los mercados han justificado esta prima de valoración porque las empresas estadounidenses han podido reinvertir sus beneficios a tasas de reinversión cada vez más altas. Sin embargo, las fuerzas seculares que apoyan esta tendencia, como la globalización, la aplicación laxa de normas antimonopolio y el arbitraje fiscal internacional se han estancado o se están revirtiendo.

Los precios de las acciones ya no están sincronizados con los beneficios empresariales

Durante la mayor parte del período posterior a la crisis, el exceso de rentabilidad de la bolsa estadounidense se ha movido en paralelo con las expectativas de beneficios. Sin embargo, recientemente la brecha entre las rentabilidades y las expectativas de beneficios se ha ampliado considerablemente.

Rentabilidades pasadas no son una guía de las rentabilidades futura y puede que no se repitan. Fuente: RefinitivDatastream y Schroders. Datos a 1 de mayo de 2020. Notas: Acciones de EE.UU. = MSCI USA Index, Acciones globales = MSCI AC World ex US Index $.

Esto no es sostenible. En algún momento, o bien las expectativas de beneficios tendrán que ponerse al día o bien los precios de las acciones de EE.UU. deben corregirse.

El precio que se paga es clave para la rentabilidad futura

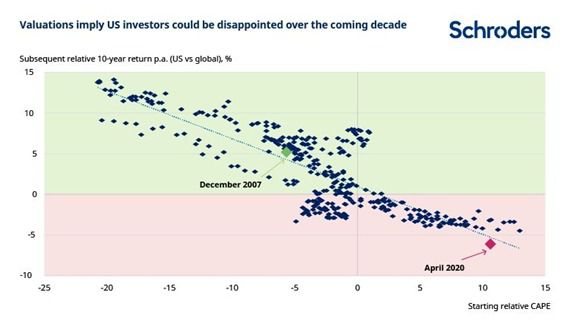

Una consecuencia de esto es que las valoraciones se extienden a niveles que históricamente habrían presagiado una baja rentabilidad de las acciones de EE.UU. frente al resto del mundo. Por ejemplo, los precios de las acciones estadounidenses se negocian a 25 veces sus beneficios históricos ajustados en función del ciclo (CAPE), en comparación con las sólo 13 veces de las acciones mundiales. Las perspectivas a largo plazo para EE.UU en relación con otros mercados ya no parecen atractivas.

Rentabilidades pasadas no son una guía de las rentabilidades futuras y puede que no se repitan. Los pronósticos incluidos no están garantizados y no se debe confiar en ellos. Fuente: RefinitivDatastream y Schroders. Datos de enero de 1974 a abril de 2020. Notas: Acciones de EE.UU. = MSCI USA Index, Acciones internacionales = MSCI World ex US Index $.

La maldición del ganador

EE.UU. acoge algunas de las empresas más exitosas del mundo, incluyendo compañías como Amazon, Microsoft, Apple, Google y Facebook. Juntos, han proporcionado un crecimiento significativo de las ganancias y de la innovación tecnológica.Sin embargo, estas empresas se han vuelto tan grandes que son las que prácticamente están impulsando el mercado. Su peso combinado por capitalización de mercado se ha más que duplicado, desde aproximadamente el 8% del índice S&P 500 en 2015 a casi el 20% en la actualidad. Un mercado tan estrecho debería ser motivo de preocupación. Cuanto más grandes se hacen las empresas, más difícil les resulta seguir replicando esas rentabilidades. Esto es porque una vez que una compañía domina una industria, sólo puede crecer tan rápido como crezca el tamaño del mercado.

La única manera en que pueden seguir justificando sus múltiplos de crecimiento es desarrollando otros productos que revolucionen el panorama, o aprovechando sus recursos existentes para ramificarse en otros servicios. Pero, para eso, no hay garantía de éxito.

Para conseguir una exposición a la recuperación más barata, mejor fuera de EE.UU.

Las acciones mundiales son especialmente atractivas ahora, dada su mayor sensibilidad económica. Por ejemplo, a 31 de mayo de 2020, las acciones cíclicas representaban el 58% del MSCI All-Country World ex US Index, pero sólo el 36% del S&P 500.

Normalmente, los valores cíclicos ofrecen mejores rentabilidades después de que el ciclo económico haya tocado fondo, por lo que una menor ponderación relativa en este segmento podría limitar el rebote de las acciones estadounidenses una vez que se recupere el crecimiento mundial.

Fuente: RefinitivDatastream y Schroders. Datos hasta el 31 de mayo de 2020. Notas: cíclico = materiales, industriales, consumo discrecional, energía, finanzas, inmobiliario. No cíclico = utilities, IT, consumo básico, cuidado de la salud, telecomunicaciones.

Evita poner todos tus huevos en la misma cesta

La última década ha pertenecido a EE.UU. pero la historia muestra que el liderazgo en rentabilidades es cíclico. Los inversores deben prestar atención a esta advertencia.

Aunque nunca podemos saber con certeza qué ocurrirá, teniendo en cuenta el pasado, si podemos afirmar que se dan las condiciones para una reversión de esta ventaja de rentabilidad.

Los diferenciales del crecimiento de los beneficios se han aplanado, las valoraciones parecen elevadas, la concentración del mercado ha aumentado y la exposición cíclica de EE.UU. a una recuperación mundial es limitada.

En este contexto, sería sensato que, durante la próxima década, los inversores diversificaran su cartera fuera de EE.UU.