En la jornada de hoy ha predominado el sesgo bajista en los mercados de renta variable a nivel global, registrándose significativas caídas tanto en las bolsas europeas y asiáticas como en las estadounidenses, en un contexto en el que la publicación de nuevos datos macroeconómicos ha constatado el fuerte impacto económico de la pandemia y la incertidumbre en torno a la progresiva recuperación económica. id:61585

En Europa, la contracción del PIB de Alemania en el 2T de 2020 ha superado las expectativas del consenso del mercado, registrando un descenso de un 10,1% trimestral frente a las proyecciones de en torno a un 9%. Así, su tasa interanual se ha situado en un -11,7%, superando la caída de la crisis financiera de 2009. Adicionalmente, las cifras de desempleo tanto de Alemania e Italia como del conjunto de la Eurozona han reflejado que el mercado laboral continuó deteriorándose en junio, elevándose la tasa de desempleo de la Eurozona hasta un 7,8% de la población activa, frente a un 7,7% en el mes anterior.

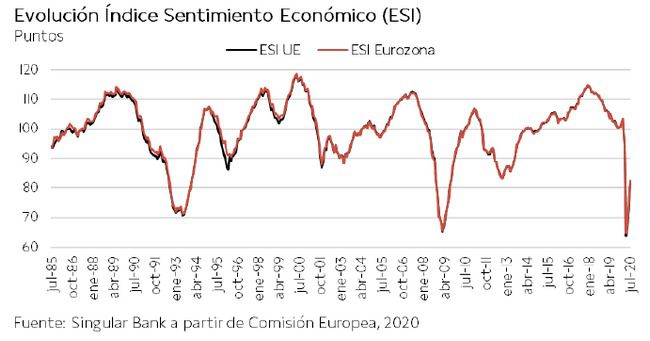

En este escenario, según los datos preliminares de la Comisión Europea, los indicadores confianza empresarial de la UE y la Eurozona repuntaron en julio por tercer mes consecutivo, mientras que la confianza del consumidor se estancó en la UE y retrocedió ligeramente en la Eurozona.

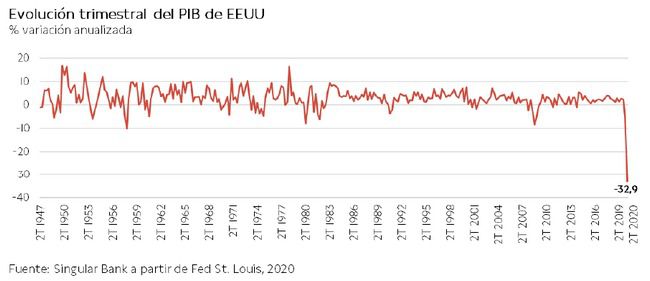

En EEUU, el foco de atención de los inversores también se ha situado en el plano macroeconómico, a la espera de conocer a lo largo del día los resultados de las grandes tecnológicas como Apple, Amazon y Alphabet. En el 2T de 2020, el PIB estadounidense experimentó su mayor contracción desde que comenzó a elaborarse la actual serie histórica en 1947 (-32,9% en términos anualizados), con fuertes caídas del consumo privado y de la inversión empresarial. Todo ello unido a un nuevo dato negativo del mercado laboral, incrementándose las solicitudes de prestaciones de desempleo en EEUU por segunda semana consecutiva hasta 1,43 millones entre el 20 y el 25 de julio.

Por otro lado, en una coyuntura marcada por el aumento de los casos de contagio de coronavirus que ha llevado a adoptar nuevas medidas de contención en algunos Estados del país, el presidente de EEUU, Donald Trump, ha planteado retrasar las elecciones presidenciales hasta que la pandemia disminuya, argumentando que la votación por correo podría ser fraudulenta. No obstante, la potestad para cambiar la fecha de las elecciones presidenciales corresponde al Congreso de EEUU, de mayoría demócrata.

En este contexto, los principales índices bursátiles europeos han experimentado significativos retrocesos en un rango entre -2,1% y -3,5%. La mayor caída se ha registrado en el DAX alemán (-3,45%), seguido del IBEX 35 español (-2,91%), el Footsie inglés (-2,31%) y el CAC francés (-2,13%).

En España, el IBEX 35 ha perdido el umbral de los 7.000 puntos por primera vez desde el 25 de mayo, cerrando la sesión en 6.997 puntos. Los bancos han liderado las caídas del índice español tras la presentación de resultados de BBVA, que se une a la de ayer de Banco Santander. En concreto, BBVA ha perdido un 8,07%, Banco Sabadell un 7,29% y Banco Santander un 5,74%. Únicamente 5 valores han terminado en verde, destacando la revalorización de Siemens Gamesa (+7,42%), a pesar de haber registrado un resultado negativo de 805 millones de euros en los 9 primeros meses de su año contable (de octubre a junio).

En EEUU, el índice bursátil S&P 500 revierte parcialmente sus ganancias alcanzadas ayer tras la finalización de la reunión de política monetaria de la Fed, retrocediendo un 0,78% a cierre de sesión europea. En contraste, el Nasdaq avanza ligeramente (+0,15%) a la espera de conocer los resultados de las grandes compañías tecnológicas cuya publicación está prevista para hoy.

Renta fija

Jornada con predominio de las compras de bonos en el mercado secundario de deuda soberana europea y estadounidense ante el repunte de la aversión al riesgo, la ampliación de la vigencia de los estímulos monetarios de la Reserva Federal y las negociaciones en torno a un nuevo paquete de ayudas fiscales en EEUU. Todo ello unido al plan de recuperación económica acordado en el seno de la UE la semana pasada.

En la parte larga de la curva de la Eurozona, ha destacado la caída de la rentabilidad del bono alemán a 10 años en 4,1 pb hasta -0,544%, superando en 4,4 pb el tipo de facilidad de depósito del BCE (-0,5%). Asimismo, han retrocedido las TIRES de los bonos italiano (-2,2 pb) y español (-3,3pb) a 10 años, situándose este último en 0,309%.

En la misma línea, la TIR del bono británico a 10 años ha disminuido 3 pb hasta 0,086%.

Finalmente, en EEUU la rentabilidad de su bono a 10 años retrocede 2,9 pb a cierre de sesión europea y se sitúa en torno a 0,55%.

Materias primas y divisas (a cierre de sesión europea)

Tendencia a la baja en la cotización del petróleo en la jornada de hoy, en un coyuntura marcada por la publicación de nuevos datos macroeconómicos en Europa y EEUU que han confirmado la fuerte contracción del PIB en el 2T ante el impacto de la pandemia. Todo ello en un contexto en el que continúan incrementándose los casos diarios de Covid-19 a nivel global, especialmente en EEUU, lo que podría lastrar la reactivación económica y, con ello, la demanda de crudo.

Así, el precio del petróleo Brent cae por debajo de 43 dólares por barril, situándose a cierre de sesión europea en 42,67 dólares por barril (-2,47%). Por su parte, el petróleo WTI (de referencia en EEUU) se deprecia un 3,27% hasta 39,92 dólares por barril.

Por otro lado, el precio del oro retrocede un 1,12%, situándose en torno a 1.949 dólares por onza, tras revalorizarse en las dos últimas semanas un 9,7%.

En el mercado de divisas, el dólar se estabiliza en un rango entre 1,175 y 1,179 dólares por euro, situándose a cierre de sesión europea próximo al umbral de 1,18 dólares por euro (+0,02%). Paralelamente, el Dollar Index retrocede hasta 93,3 puntos (-0,13%).

Macro

Índice de Precios de Consumo (IPC), España

En julio, el IPC adelantado retrocedió 3 décimas respecto al mes anterior, situándose su tasa de variación en un-0,6% anual (-0,3% anual en junio), en un contexto de progresiva reactivación de la actividad tras la finalización del estado de alarma el pasado 22 de junio. Esta evolución se explica principalmente por la reducción de los precios de turismo y hostelería, frente a una subida en julio de 2019, y de la alimentación. En contraste, aumentaron los de carburantes y lubricantes, por encima de su incremento del mismo periodo del año anterior.

Entre los grupos especiales Covid-19, creados a raíz de la pandemia, se observó el siguiente patrón en la variación de sus precios:

- La tasa delgrupo especial bienes Covid-19, formado por alimentos, bebidas, tabaco, limpieza, artículos no duraderos para el hogar, productos farmacéuticos y de cuidado personal, y comida para animales, descendió 5 décimas hasta un 1,8% anual, frente a un 2,3% en junio. En concreto, los precios de alimentación y bebidas no alcohólicas disminuyeron hasta un 2,2% anual (-0,6 pp).

- La variación de los precios del grupo especial servicios Covid-19, que incluye alquiler de vivienda y garaje, la distribución de agua, recogida de basuras, gastos comunitarios, electricidad, gas, gasóleo para calefacción, telefonía, música y televisión enstreaming, seguros, comisiones bancarias y servicios funerarios, se situó en un-3,0% anual, 0,6 pp inferior a la de junio (-2,4% anual).

Índice de Sentimiento Económico, UE y Eurozona

En julio, los indicadores de confianza continuaron con su senda de recuperación por tercer mes consecutivo tanto en la UE como en la Eurozona. En concreto, según la Comisión Europea, el Indicador de Sentimiento Económico (ESI) en la UE se situó en 81,8 puntos (+8,9 puntos frente a junio) y en la Eurozona en 82,3 puntos (+6,5 puntos). Este avance del sentimiento económico se apoyó en la mejora de la confianza empresarial, mientras que la de los consumidores se mantuvo prácticamente estable frente al mes anterior.

Por sectores, en la zona monetaria el mayor repunte de la confianza empresarial se registró en el sector servicios (+9,4 puntos), seguido de la industria (+5,4 puntos) y el comercio minorista (+4,1 puntos). En contraste, disminuyó el indicador en el sector de la construcción (-1 punto).

Por su parte, la confianza de consumidor se situó en-15,0 puntos en la Eurozona, -0,3 puntos respecto a junio, rompiendo su tendencia al alza de los dos meses anteriores. En la UE se mantuvo sin cambios frente al mes anterior en -15,6 puntos.

Entre los países de la Eurozona, sus principales economías registraron significativos incrementos del ESI, especialmente en España (+7,5 puntos), Italia (+6,7 puntos) y Alemania (+6,5 puntos).

Tasa de desempleo, UE y Eurozona

En junio, en un entorno marcado por el inicio de los planes de desescalada y la progresiva reactivación de la actividad económica, la tasa de desempleo de la UE aumentó 0,1 pp hasta un 7,1% de la población activa (vs. 7% en mayo). Paralelamente, la de la Eurozona aumentó hasta un 7,8%, tras situarse en un 7,7% el mes anterior.

Tasa de desempleo, Italia

En junio, en Italia el número de desempleados creció un 7,3% respecto al mes anterior (+149.000 personas), repuntando su tasa de paro en 0,6 pp hasta un 8,8% de la población activa.

Por su parte, la tasa deparo juvenil aumentó en 1,9 pp respecto a mayo, situándose en un 27,6%.

PIB 2T de 2020, Alemania

El PIB de Alemania se contrajo un en términos trimestrales un 10,1% en el 2T de 2020, representando su mayor caída en un trimestre desde 1970 y superando en 5,4 pp la registrada durante la crisis financiera global en 2009 (-4,7% en el 1T de 2019). Un significativo deterioro de la coyuntura económica ante las medidas de confinamiento adoptadas para controlar la pandemia, que ocasionaron no sólo el retroceso de las exportaciones e importaciones de bienes y servicios, sino también del consumo de los hogares y de la inversión en bienes de capital.

En términos interanuales, el PIB de Alemania retrocedió un 11,7% respecto al 2T de 2019, superando la contracción de un 7,9% interanual sufrida en el 2T de 2009, en un contexto marcado por la Gran Recesión de 2009.

Mercado laboral, Alemania

En junio, en Alemania el número de desempleados aumentó un 2,1% respecto al mes anterior (+39.000 personas) hasta 1,97 millones de personas. En términos interanuales, el número de parados creció un 49,2% (+653.000 personas).

Así, la tasa de desempleo se situó en un 4,5% de la población activa, 0,1 pp superior a la de mayo (4,4%).

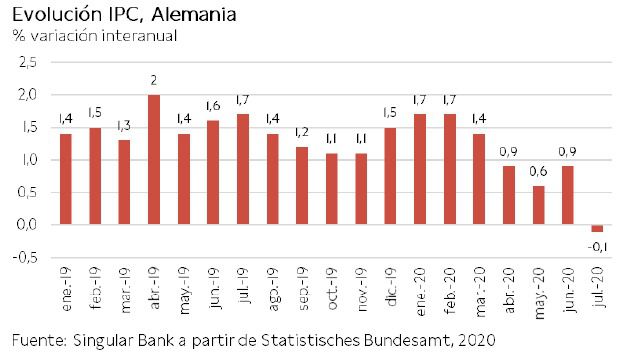

Índice de Precios de Consumo (IPC), Alemania

En julio, la variación del IPC adelantado de Alemania se situó en un-0,1% anual, frente a un 0,9% anual registrado el mes anterior. Este descenso del nivel de precios vendría explicado por la entrada en vigor en el mes de julio de la rebaja del tipo reducido y general del IVA hasta finales de 2020.

Índice de Precios de Producción Industrial, Francia

En junio, los precios de la producción industrial en Francia crecieron un 0,6% (vs. -0,1% en mayo), representando su primer avance desde noviembre de 2019. No obstante, en términos interanuales los precios industriales continuaron su senda a la baja, registrando un retroceso de un 2,3% respecto a junio de 2019, si bien moderaron su caída tras disminuir un 3,4% interanual en mayo.

PIB 2T de 2020, EEUU

El PIB de EEUU se contrajo un 9,5% en el 2T de 2020, representando en términos anualizados una caída de un 32,9%, su mayor retroceso desde la década de los 40. Así, la economía de EEUU entra oficialmente en recesión, tras registrar una contracción de su producción en los dos últimos trimestres. En el 1T de 2020 el PIB cayó un 5% en términos anualizados.

La disrupción de la pandemia y las medidas adoptadas para su control provocaron un desplome del consumo privado de un 34,6% anualizado. Paralelamente, la inversión empresarial en infraestructuras, bienes de equipo y propiedad intelectual retrocedió un 27% anualizado, su peor registro desde 1952, y la inversión residencial un 38,7%, su mayor caída desde 1980.

Peticiones de prestaciones de paro semanal, EEUU

En la última semana, las solicitudes de prestaciones de desempleo en EEUU se incrementaron por segunda semana consecutiva, si bien a un ritmo más moderado, constatando la paralización de la recuperación del mercado laboral estadounidense en un contexto de repunte de los casos de contagio diarios de coronavirus que ha llevado a adoptar nuevas medidas de contención en algunos Estados del país.

En concreto, entre el 20 y el 25 de julio se registraron 1.434.000 nuevas solicitudes (frente a 1.422.000 la semana anterior), un incremento de 12.000 peticiones.

Empresarial

BBVA (HOY: -8,07%; YTD: -45,86%)

En el 2T de 2020, la entidad bancaria española alcanzó un beneficio neto de 636 millones de euros, un 118% superior al obtenido en los tres primeros meses del año excluyendo el deterioro del fondo de comercio de EEUU realizado en el 1T.

Sin embargo, en términos interanuales el beneficio neto se situó un 40,5% por debajo al registrado en el mismo periodo del año anterior a tipos de cambio constantes (-49,5% a precios corrientes), tras incorporar 644 millones de euros en dotaciones extraordinarias para hacer frente al impacto de la crisis del Covid-19 (576 millones en saneamientos y 68 millones en provisiones).

Por su parte, el margen neto de BBVA se incrementó un 17,6% interanual hasta 2.967 millones de euros (+0,7% a tipos de cambio corrientes). Esta positiva evolución se explica principalmente por buena evolución del margen de intereses y de los resultados de operaciones financieras, así como por el descenso de los gastos de explotación.

En el conjunto de los 6 primeros meses del año (1S de 2020), el margen neto de la compañía fue de 6.533 millones de euros (+19,2% en constantes, +7,6% en corrientes), y el beneficio atribuido ascendió a 928 millones de euros (-62% interanual). No obstante, incluyendo el deterioro del fondo de comercio de EEUU realizado en 1T por valor de 2.084 millones de euros, entre enero y junio BBVA registró unas pérdidas de 1.157 millones de euros, frente a los beneficios de 2.442 millones de euros alcanzados en el primer semestre de 2019.

Telefónica (HOY: -3,01%; YTD: -40,44%)

El beneficio neto de Telefónica se contrajo un 53,5% en el primer semestre 2020 hasta 831 millones de euros, registrando un beneficio por acción de 0,13 euros, ante el impacto del Covid-19 en la evolución financiera y operativa, mitigado parcialmente por las medidas de eficiencia y ahorro de CapEx adoptadas.

Entre enero y junio, sus ingresos se redujeron un 10% hasta 21.706 millones de euros. Sin embargo, la compañía ha declarado que se ha producido una notable mejora en la actividad comercial a lo largo del segundo trimestre, particularmente desde junio de 2020 tras el fin del estado de alarma.

En este contexto, Telefónica mantiene su objetivo de reducción de su deuda financiera neta, situándose a cierre del primer semestre en 37.201 millones de euros (-7,5% interanual).

Por otro lado, la compañía ha afirmado que mantiene sus prioridades estratégicas centradas en sus mercados de España, Reino Unido, Alemania y Brasil, mientras que continúa reduciendo su exposición a América Latina.

Adicionalmente, mantendrá su dividendo de 2020 en 0,40 euros por acción.

MásMóvil (HOY: +0,18%; YTD: +11,41%)

La Comisión Nacional del Mercado de Valores (CNMV) ha autorizado la OPA sobre el operador español MásMóvil presentada por los fondos de capital riesgo Cinven, KKR y Providence a través del vehículo inversor Lorca Telecom.

La oferta, formulada por el 100% del capital tras el acuerdo con varios accionistas con una participación conjunta del 29,56%, ha fijado un precio de 22,50 euros por acción, considerado por la CNMV como una contraprestación suficientemente justificada en base al informe de valoración presentado por el oferente. El plazo de aceptación será de 43 días naturales, por lo que concluirá a mediados de septiembre.

La efectividad de la oferta está sujeta a la aceptación por un mínimo del 50% del capital de MásMóvil y a la no oposición del Banco de España respecto a la adquisición de una participación significativa indirecta en el capital de Xfera Consumer Finance, en el que una filial de MásMóvil tiene un 49% del capital.

Airbus (HOY: +1,87%; YTD: -51,46%)

La compañía aeronáutica europea registró una contracción de sus ingresos de un 39% interanual hasta 18.948 millones de euros en el 1S de 2020 ante el impacto de la pandemia. Asimismo, su resultado neto se situó en -1.919 millones de euros, frente al beneficio de 1.197 millones de euros alcanzado en el mismo periodo de 2019. Esta evolución refleja principalmente la disminución de las entregas de aviones comerciales ante la caída de la demanda y una menor eficiencia en costes.

Ante esta coyuntura, Airbus ha anunciado que ha reducido la producción de su modelo A350 a cinco aviones al mes, frente a los 6 mensuales que producía en abril. Esta decisión se une a la comunicada ayer por su competidor estadounidense Boeing, que también anunció recortes en su producción de aviones comerciales.