Jornada de toma de beneficios en los mercados de renta variable a nivel global, destacando especialmente las pérdidas de hasta un -4,3% del Nasdaq Composite, acelerado a media sesión tras la apertura a las 15:30h de Wall Street. id:62660

El foco de atención de los mercados continúa situándose en la evolución de la pandemia y los avances en el desarrollo de un tratamiento del Covid-19. En concreto, Antonio Fauci, epidemiólogo jefe de EEUU, ha declarado que es poco probable que haya una vacuna frente al Covid-19 antes de octubre. No obstante, la CDC (Centro de Control y Prevención de enfermedades de EEUU) informó ayer a los gobernadores de los diferentes Estados del país norteamericano para que preparen sus planes en caso de que la vacuna esté disponible para ser suministrada a la población antes del 1 de noviembre.

En este escenario, las bolsas asiáticas han cerrado con tono mixto, si bien las caídas no han sobrepasado el 1%, con el Shanghai Composite retrocediendo un 0,58%, tras caer su PMI Caixin servicios 0,1 puntos hasta 54,0 puntos, y el Sensex indio un 0,24%. Por otro lado, el Nikkei 225 japonés ha avanzado un 0,94% y el ASX 200 australiano un 0,81%.

Por su parte, las bolsas europeas han recogido la evolución de la renta variable norteamericana, revirtiendo los avances del inicio de la sesión, que han superado el umbral del 1%, y cerrando finalmente en rojo¸ con pérdidas en torno al 1,5% en el caso del DAX 30 alemán (-1,40%) y del Footsie 100 inglés (-1,52%). Así, la sesión ha iniciado con optimismo tras el anuncio del gobierno francés, liderado por su presidente Emmanuel Macron, de un programa de estímulos de 100.000 Mn€ que se implementará mediante recortes de impuestos y subsidios, entre otras reformas, con el objetivo de crear 160.000 puestos de empleo en 2021 y recuperar el nivel de PIB precrisis del Covid-19 en 2022.

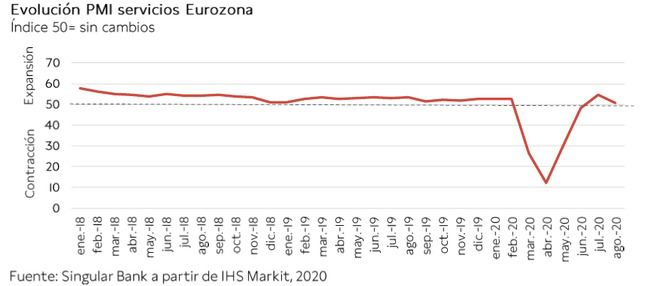

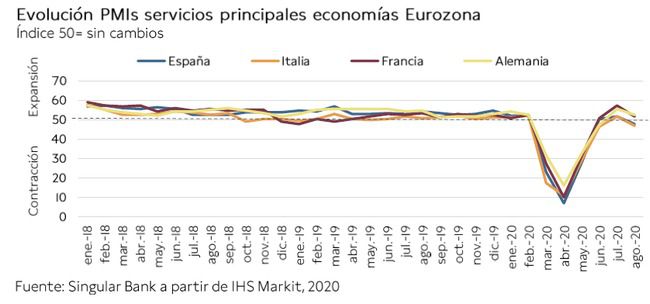

Posteriormente, a media sesión se han conocido los datos de los PMIs de servicios y compuestos del mes de agosto en la Eurozona, que han evolucionado a la baja respecto al mes de julio ante la incertidumbre sobre la evolución de la pandemia. En concreto, tanto en Italia (47,1 puntos) como España (47,7 puntos) el PMI de servicios se ha situado zona de contracción, si bien en Alemania (52,5 puntos) y en el conjunto de la Eurozona (50,5 puntos) se ha mantenido en terreno de expansión, revisándose al alza respecto al dato preliminar publicado el pasado 21 de agosto.

Por otro lado, en la evolución del mercado de Estados Unidos no ha pesado el nuevo dato de peticiones semanales de desempleo (881.000), que han alcanzado su menor nivel desde el inicio de la pandemia, tras situarse por encima de 1 millón en las dos últimas semanas.

En este contexto, en una sesión de más a menos, la renta variable europea se ha visto influenciada por la evolución de las bolsas estadounidenses, si bien han moderado sus pérdidas por debajo del 1,5% a cierre de sesión europea. El IBEX 35 ha sido el único entre los principales índices de la Eurozona que ha terminado en positivo en la jornada de hoy, con un ligero avance de un 0,13%. En contraste, el CAC 40 francés, tras el anuncio del nuevo plan de estímulos del Gobierno de Francia de 100.000 Mn€, ha caído un 0,44%.

En España, el IBEX 35 (0,13%) ha superado el nivel de 7.000 puntos a pesar de las caídas en Wall Street, cerrando en 7.006 puntos. Entre sus componentes, ha destacado el rendimiento de valores del sector turístico y bancario, con IAG apreciándose un 5,32%, Banco Sabadell un 2,92% y Meliá Hotels un 2,86%. Por su parte, en terreno negativo, los mayores retrocesos se han situado en Siemens Gamesa (-3,42%), ArcelorMittal (-2,90%) y Cellnex (-2,90%).

En Estados Unidos, a pesar del dato de peticiones de desempleo, ha prevalecido la toma de beneficios de los inversores en un mercado de renta variable en máximos históricos (ayer 74 de las 500 acciones del S&P 500 cerraron en máximos históricos), poniendo especial énfasis en las acciones del sector tecnológico (S&P 500 information technology: -4,7% a cierre de sesión europea). Así, el Nasdaq Composite, tras superar ayer por primera vez en su historia los 12.000 puntos, cae hasta el nivel de 11.500 puntos, mientras que el S&P 500 retrocede por debajo del nivel de 3.500 puntos.

Renta fija

En el mercado de renta fija soberana europea ha mantenido la tendencia iniciada ayer, si bien en la jornada de hoy las caídas de TIRes han sido menos significativas.

Así, los retrocesos del mercado de renta variable, unidos al repunte de volatilidad, han incentivado el incremento de exposición al mercado de renta fija, a pesar de que los tipos de interés (a 10 años) no superan el 1,1% entre los bonos de los países de la Eurozona.

En este contexto, las rentabilidades de los bonos alemán y francés a 10 años han caído 2 pb hasta un -0,50% (tipo de interés de la facilidad de depósito del BCE) y un -0,20%, respectivamente.

Por su parte, entre los países del sur de Europa la TIR del bono español a 10 años se ha situado en un 0,32% (-1 pb) y la del bono italiano a 10 años en un 0,96% (-1 pb).

Fuera de la Eurozona, la yield del bono británico a 10 años se ha mantenido estable en un 0,23%, en un escenario de incertidumbre sobre el proceso del Brexit.

En EEUU, la TIR del bono Treasury a 10 años, ante el retroceso experimentado tanto por el S&P 500 como del Nasdaq Composite, cae 2 pb hasta un 0,62%.

Materias primas y divisas (a cierre de sesión europea)

El petróleo se sitúa en mínimos de un mes con el punto de mira en la recuperación de la demanda en los próximos meses, así como en la evolución del tipo de cambio del dólar, divisa en la que cotiza en los mercados financieros.

Así, a pesar de que los inventarios de la AIE de EEUU se contrajeron en 9,4 millones de barriles en la última semana (-38 millones de barriles en las últimas 6 semanas), el foco de atención se sitúa en el refino de crudo. Las refinerías comenzarán sus tradicionales tareas de mantenimiento de los meses de otoño, que suele coincidir con un bajón de la demanda tras los meses más intensivos de verano, lo que podría provocar que la demanda se debilite aún más en los próximos meses.

En este contexto, el precio del petróleo Brent cae un 1,70% hasta el nivel de 43,7 dólares por barril, mientras que el del WTI (de referencia en EEUU) pierde el nivel de 41 dólares por barril (-1,4%)

Por su parte, en el mercado de metales preciosos se mantiene la tendencia bajista del mes de septiembre, si bien los retrocesos son poco significativos. En concreto, el precio del oro disminuye un 0,3% hasta 1.937 dólares por onza y el de la plata un 0,2% hasta 27,3 dólares por onza.

En el mercado de divisas, a pesar de iniciar la sesión de hoy el dólar por debajo de 1,18 dólares por euro, a cierre de sesión europea el cruce eurodólar no sufre prácticamente variaciones y se sitúa en torno a 1,184 dólares por euro (-0,1%). Por su parte, el Dollar Index se mantiene prácticamente en plano en 92,8 puntos.

Macro

Indicadores adelantados: PMIs servicios y compuesto, Eurozona

En agosto, el Índice PMI de servicios de IHS Markit de la Eurozona retrocedió 4,2 puntos hasta 50,5 puntos, tras registrar en julio su mayor nivel desde septiembre de 2018 (54,7 puntos). Asimismo, el Índice PMI compuesto disminuyó a 51,9 puntos (-3 puntos respecto al mes anterior) principalmente ante la moderación de la actividad del sector servicios, mientras que la del manufacturero se mantuvo prácticamente estable.

Entre las principales economías de la Eurozona, todos los PMIs de servicios y compuestos retrocedieron en agosto reflejando la moderación del crecimiento de la actividad económica ante los nuevos brotes de Covid-19 en algunas zonas y la adopción de nuevas medidas de restricción de movilidad. A pesar de las caídas, Alemania y Francia se mantuvieron en fase de expansión, mientras que España e Italia se situaron por debajo del umbral de 50 puntos tanto en el sector servicios como en el indicador compuesto.

- En Alemania, el índice adelantado de servicios se situó en fase de expansión por segundo mes consecutivo, si bien disminuyó hasta 52,5 puntos (-3,1 puntos respecto al dato de julio). Por su parte, el PMI compuesto se situó en 54,4 puntos (frente a 55,3 puntos el mes anterior).

- En Francia, su indicador de servicios se mantuvo en fase de expansión, si bien retrocedió 5,8 puntos respecto a su nivel del mes anterior. En concreto, se situó en 51,5 puntos en agosto, al mismo tiempo que su PMI compuesto registró 51,6 puntos (frente a 57,3 puntos el mes previo).

- En Italia, el PMI de servicios disminuyó 4,5 puntos hasta 47,1 puntos (frente a 51,6 puntos en julio), situándose en terreno de contracción. Asimismo, su PMI compuesto también cayó por debajo del umbral de 50 puntos hasta 49,5 puntos (vs. 52,5 puntos en el mes anterior).

- En España, su indicador adelantado de servicios retrocedió a terreno de contracción tras situarse por encima de 50 puntos en los dos meses previos. En concreto, se situó en 47,7 puntos, 4,2 puntos inferior a su registro de julio. Esta evolución se explica principalmente por la reducción del volumen de nuevos pedidos ante la caída de la confianza empresarial, en un contexto de nuevos brotes de la pandemia que ha llevado a adoptar nuevas restricciones a la movilidad de pasajeros. A su vez, el PMI compuesto disminuyó hasta 48,4 puntos, frente a 52,8 puntos el mes anterior.

Indicadores adelantados: PMI servicios y compuesto, Reino Unido

En agosto, el indicador adelantado PMI de servicios de IHS Markit de Reino Unido repuntó hasta 58,8 puntos, +2,3 puntos respecto al mes anterior (56,5 puntos), reflejando la progresiva reactivación de su actividad económica.

Asimismo, su índice PMI compuesto aceleró también su expansión hasta 51,9 puntos, frente a los 57 puntos registrados en julio.

Ventas minoristas, UE y Eurozona

En julio, las ventas minoristas revirtieron su tendencia del mes anterior y se contrajeron un 0,8% mensual en la UE y un 1,3% mensual en la Eurozona (frente a +5,1% y +5,3%, respectivamente, en junio).

En términos interanuales, las ventas minoristas aumentaron por segundo mes consecutivo, si bien moderaron su crecimiento a un 0,7% en la UE y un 0,3% en la Eurozona (vs. +1,3% el mes anterior en ambos casos).

Por ramas de actividad, dentro de la Eurozona el mayor descenso se produjo en textil, ropa y calzado (-10,6% respecto a junio), seguido de las ventas online (-7,7% mensual). En contraste, las ventas de alimentos, bebidas y tabaco se mantuvieron estables, mientras que únicamente aumentaron las de gasolina (+4,3% mensual).

Entre los países miembros de la Eurozona, las mayores caídas mensuales del comercio minorista se registraron en Bélgica (-5,1%), Finlandia (-2%) y Estonia (-1,5%). Por su parte, destacaron los aumentos en Portugal (+3,9%) y Eslovaquia (+2%).

Indicadores adelantados: PMI servicios y compuesto, EEUU

En EEUU, el indicador adelantado PMI de servicios de IHS Markit aumentó 5 puntos respecto al mes anterior hasta 55 puntos en agosto (50 puntos en julio). A su vez, el índice compuesto avanzó a 54,6 puntos, frente a 50,3 puntos el mes anterior.

Índice de servicios del Institute for Supply Management (ISM), EEUU

En agosto, el indicador PMI de servicios de ISM en EEUU se situó en un 56,9%, 1,2 pp inferior al registro del mes previo (58,1%). Así, el indicador se mantuvo en terreno de expansión por tercer mes consecutivo, tras recuperarse de las fuertes caídas experimentadas en abril y mayo.

Entre los principales subíndices que componen el indicador, los de actividad empresarial y de entregas a proveedores se situaron en 62,4% y 60,5%, mientras que la expansión de los nuevos pedidos fue más moderada (56,8%). En contraste, el índice de empleo continuó en terreno de contracción (47,9%).

Empresarial

Mediaset España (Hoy: 7,93%; YTD: -48,6%)

La compañía de comunicación audiovisual registró unos ingresos de 375,1 Mn€ en el 1S de 2020, un 22,3% inferior al mismo periodo del año anterior.

Esta evolución se produce en una coyuntura en la que la compañía ha reducido los presupuestos de marketing como medida de contención del gasto ante la crisis del Covid-19, si bien Mediaset España tiene una cuota de mercado (audencia) del 28,7%, 2,7 pp superior a Atresmedia (26,0%). En este sentido, Mediaset España resalta que, en cuanto a ingresos de marketing de las empresas de televisión española, concentra un 43,3% (+15 pb) de la facturación, por encima del 40,9% (-76 pb) de Atresmedia.

Así, tras reducir sus costes operativos totales un 13,8% hasta 275,5 Mn€, el Ebitda de Mediaset España se situó en torno a 100 Mn€ (99,6 Mn€), un 38,9% por debajo del registrado en el 2S de 2019 (margen Ebitda: 26,5%).

En la parte baja de la cuenta de resultados, el beneficio neto de la entidad en los 6 primeros meses del año se redujo un 45,1% interanual hasta 70,0 Mn€.

Por otro lado, el flujo de caja libre de la compañía en el 1S ascendió a 87,4 Mn€ (free cash Flow yield de 9,4%), contrayéndose un 27,5% respecto a 1S de 2019. Por otro lado, la liquidez de la compañía alcanzó 499,8 Mn€ (300 Mn€ en líneas de crédito no utilizadas y 199,8 Mn€ en efectivo), mientras que la deuda a largo plazo se incrementó hasta 202,0 Mn€.

Estos resultados se enmarcan dentro del contexto de la cancelación de la fusión con matriz italiana, Mediaset Italia, el pasado 5 de agosto.

Amper (Hoy: -0,72%; YTD: -41,21%)

La compañía española, que cotiza en el Mercado Continuo y está especializada en el sector de las telecomunicaciones, ha comunicado que ha completado la adquisición del 51% de Electrónica Industrial y Naval (Elinsa), operación anunciada el pasado 3 de febrero.Elinsa es una compañía española enfocada en el montaje y mantenimiento de instalaciones eléctricas y automatización y control industrial, con una facturación en 2019 de 11 Mn€.

Amper ha articulado la operación a través de una ampliación de capital de 1,5 Mn€.

Sanofi (Hoy: -0,90%; YTD: -4,65%) y GSK (Hoy: -1,24%; YTD: -17,3%)

Tras anunciar Sanofi el pasado 1 de septiembre que el estudio clínico de su medicamento frente a la artritis (Kevzara) como tratamiento frente al Covid-19 no había arrojado resultados prometedores, en el día de hoy ha anunciado el inicio de la fase 1/2 de su vacuna experimental frente al Covid-19, elaborada en colaboración con GSK.

En concreto, esta fase del estudio clínico de la vacuna experimental contará con 440 voluntarios (adultos) en 11 zonas de investigación en Estados Unidos.

Sanofi y GSK esperan que los resultados preliminares de la fase 1/2 se conozcan en diciembre, lo que podría permitir el inicio de la 3º fase del estudio clínico ese mismo mes. En caso de que los resultados fueran positivos, ambas compañías buscarían la aprobación regulatoria en la primera mitad de 2021.