Divergente tendencia entre los principales mercados de renta variable de Europa y Asia-Pacífico, en los que han imperado las alzas, y los de EEUU, que a cierre de sesión europea cotizan con ligeros retrocesos. id:70041

En este sentido, tras días de cierta estabilización de las TIRes soberanas a nivel global, nuevamente el foco de atención de los inversores gira hacia el repunte de

yield registrado en el mercado secundario de renta fija de gobiernos, especialmente en EEUU. En concreto, la rentabilidad del bono

Treasury a 10 años se sitúa en máximos de los últimos 14 meses (enero 2020) y el diferencial entre la TIR del bono a 10 y 2 años (también conocido como pendiente de la curva de tipo de interés) se ha ampliado hasta máximos de julio de 2015. Este movimiento ha afectado nuevamente a los sectores cuya valoración es más sensible al repunte de tipos de interés a largo plazo, como el tecnológico, y a los que por la idiosincrasia de su negocio operan con un mayor grado de apalancamiento, como las

utilities.

En esta coyuntura, entre los principales índices bursátiles de la región de Asia-Pacífico ha imperado el verde, destacando especialmente el caso del Sensex indio, que ha repuntado un 2,30% tras permanecer ayer cerrado por festivo nacional, elevando su rentabilidad en lo que llevamos de año a un 4,99%. Por su parte, el Kospi surcoreano ha avanzado un 1,12%, mientras que el repunte del Shanghai Composite y del Nikkei 225 japonés se ha limitado a un 0,62% y un 0,16%, respectivamente.

Así, las bolsas europeas han comenzado su jornada con un ligero movimiento al alza, tendencia que se ha consolidado a lo largo de la sesión. El movimiento al alza de los tipos de interés, apoyado en una recuperación económica a lo largo del 2S de 2021 una vez se alcance la inmunidad de grupo y el crecimiento de las expectativas de inflación, ha favorecido el repunte de los valores que operan en sectores con sesgo más cíclico, como el bancario, el turístico o los fabricantes de automóviles.

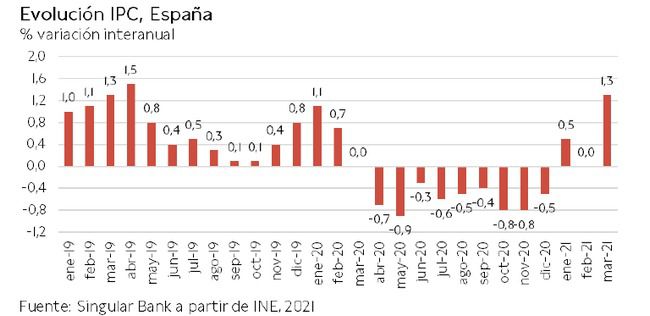

Asimismo, hoy se ha conocido, según los datos preliminares del mes de marzo, que la inflación en España repuntó hasta un 1,3% anual (0,0% anual anterior) y en Alemania hasta un 1,7% anual (1,3% anual anterior), alimentando las estimaciones de un crecimiento de la inflación en los próximos meses. No obstante, debido, entre otros elementos, a factores estructurales como el envejecimiento de la población, lo más probable es que el repunte sea temporal, también por un efecto base, y no se consolide en próximos ejercicios.

Por otro lado, después de que tanto la OMS y la EMA reiteraran anteriormente que los beneficios superen a los riesgos de administrar las vacunas de AstraZeneca, crecen las dudas sobre la idoneidad de la administración de la vacuna de la farmacéutica en diferentes rangos de edad. En concreto, las autoridades sanitarias de Berlín y Munich anunciaron este martes la suspensión, como medida de precaución, de la administración de la vacuna de AstraZeneca a los menores de 60 años. Sin embargo, esta medida no ha afectado a la evolución de las bolsas europeas, que han mantenido la estela alcista.

Finalmente, en EEUU, el principal punto de mira se sitúa en el plan infraestructuras y descarbonización de los próximos 10 años que presentará mañana Joe Biden, que debe ser consensuado con el Partido Republicano debido a que no todos los componentes pueden incluirse en un proyecto de ley de reconciliación presupuestaria, el vehículo que permite la aprobación por mayoría simple en el Senado. En concreto, se espera que el programa alcance el importe de 3 billones de dólares (300.000 millones de dólares anuales), aunque el importe final podría reducirse tras la negociación con el Partido Republicano. Asimismo, la Confianza del Consumidor (Conference Board), apoyada en el rápido progreso del plan de vacunación, repuntó significativamente en el mes de marzo, si bien se mantiene por debajo de los niveles pre-pandemia.

En este contexto, las principales bolsas europeas han cerrado la jornada en verde, si bien el Footsie 100 inglés ha limitado su ganancia hoy a un 0,53%. Por otro lado, el DAX 30 alemán (+1,29%) ha sobrepasado por primera vez en su historia el umbral de 15.000 puntos, cerrando en 15.008 puntos. Paralelamente, el IBEX 35 español y el CAC 40 francés se han revalorizado un 1,21%.

En España, el IBEX 35, aupado por los valores cíclicos, se ha revalorizado un 1,21%. En concreto, ha superado el umbral de 8.500 puntos, cerrando cerca de los 8.600 puntos (8.595 puntos). Entre sus componentes, los avances más significativos se han situado en Siemens Gamesa (+5,78%), Banco Sabadell (+5,45%) e IAG (+4,61%). Por otro lado, en terreno negativo, las caídas más relevantes se han situado en Almirall, que ha caído un 2,54% tras subir ayer un 10,72%, Grifols (-1,75%) e Iberdrola (-1,27%).

En EEUU, predomina a cierre de sesión europea el rojo entre sus principales índices bursátiles, con el foco de atención en el plan de infraestructuras y descarbonización de la Administración Biden y el movimiento al alza de los tipos de interés soberanos a largo plazo. Así, el S&P 500 cae un 0,24% y el Nasdaq Composite un 0,27%.

Renta fija

Se mantiene la tendencia registrada desde el pasado viernes, predominando las ventas en los principales mercados secundarios de deuda soberana a nivel global, más acusadas en la parte larga de las curvas de tipo de interés.

De esta manera, se consolida el movimiento al alza desde inicios de año de los tipos de interés soberanos a largo plazo a nivel global, explicado, en otros factores, por el incremento de las expectativas de recuperación de la economía y de la inflación. Asimismo, continua la tendencia de positivación de la pendiente de las curvas de tipos de interés soberanas (medido tradicionalmente como diferencial entre la TIR del bono a 10 y 2 años), situándose en el caso de EEUU (en torno a 160 pb) en máximos desde julio de 2015.

En esta coyuntura, en la sesión de hoy los repuntes de yield han sido superiores en Europa que en EEUU, a pesar que la TIR del Treasury a 10 años se sitúa en torno a máximos desde enero de 2020. En concreto, dentro de la Eurozona, entre los países con mayor calificación crediticia, la rentabilidad del bono francés a 10 años ha aumentado 2,8 pb hasta un -0,045% y la del bono alemán a 10 años 3,2 pb hasta un -0,289%.

Asimismo, entre los bonos soberanos del sur de Europa, la yield del bono español a 10 años ha ascendido a un 0,340% (+3,0 pb). Adicionalmente, el rendimiento del bono portugués a 10 años ha aumentado 3,1 pb a un 0,222% y el del bono italiano a 10 años 4,0 pb a un 0,677%.

A su vez, fuera de la región monetaria europea, en Reino Unido, la tendencia ha sido similar, con la rentabilidad del bono Gilt a 10 años subiendo 3,7 pb hasta un 0,822%.

En EEUU, a cierre de la sesión europea, el bono Treasury a 10 años se sitúa en un 1,728% (+2,0 pb), en un contexto marcado por la presentación del plan infraestructuras y descarbonización que presentará mañana Joe Biden.

Materias primas y divisas (a cierre de sesión europea)

Tras cerrar ayer ligeramente en positivo, se revierte jornada de hoy la tendencia alcista del mercado de petróleo en la, con retrocesos que superan a cierre de sesión europea el umbral del 1,0%.

En este sentido, el foco de atención se mantiene en el restablecimiento del tráfico en el canal de Suez tras desbloquearse ayer el paso por la ruta marítima que concentra alrededor del 12% del comercio mundial. En concreto, el punto de mira se sitúa en la velocidad de la reabsorción del tráfico (más de 400 barcos) que se encontraba paralizado por el bloqueo causado por el buque “Ever Given”, esperándose que el tránsito pueda normalizarse desde tres días y medio hasta dentro de una semana según las estimaciones más negativas.

Al mismo tiempo, una vez los esfuerzos de las autoridades posibilitaron el desbloqueo del Canal de Suez, adquiere un mayor protagonismo para los inversores la reunión ministerial mensual de la OPEP+ que tendrá lugar en los próximos días. En este sentido, los inversores prevén que la OPEP+ optará por mantener la producción en los niveles actuales una vez que la situación epidemiológica actual y la caída del precio del crudo desde la pasada reunión no incentiva que el organismo cambie su postura prudente respecto a la evolución de la demanda de crudo. En concreto, el ministro de energía de Arabia Saudí, Abdulaziz bin Salman, comentó el mes pasado que sus decisiones no se iban a basar en las estimaciones de un rebote de la economía post-covid, si no que únicamente creería en la recuperación de la demanda de crudo cuando los datos una vez lo reflejaran.

En este contexto, el petróleo Brent retrocede un 1,14% hasta 64,24 dólares por barril y el del WTI (de referencia en EEUU) un 1,58% hasta 60,59 dólares por barril.

Asimismo, nuevamente predomina el rojo entre los principales metales preciosos a cierre de la sesión europea, lastrado, entre otros factores, por la apreciación del dólar. En este sentido, destaca el descenso del precio de la onza plata, que cae un 2,79% hasta 24,08 dólares. Por otro lado, el oro cae por debajo del umbral de 1.700 dólares por onza (-1,53% hasta 1.686 dólares por onza) mientras que el platino retrocede un 1,25% hasta 1.164 dólares por onza.

En el mercado de divisas, el dólar registra una apreciación de nuevo en su cruce frente al euro, en un contexto marcado por el mayor progreso del plan de vacunación en EEUU en comparación con la Unión Europea así como en el repunte de la TIR del Treasury a máximos de los últimos 14 meses. Así, a cierre de sesión europea el cruce eurodólar cae un 0,43% hasta 1,172 dólares por euro.

Macro

Inflación en España

En marzo, según el dato adelantado del INE, la inflación en España se situó en un 1,3% anual, tras mantenerse estable (0,0% anual) el mes anterior. Una evolución que refleja principalmente la subida del precio de la electricidad y los carburantes y combustibles, en comparación con las bajadas registradas en marzo del año pasado.

Paralelamente, la inflación subyacente se mantuvo sin cambios respecto al mes de febrero (0,3% anual).

Ventas minoristas en España

En febrero, el comercio minorista en España aumentó un 4,2% respecto al mes anterior (vs. -7,6% mensual en enero). En concreto, el mayor repunte se produjo en las ventas de las grandes superficies (+15,0% mensual frente -17,6% mensual en enero).

En términos interanuales, las ventas minoristas se situaron un 5,9% por debajo de sus niveles de febrero de 2020, tras registrar un -9,4% interanual el mes anterior. Sin incluir estaciones de servicio, cuyas ventas retrocedieron un 17,8% interanual, la tasa general del comercio minorista se situaría en un -5,5% interanual.

Inflación en Alemania

En marzo, se prevé que la inflación en Alemania alcance un 1,7% anual, frente a un 1,3% anual en febrero. Esta evolución se apoya principalmente en el incremento de los precios de la energía de un 4,8% anual, en comparación con la moderada subida de un 0,3% anual registrada en febrero. Asimismo, los precios de los alimentos también registran un ligero repunte, subiendo un 1,6% anual frente a un 1,4% anual el mes anterior.

El fuerte repunte de la inflación de Alemania respecto a las tasas registradas a finales de 2020 se explica por la normalización de los tipos impositivos del IVA (tras su reducción temporal vigente entre agosto y el 31 de diciembre de 2020 para impulsar la demanda interna), el incremento de las tasas de las emisiones de CO2 y el aumento del salario mínimo.

Índice de precios de importación y exportación en Alemania

En febrero, el índice de precios de importación en Alemania aumentó un 1,4% interanual, en comparación los retrocesos registrados en enero de 2021 y diciembre de 2020 (-1,2% y -3,4% interanual, respectivamente). En comparación con el mes anterior, los precios de importación aumentaron un 1,7% mensual.

Excluyendo el petróleo y sus derivados, el índice de precios repuntó un 1,0% mensual y un 1,5% interanual.

Por su parte, el índice de precios de exportación aumentó un 0,5% en febrero respecto al mes anterior. En términos interanuales, superó en un 0,7% sus niveles del mismo periodo de 2020, tras subir un 0,1% interanual en enero.

Índice de Sentimiento Económico de la UE y la Eurozona

En marzo, tras su ligero aumento del mes anterior, el Índice de Sentimiento Económico (ESI) repuntó significativamente en un contexto marcado por la mejora de la situación epidemiológica y el avance de los planes de vacunación. En concreto, el ESI aumentó 6,9 puntos respecto a febrero en la UE (hasta 100,0 puntos) y 7,6 puntos en la Eurozona (101,0 puntos). Así, en ambos casos alcanzó su mayor nivel desde febrero de 2020.

En la zona monetaria los mayores incrementos en la confianza se registraron en el comercio minorista (+6,9 puntos) y los servicios (+7,7 puntos) ante las mejores expectativas de la demanda a medida que se relajen las restricciones de movilidad. Por su parte, también fueron relevantes los repuntes del indicador del sector de la industria (+5,1 puntos) y de la construcción (+4,8 puntos).

En el caso de los consumidores, su índice de confianza repuntó 3,6 puntos apoyado en la mejora de las positivas expectativas sobre la situación económica general como de su situación personal.

A su vez, el Indicador de Expectativas de Empleo registró un significativo avance de 6,1 puntos, apoyado en un mayor optimismo sobre los planes de empleo en todos los sectores encuestados (industria, servicios, comercio minorista y construcción).

Entre las principales economías de la Eurozona, los mayores repuntes del indicador ESI respecto a febrero se produjeron en Alemania (+7,9 puntos) y España (+6,2 puntos), mientras que en Países Bajos registró una subida más moderada de 4,4 puntos.

Confianza del consumidor en EEUU

Según la encuesta mensual del Conference Board, la confianza del consumidor en EEUU repuntó por tercer mes consecutivo en marzo tras registrar a finales de 2020 su menor nivel desde el mes de septiembre.

En concreto, en marzo aumentó significativamente 19,3 puntos hasta 109,7 puntos (frente a 90,4 puntos en febrero y 96,9 puntos estimados por el consenso de analistas), apoyado principalmente ante la mejora del indicador de condiciones actuales del mercado laboral y empresarial a 110,0 puntos (vs. 89,6 puntos anterior). Asimismo, el índice de expectativas, basado en las perspectivas a corto plazo de los consumidores sobre las condiciones de ingresos, negocios y mercado laboral, también mejoró de 90,9 puntos el mes pasado a 109,6 puntos en febrero.

Empresarial

Gestamp Automoción (Hoy: +0,97%; YTD: +10,54%)

El Consejo de Administración (CdA) de la compañía celebrado ayer ha aceptado la renuncia Tomofumi Osaki de su cargo de miembro del CdA, en el cual tenía la categoría de consejero dominical.

En concreto, Tomofumi Osaki ha justificado su renuncia en la imposibilidad de desempeñar el cargo de consejero de la compañía debido al cambio de su posición dentro de la estructura organizativa del Grupo Mitsui.

Asimismo, el CdA ha nombrado por el sistema de cooptación a Chisato Eiki como miembro del CdA, en sustitución de Tomofumi Osaki, y con carácter de consejera dominical, previo informe favorable emitido por la Comisión de Nombramientos y Retribuciones.

BioNTech (Hoy: +7,07%; YTD: +25,97%, a cierre de sesión europea)

La biotecnológica alemana ha anunciado que en el año de 2020 su facturación ascendió a 482,3 millones de euros, en comparación con los 108,6 millones de euros del año anterior. Todo ello en un contexto en que el año 2020 se ha erigido como un año transformacional de la compañía, por el desarrollo en colaboración con Pfizer de la vacuna frente al covid-19, según su CEO y fundador, Ugur Shagin.

En concreto, los ingresos atribuidos al covid-19 ascendieron a 270,5 millones de euros.

Al mismo tiempo, en el 4T de 2020 ingresó 345,4 millones de euros, 12,3x más que en el último trimestre de 2019 como consecuencia de la autorización de la vacuna por diferentes autoridades sanitarias y el envío de las primeras remesas de las vacunas frente al covid-19.

Así, han enviado más de 200 millones de dosis a 65 diferentes países a fecha de 23 de marzo de 2021, con pedidos de más de 1.400 millones de dosis para el año 2021. En concreto, esperan facturar 9.800 millones de euros una vez envíen las 1.400 millones de dosis a sus destinatarios.

Al mismo tiempo, a causa de la expansión de la capacidad manufacturera de Pfizer y BioNTech, han anunciado que mejorado el objetivo de producción de dosis en 2021 hasta 2.500 millones (frente a 2.000 millones de dosis anterior).

Por otro lado, dentro del año transformacional de la empresa alemana, su gasto en I+D (Innovación y Desarrollo) creció hasta 645 millones de euros, un 185% más que en el año 2019. En concreto, BioNTech apunta que el aumento se debe al programa de la vacuna frente al covid-19 BNT162, compartidos a partes iguales con Pfizer. Adicionalmente, BioNTech duplicó su gasto administrativo y en personal (G&A expenses) hasta 94,0 millones de euros y tuvo un impacto positivo de 161 millones de euros debido a un ajuste contable respecto a la reevaluación de activos por impuestos diferidos (deferred tax assets).

Asimismo, el beneficio neto de BioNTech en 2020 ascendió a 15,2 millones de euros, en comparación con las pérdidas de 179,2 millones de euros registradas el año anterior. Al mismo tiempo, en el 4T de 2020, el beneficio de la empresa alemana se situó en 366,9 millones de euros (frente a -58,2 millones de euros en el 4T de 2019).