En la reunión de ayer, el Consejo de Gobierno ha mantenido su la postura de su política monetaria. Las compras netas del PEPP "seguirán realizándose a un ritmo significativamente mayor que durante los primeros meses del año". id:72757

Se pospone el tapering: En la reunión de política monetaria celebrada ayer, el Consejo de Gobierno ha decidido no modificar la orientación de su política monetaria. Lo más importante es que ha declarado que las compras netas de PEPP durante el próximo trimestre "seguirán realizándose a un ritmo significativamente mayor que durante los primeros meses del año". Esta decisión se ha adoptado sobre la base de una evaluación conjunta de las condiciones de financiación y de las perspectivas de inflación.

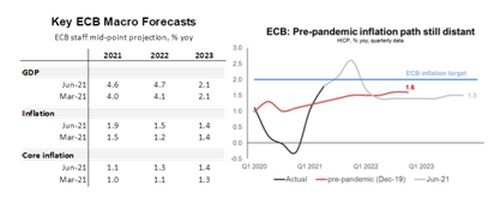

Las perspectivas macroeconómicas han mejorado y los riesgos se han equilibrado: Con la previsión de que la pandemia pierda gradualmente su fuerza, el BCE proyecta unas perspectivas macroeconómicas más positivas. En comparación con las proyecciones de marzo, el crecimiento acumulado del PIB para 2021-2022 se ha incrementado en 1,3 puntos porcentuales y el de la inflación en 0,7 puntos porcentuales. Las expectativas para 2023 se han mantenido sin cambios. Además, los riesgos que rodean a las perspectivas se consideran ahora equilibrados, tras haberse situado antes en el lado negativo. Los riesgos positivos derivados de una reducción del ahorro y de la demanda mundial podrían verse ampliamente compensados por un posible empeoramiento de la situación de la pandemia.

Con todo, las proyecciones sugieren que hay luz al final del túnel. Según las estimaciones del BCE, el nivel de actividad anterior a la crisis se alcanzará en el segundo semestre de 2021. Y, lo que es más, las proyecciones actualizadas también contemplan una mejora gradual de la inflación subyacente a medio plazo. Dicho esto, la presidenta Lagarde trató de matizar las implicaciones de la política monetaria. En la sesión de preguntas y respuestas, subrayó que las presiones subyacentes sobre los precios seguirán siendo moderadas en general, debido a un crecimiento salarial todavía débil, a la evolución de los tipos de cambio y a la atonía general de la economía. Creemos que también es importante tener en cuenta que, tras un repunte temporal de la inflación general este año (los precios del petróleo, los efectos de base, el fin del recorte temporal del IVA en Alemania para 2020 y otros factores técnicos), la inflación general volverá a moderarse y su tasa prevista para finales de 2023 seguirá estando por debajo de la proyección anterior a la pandemia, un umbral que el BCE utilizó para justificar sus medidas de emergencia contra la pandemia.

El tipo de cambio sigue en el punto de mira: Dada su importancia para la inflación, el Consejo de Gobierno declaró, en consonancia con la reunión anterior, que "seguirá vigilando la evolución del tipo de cambio en lo que respecta a sus posibles implicaciones para las perspectivas de inflación a medio plazo" y que está dispuesto a ajustar todos los instrumentos que sean necesarios.

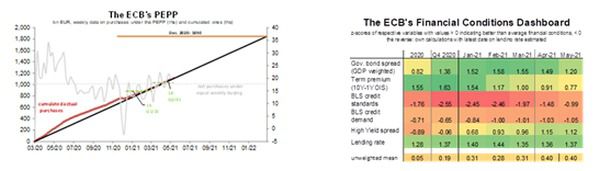

Las condiciones de financiación son "ampliamente estables", pero vigilan el riesgo de subida de tipos: Las condiciones de financiación se mantuvieron, según el Consejo de Gobierno, "ampliamente estables". Además, propio cuadro de mando de las condiciones de financiación del BCE las evalúa en su conjunto como ligeramente favorables (véase el cuadro siguiente). Sin embargo, el riesgo es claramente que un aumento (liderado por EE.UU.) de los rendimientos de los bonos globales eleve los rendimientos de la deuda pública a través de una mayor prima por duración. El riesgo de aumento de los tipos de interés también ha sido mencionado por el Consejo de Gobierno en la sección introductoria. Ha advertido que el endurecimiento de las condiciones financieras sería prematuro y supondría un riesgo para la recuperación y la inflación. Este riesgo refuerza los argumentos a favor de una política muy acomodaticia.

El tapering no es necesario si se mantiene el ritmo actual de compras: Cuando, en marzo, el BCE anunció un aumento significativo de las compras del PEPP, muchos participantes en el mercado (nosotros incluidos) pensaron en un volumen que implicaría la necesidad de reducir las compras más adelante para poder realizarlas hasta marzo de 2022. Sin embargo, la media del último trimestre de 18.000 millones de euros semanales podría mantenerse hasta el final previsto del programa. Por lo tanto, si no hubiera necesidad de acelerar significativamente las compras del PEPP, el debate sobre el tapering podría resultar una “fata morgana”. El tapering parece aún más lejano también a la luz del riesgo de subida de tipos inducida por Estados Unidos. En la conferencia de prensa de hoy, la presidenta Lagarde respondió que un debate sobre la evolución del PEPP era demasiado temprano, prematuro y no necesario, y que no se había tratado en el Consejo de Gobierno. Aunque reconoció que había opiniones parcialmente divergentes, subrayó que el texto de la declaración introductoria fue aprobado por unanimidad. El Consejo de Gobierno opina que la mejor opción es mantener la calma. Esto significa que mirará a través de los diversos factores temporales, como el repunte de la inflación o la iliquidez del mercado en verano. Es probable que el BCE siga comprando en el marco de su PEPP al ritmo actual hasta que el programa termine. Esto aplazaría el precipicio de la política monetaria hasta marzo. Creemos que el Consejo de Gobierno, en su reunión de septiembre, empezará a pensar en un rediseño del PEPP (compras mensuales, flexibilidad) que facilite la vida posterior al PEPP tanto para el BCE como para los mercados.