En lo que respecta a las mayores compañías tecnológicas de Norteamérica, parece que el riesgo normativo nunca ha sido mayor. La mayoría de las grandes plataformas tecnológicas se enfrentan a presiones de las autoridades estadounidenses y europeas, aunque los legisladores del Capitolio parecen más inclinados a actuar, en lugar de no hacer nada. id:73737

Yo, como analista de Internet, quizás me encuentre en la atípica situación de haber estudiado otro ciclo normativo intenso en mi papel de analista de bancos: el proceso legislativo de Dodd-Frank iniciado a raíz de la crisis financiera mundial. Durante ese periodo, pasé muchas semanas en reuniones celebradas en el Capitolio con destacados grupos de presión y miembros del Congreso en el marco de un estudio de diligencia debida centrado en los grandes bancos estadounidenses.

Vivir esa experiencia me ha ayudado a calibrar mis ideas respecto a tres asuntos clave a los que se enfrentan las grandes tecnológicas, que recaen fundamentalmente en las categorías de privacidad, contenidos y leyes antimonopolio. Antes de profundizar en ellos, explicaré cómo mi experiencia como analista de bancos ha influido en mis opiniones.

Aplicación de las lecciones extraídas de Dodd-Frank a este ciclo normativo en que están inmersas las grandes tecnológicas

1. Intentar predecir la naturaleza exacta de los resultados que produce la normativa es una labor bastante incierta. Por mi experiencia, adquirir una ventaja de análisis en la predicción de estos resultados puede ser bastante complicado. A mi juicio, los inversores tienden a dedicar demasiado tiempo a esto, ya que, en mi opinión, es mejor esforzarse más en tratar de evaluar cómo deben adaptarse al cambio normativo las compañías que son capaces de hacerlo y están dispuestas a ello.

2. Las compañías pueden sobrevivir, e incluso prosperar, después de intensos ciclos normativos. La Ley Dodd-Frank recogía casi 28.000 nuevas normas y restricciones para los bancos. Las fuentes de ingresos se vieron mermadas, las exigencias de capital se duplicaron y los costes de cumplimiento se dispararon. En ese momento, algunos pensaron que los grandes bancos simplemente no eran rentables como inversión. Sin embargo, a partir de 2013, algunos grandes bancos lograron capear el temporal y superar holgadamente al conjunto del mercado durante el resto de la década.

3. La adaptación a la normativa es una cualidad poderosa y a menudo infravalorada que distingue a los ganadores de los perdedores. En los años posteriores a la aprobación de la ley Dodd-Frank, los bancos se adaptaron a la nueva normativa mediante una reestructuración que les llevó a cambiar su combinación de actividades; además, se volvieron más eficientes, aprendieron a optimizar el capital y desarrollaron nuevas ventajas competitivas en las áreas de tecnología y marketing.

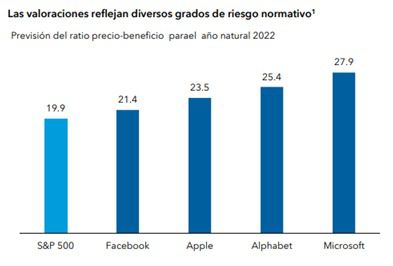

4. Las valoraciones de partida importan mucho. El recorrido alcista tan fuerte que registraron los grandes bancos después de aprobarse la Ley Dodd-Frank se explica fundamentalmente por sus bajas valoraciones de partida. En mi opinión, algunas de las grandes compañías tecnológicas estadounidenses, como Alphabet y Facebook, ya descuentan una típica crisis asociada a la normativa en vista de estudios pasados de otros sectores que se enfrentaron a este tipo de presiones. Estos gigantes tecnológicos también cotizan a precios más baratos que Visa y Mastercard, dos compañías que considero de alta calidad con ventajas competitivas y capacidad de fijación de precios.

5. Los asuntos políticos a menudo prevalecen más que la lógica económica en la formulación de políticas. Creo que en la normativa bancaria hay muchos casos de políticas irracionales y consecuencias no deseadas. Por ejemplo, los organismos reguladores se dieron cuenta de que la norma SLR (ratio de apalancamiento complementario) aplicada a grandes bancos no funcionaba del todo como se pretendía, pero se tardó más de diez años en recalibrarla, unido al riesgo de sufrir una profunda recesión. (La norma estipulaba la cantidad de capital ordinario que los bancos debían mantener en relación con su exposición total al endeudamiento).

Las grandes tecnológicas se enfrentan a tres riesgos normativos: privacidad, contenidos y leyes antimonopolio

Cuando examino los principales riesgos normativos a los que se enfrentan las compañías tecnológicas en la actualidad, distingo tres amplias categorías: privacidad y protección de datos, control de contenidos y moderación y acción antimonopolio.

En mi opinión, las inquietudes relacionadas con la privacidad o los contenidos podrían reforzar, más que debilitar, las ventajas con que cuentan las plataformas más grandes. Estas compañías suelen presumir de contar con protocolos consolidados y más recursos para abordar las cuestiones jurídicas y de privacidad. A continuación, me ocuparé brevemente de cada una de ellas.

Privacidad: Se trata de una cuestión llena de matices y disyuntivas, de modo que la legislación no será inminente. Las compañías tomarán más medidas destinadas a regularse a sí mismas y entre sí, mientras la normativa trata de ponerse al día.

Lo que a menudo omiten los titulares de los medios es que las restricciones a la privacidad y transparencia de datos promulgadas por las empresas podrían ser más disruptivas para el sector que la normativa estatal. Un ejemplo reciente es IDFA (IdentifierforAdvertisers, Identificador para Anunciantes), donde tenemos a Apple efectuando cambios en su sistema operativo. El sector tecnológico de la publicidad recurre en gran medida a los datos personales que proceden de datos de usuarios IDFA de Apple y de cookies de terceros para gestionar anuncios personalizados. Google también tiene planes de eliminar gradualmente las cookies de terceros en su navegador de Internet Chrome.

En última instancia, es probable que las ventajas competitivas recaigan en las compañías que tengan acceso a datos de primera mano o datos recabados en sus propias plataformas o ecosistemas. Las compañías que cuenten con capacidades de inteligencia artificial y aprendizaje automático, como Google y Facebook, también podrían situarse en ventaja.

En este contexto, el panorama normativo probablemente se volverá cada vez más complejo a medida que más gobiernos instauren nueva legislación sobre privacidad de datos. Por lo tanto, creo que las recientes leyes aprobadas en Europa y Estados Unidos podrían tener la consecuencia no deseada de favorecer a las compañías más grandes del sector en detrimento de sus rivales más pequeñas.

Contenidos: A modo de ejemplo, se ha debatido mucho en torno al artículo 230 en Washington y, a mi juicio, lo más probable es que no sea derogado, sino reformado.

Este artículo, promulgado en Estados Unidos en el marco de la CommunicationsDecencyAct (Ley de Decencia en las Comunicaciones) de 1996, ofrece una inmunidad federal limitada a los proveedores y usuarios de servicios informáticos interactivos. Hasta la fecha, las compañías de Internet se han blindado en gran medida frente a los contenidos publicados en sus plataformas.

Auguro que se formará un consenso bipartito para obligar a las plataformas de Internet a aumentar la transparencia e informar sobre la administración de contenidos, eliminando aquellos que se establezca por orden judicial en el plazo de 24 horas. Esto implica una posible subida de los costes de cumplimiento normativo y una mayor frecuencia de multas, aunque este aumento de costes también ampliará las ventajas competitivas para las compañías más grandes.

Antimonopolio: Volviendo a mi analogía de los grandes bancos, una gran diferencia entre los dos ciclos normativos es que las leyes antimonopolio se dirigen en mucha mayor medida a las compañías de Internet. Tal vez las leyes anticompetencia para las grandes plataformas de Internet sea ahora lo que en su día fue la «seguridad y solidez» para los grandes bancos: es el problema sistémico más importante que observan los legisladores.

En consecuencia, al igual que el marco «demasiado grande para quebrar» aplicado a los bancos, podríamos ver un marco implantado para plataformas de Internet en el que se apliquen normas anticompetencia diferenciadas en función del tamaño.

No creo que se produzca ninguna disolución significativa de empresas, pero sí que resultará mucho más difícil acometer operaciones de fusión y adquisición en el futuro en una escala relevante. Las investigaciones realizadas por la Cámara de Representantes sobre el «poder de monopolio» de Apple, Amazon, Google y Facebook constituyen un ejemplo del mayor control al que podrían someterse los acuerdos futuros.

En un ejemplo de lo difícil que puede resultar el enjuiciamiento de los procesos antimonopolio, el pasado 28 de junio un juez federal desestimó las demandas antimonopolio presentadas contra Facebook por la Comisión Federal de Comercio (CFC) y docenas de fiscales generales. El juez afirmó que los argumentos incluidos en la demanda de la CFC no respaldaban las acusaciones de presunto monopolio de Facebook en el sector de las redes sociales. Aún está por ver si la CFC modificará su demanda y volverá a presentarla más adelante.

Como sucede con la mayoría de acciones gubernamentales o normativas, conviene recordar que el primer informe o primera versión de un proyecto de ley casi nunca representa el texto exacto de la normativa o ley definitiva. Es muy probable que cualquier cambio introducido en la ley antimonopolio produzca diferencias notables respecto a las leyes propuestas.

De igual modo, las demandas antimonopolio con frecuencia terminan en liquidaciones o multas, más que en la disolución de una compañía. En este contexto, las grandes compañías podrían esforzarse por mitigar cualquier efecto potencial, además de autorregularse.

En este sentido, cabe señalar que las fusiones y adquisiciones realizadas en el pasado han permitido a muchas pequeñas empresas crecer y madurar bajo el paraguas de las grandes firmas matrices.

Por ejemplo, WhatsApp, el servicio de mensajería de Facebook, tiene más de 2.000 millones de usuarios mensuales de media, repartidos en 180 países, y aún así, solo aporta una pequeña fracción de los ingresos que percibe la entidad. Alphabet obtiene la mayoría de sus ingresos y beneficios de la publicidad; por el contrario, su unidad de conducción autónoma Waymo y su división de ciencias de la salud Verily prácticamente no generan ingresos. No obstante, estas tecnologías del futuro podrían valer varios miles de millones de dólares para los inversores como negocios independientes. Gracias a ellas, las compañías podrían resultar inversiones atractivas con independencia de las medidas normativas que se adopten en el futuro, en vista del crecimiento a largo plazo de los sectores en los que operan.

Conclusión

Las principales plataformas tecnológicas y de Internet se enfrentan a diversos retos, desde las cuestiones de privacidad y moderación de contenidos hasta las leyes antimonopolio y presiones normativas. Sin embargo, creo que las inquietudes relacionadas con la privacidad o los contenidos podrían reforzar, más que debilitar, las ventajas con que cuentan las plataformas más grandes, ya que estas compañías suelen presumir de tener protocolos consolidados y unos amplios recursos para resolver cuestiones legales y relativas a la privacidad.

Por otro lado, los resultados de la normativa son difíciles de predecir con exactitud y suelen ser menos importantes para determinar el éxito de una compañía, comparado con otros factores relacionados con el propio negocio, especialmente la capacidad de adaptación del equipo directivo, su habilidad para desarrollar nuevos productos y servicios innovadores y las valoraciones registradas en ese momento. Centrarse en estas métricas y mantenerse muy atentos a las novedades jurídicas y normativas nos permitirá hallar oportunidades de inversión atractivas en las compañías que se enfrenten a estas presiones.