Tono mixto entre los principales mercados de renta variable a nivel global en un contexto marcadopor el elevado flujo de presentaciones de resultados corporativos del 3T y la actualización por parte de la dirección de las compañías de sus previsiones de resultados en próximos trimestres (guidance o outlook). id:77361

En este sentido, después de la resiliencia del negocio mostrada por los resultados del 3T que presentaron el martes Microsoft y Alphabet (matriz de Google), los inversores han respondido a que los resultados de Apple (mayor compañía cotizada a nivel global) y Amazon.com ayer se situaran por debajo de las expectativas del consenso de mercado.

En concreto, el fabricante de Iphones, Ipads o Airpods ha anunciado que facturó en el 3T 83.400 millones de dólares (+29% interanual), en comparación con los 84.700 millones de dólares proyectado por el consenso de analistas que siguen al valor. Adicionalmente, Apple advirtió que las dificultades en las cadenas de suministro y la escasez de semiconductores y chips está afectando a la producción de sus dispositivos, lo que podría influir sobre su capacidad de oferta para la temporada navideña. Su acción registra hoy a cierre de sesión europea una caída de un 2,4%.

Por su parte, los ingresos en el 3T de Amazon.com (hoy -2,8%), la empresa fundada por Jeff Bezos, también se situaron ligeramente por debajo de las previsiones del consenso de analistas (+15% interanual, 110.800 millones de dólares vs 111.800 millones de dólares estimados). En este sentido, el segmento cloud (AWS, Amazon Web Services, ventas +39% interanual) siguió suponiendo la principal vertiente de crecimiento de la compañía, una vez que se ralentizó el crecimiento del segmento del comercio online tanto en América del Norte como en el resto del mundo (Internacional).

Así, la incertidumbre respecto a la evolución de las cuentas corporativas de algunas compañías, unido a unos guidances que tampoco están provocando el aumento por parte de los analistas de las estimaciones de beneficio para el 4T o 2022, ha influido en que se observara hoy el tono mixto entre la renta variable. Todo ello en un contexto en que el S&P 500 supera 20% de revalorización en lo que llevamos de año y el Euro Stoxx 50 registra un avance year-to-date en torno a un 20%.

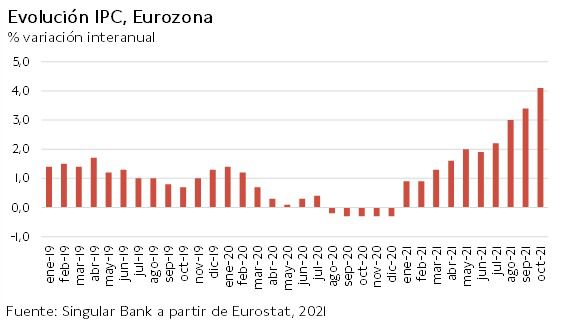

Paralelamente, en el ámbito macroeconómico, según el dato preliminar de octubre, la inflación en la Eurozona se situó en máximos desde julio de 2008, aumentando en 0,7 pp respecto a septiembre hasta un 4,1% anual. Una evolución explicada principalmente por el incremento del precio de la energía (+23,5% anual) en una coyuntura marcada por la crisis de suministro de productos energéticos y las disrupciones en las cadenas de suministro.

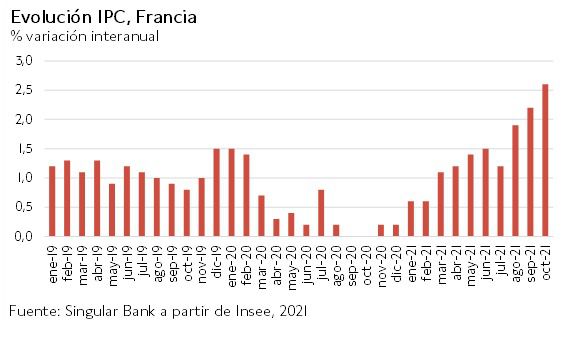

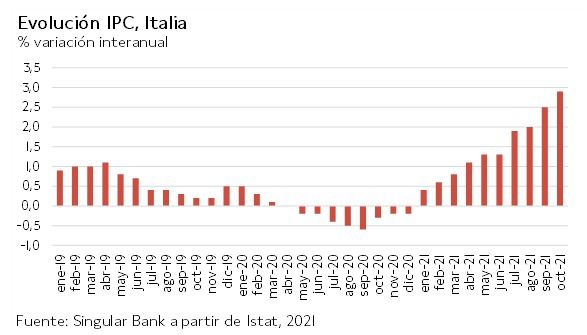

Adicionalmente, tras conocerse ayer que la inflación en España (5,5% anual) y en Alemania (4,5% anual) se situó en máximos de 1992 y 1993, respectivamente, hoy se ha publicado que la inflación en Italia (2,9% anual) se elevó en octubre hasta su mayor registro en la última década, mientras que el IPC de Francia aumentó 0,4 pp hasta un 2,6% anual.

Asimismo, en el 3T, el PIB de la Eurozona registró un avance de 2,2% trimestral, acelerándose ligeramente respecto al crecimiento registrado en el 2T (+2,1% trimestral), apoyado principalmente en la reapertura de la actividad económica como consecuencia de suavización de las medidas de restricción de la movilidad.

En esta coyuntura, se ha observado un tono mixto en las bolsas de Asia-Pacífico, destacando el avance del Shanghai Composite chino (+0,82%) después de que la promotora inmobiliaria Evergrande realizara el pago de un cupón referenciado en dólares cuyo periodo de gracia de 30 días finalizaba en los próximos días. A su vez, el Nikkei 225 japonés (+0,25%) también ha cerrado en positivo.

En contraste, en el resto de la región, las pérdidas han superado el umbral del 1% en el caso del ASX 200 australiano (-1,44%), el Kospi surcoreano (-1,29%) y el Sensex indio (-1,13%). Adicionalmente, el Hang Seng de Hong Kong ha caído un 0,70%.

En la renta variable europea tampoco se ha registrado una tendencia definida, si bien las variaciones al alza y a la baja no han superado el umbral del 0,5%. En concreto, por un lado, el DAX 40 alemán ha caído un 0,05% y el Footsie 100 inglés un 0,16%, mientras que, por otro, el IBEX 35 español ha avanzado un 0,35% y el CAC 40 francés un 0,38%.

En España, el IBEX 35 ha cerrado la semana con una revalorización de 1,70%. A su vez, en la jornada de hoy ha repuntado un ligero 0,35% a 9.058 puntos. Entre sus componentes, la publicación de sus resultados corporativos del 3T han influido en que el banco BBVA se haya elevado un 7,46% y la empresa de envolturas cárnicas Viscofan un 6,19%. Por su parte, en terreno negativo, también la presentación de su evolución del negocio en el último trimestre ha lastado al banco CaixaBank (-4,24%) y la compañía especializada en piscinas Fluidra (-4,20% hoy después de caer ayer un 5,87% tras publicar sus resultados).

Por otro lado, en EEUU, en un contexto marcado por la presentación de resultados corporativos y la apreciación del dólar a cierre de mercados europeos, el Nasdaq Composite retrocede un 0,20% y el S&P 500 un 0,06%.

Renta fija

Continuación de la tendencia al alza de las Tires de ayer en el mercado de deuda soberana en un contexto en que los inversores siguen evaluando los mensajes del Consejo de Gobierno del BCE y los datos de inflación de las distintas economías de la región monetaria europeo publicados entre ayer y hoy.

De esta manera, los analistas estudian en qué medida los factores inflaciones persistirán en los próximos meses, más aún después de que Christine Lagarde, presidenta del BCE, reiterara ayer que prevén que la inflación continúe elevándose en los próximos para posteriormente estabilizarse a medida que avance 2022.

En concreto, tras conocerse ayer que la inflación en España (5,5% anual) y en Alemania (4,5% anual) se situó en máximos de 1992 y 1993, respectivamente, hoy se ha publicado que la inflación en la Eurozona (4,1% anual), según el dato preliminar, se alzó hasta máximos desde 2008. Así, a pesar de que la presidenta del BCE reiteró ayer que la autoridad monetaria no prevé incrementar sus tipos de interés de oficiales en el corto plazo, los inversores monitorizan las potenciales próximas decisiones del organismo en caso de que la inflación continúe aumentando.

En este sentido, el foco de atención de los analistas se sitúa en como la autoridad monetaria ajustará su programa de compra de activos APP (Asset Purchase Programme, en activo desde 2014) una vez que el Programa de Compra de Emergencia Pandémica (PEPP) finalice en marzo de 2022. Así, todo indica que el BCE aumentará el ritmo mensual de adquisiciones de bonos del APP, si bien los inversores analizan como responderá el mercado de renta fija a la reducción del ritmo de compra del BCE a lo largo del 2022.

En esta coyuntura, en la Eurozona hoy ha destacado especialmente los repuntes de yield en las curvas de tipos de interés de los países con menor calificación crediticia. En concreto, en sus referencias a 10 años, la TIR del bono italiano a 10 años ha repuntado 11,8 pb a un 1,167% y la del bono español a 10 años 9,2 pb a un 0,606%.

Por otro lado, la rentabilidad del bono alemán a 10 años ha aumentado 3,1 pb a un -0,108% y la del bono francés 5,7 pb a un 0,267%.

Paralelamente, fuera de la zona monetaria europea, las variaciones de yield han sido menos significativas, repuntando el rendimiento del bono británico a 10 años 2,7 pb a un 1,029%.

Por su parte, en EEUU, la rentabilidad del Treasury a 10 años cae 1,4 pb a un 1,566% a cierre de los mercados europeos.

Materias primas y divisas (a cierre de sesión europea)

El mercado de petróleo encadena su tercera jornada a la baja consecutiva, estabilizándose así después de que el Brent recientemente se situara en máximos desde hace 7 años. En este sentido, a pesar de las recientes caídas, tanto el barril Brent como el WTI acumulan en lo que llevamos de año una revalorización superior al 60%.

En este sentido, el precio del Brentse sitúa en torno a 84,3 dólares por barril mientras que el del WTI (de referencia en EEUU) se sitúa ligeramente por encima del nivel de 82,5 dólares por barril.

Todo ello en un contexto marcado por la expectativa de que la OPEP+ mantendrá inalterado su plan de aumentar mensualmente su producción en 400.000 barriles al día (bd) en su próxima reunión que tendrá lugar el próximo 4 de noviembre. En concreto, oficiales de Argelia han opinado que el incremento de producción de la OPEP+ en diciembre no debería de exceder los 400.000 bd pactados anteriormente.

De esta manera, las previsiones de que la OPEP+ mantendrá sin cambios su plan inicial de aumento mensual de producción coinciden con el efecto negativo sobre el precio de la posibilidad de un restablecimiento del acuerdo nuclear de Irán de 2015 o el incremento reciente de inventarios en EEUU.

Adicionalmente, los precios del gas natural (Gas natural Nymex -3,1%) continúan con su tendencia a la baja después de que el presidente ruso, Vladimir Putin, afirmara que suministrará más gas natural hacia Europa.

Así, el petróleo Brent cae un 0,03% hasta 84,3 dólares por barril, mientras que el WTI retrocede un 0,21% a 82,6 dólares por barril.

Por otro lado, también predomina la tendencia bajista en el mercado de metales preciosos, registrando el oro una caída de un 1,08% a 1.779 dólares por onza, el platino de un 1,04% a 1.111 dólares por onza y la plata de un 0,91% a 23,90%. En el mercado de divisas, el cruce eurodólar cae hoy un 0,80% a 1,155 dólares por euro en un contexto marcado por la publicación de los datos de inflación preliminares de octubre de las economías de la Eurozona. A su vez, el Dollar Index sube a 93,7 puntos (+0,40%).

Macro

PIB de España

En el 3T, según la primera estimación del INE, el PIB español registró un crecimiento de un 2,0% trimestral, 0,9 pp superior al del trimestre anterior.

Esta aceleración trimestral se apoyó en el repunte de la formación bruta de capital de un 2,0%, frente a una caída de un 3,1% en el 2T, y en el significativo incremento de las exportaciones de un 6,4%. En contraste, el consumo privado se contrajo un 0,3%, al mismo tiempo que la ralentización de la demanda interna también provocó una moderación del avance de las importaciones a un 0,7%.

En términos interanuales el PIB aumentó un 2,7%, tras el fuerte crecimiento experimentado en el 2T de un 17,5% interanual. La contribución de la demanda interna se redujo a 1,5 pp (vs. 15,8 pp anterior), mientras que la de la externa aumentó a 1,2 pp (vs. 0,2 pp anterior).

Respecto al empleo, las horas trabajadas se incrementaron un 3,3% en términos interanuales en el 3T, 26,2 pp menos que en el trimestre precedente.

Ventas minoristas en España

En septiembre, según el INE, en España el Índice General del Comercio Minorista a precios constantes, eliminando los efectos estacionales y de calendario, aumentó un 0,3% mensual tras la mayor estabilidad mostrada en los cuatro meses anteriores (variaciones mensuales entre -0,1% y +0,1% de mayo a agosto). Por sectores, destacó especialmente el significativo repunte de las ventas de equipo personal de un 8,3% mensual, mientras que cayeron las de estaciones de servicio un 0,5% mensual.

Excluyendo estaciones de servicio, las ventas minoristas se incrementaron un 0,6% frente a agosto.

En términos interanuales, el Índice General del Comercio Minorista corregido de efectos estacionales y de calendario se redujo un 0,1% frente septiembre de 2020, moderando su tendencia a la baja (-0,7% interanual el mes anterior).

PIB de la Eurozona

En el 3T, el PIB de la Eurozona y de la UE registró un avance de un 2,2% y un 2,1%, respectivamente, respecto al periodo de abril-junio. Así, superó ligeramente en 0,1 pp en ambas zonas geográficas el crecimiento del 2T.

Esta evolución al alza se ha visto apoyada por la aceleración del proceso de vacunación, la mejora de la situación epidemiológica y la progresiva reapertura de las actividades de consumo social. No obstante, la coyuntura económica también ha estado marcada por la persistencia de las interrupciones en las cadenas globales de valor ante la escasez de insumos y los cuellos de botella en la producción, así como por el aumento de los precios de las materias primas, el transporte y la energía, entre otros.

Por su parte, en términos interanuales la producción aumentó un 3,7% en la zona monetaria europea y un 3,9% en la UE respecto al 3T de 2020.

Entre los Estados miembros que han publicado la primera estimación del PIB del 3T, el mayor repunte trimestral de la producción se registró en Austria (+3,3%), seguido de Francia (+3,0%) y Portugal (+2,9%). En contraste, el crecimiento más reducido se observó en Letonia (+0,3%) y Lituania (+0,0%). En el caso de las principales economías de la zona monetaria, destacó el mayor dinamismo de Francia (+3%) e Italia (+2,6%).

PIB de Alemania

Entre los meses de julio y septiembre, según la primera estimación de Destatis, el PIB de Alemania avanzó un 1,8% respecto al trimestre anterior, moderando ligeramente su crecimiento frente al observado en el 2T, de un 1,9%. Una evolución apoyada principalmente en el incremento del consumo de los hogares.

En términos interanuales, la economía alemana creció un 2,5%, si bien la producción se mantuvo un 1,1% por debajo de su nivel del 4T de 2019.

PIB de Francia

En el 3T, según la primera estimación del Insee, el PIB de Francia aceleró su senda al alza al repuntar un 3% frente al trimestre anterior (vs. 1,2% entre abril y junio). Por componentes, destacó el fuerte crecimiento de la demanda interna (+3,3% trimestral), particularmente del consumo de los hogares (+5% trimestral). En contraste, la formación bruta de capital descendió ligeramente (-0,1% trimestral).

Por su parte, el sector exterior contribuyó positivamente al crecimiento de la economía francesa al aumentar las exportaciones un 2,3% respecto al 2T, frente a la ligera caída de las importaciones de un 0,1% en el periodo.

Así, el PIB de Francia se situó un 0,2% por debajo de sus niveles del 4T de 2019, periodo previo a la pandemia.

PIB de Italia

En el 3T, según la primera lectura de Istat, el PIB de Italia creció un 2,6% respecto al trimestre anterior, impulsado por el mayor dinamismo tanto de la demanda interna como del sector exterior.

En términos interanuales, creció un 3,8% respecto al 3T de 2020.

Inflación en la Eurozona

Según la lectura preliminar de Eurostat, la inflación en la Eurozona aceleró nuevamente su senda al alza en octubre. En concreto, se elevó a un 4,1% anual, superando en 0,7 pp su registro del mes anterior y alcanzando su mayor nivel desde julio de 2008. Entre sus componentes destacó el significativo aumento del precio de la energía de un 23,5% anual (vs. 17,6% en septiembre), seguido del incremento del coste de los servicios (2,1% anual) y de los alimentos, alcohol y tabaco (2,0% anual).

Paralelamente, la inflación subyacente, excluyendo alimentos no elaborados y energía, aumentó 0,2 pp respecto al mes anterior hasta un 2,1% anual.

Inflación en Francia

En octubre, según el dato preliminar de Insee, la inflación en Francia aumentó hasta un 2,6% anual, frente a un 2,2% el mes anterior. Un repunte explicado principalmente por el incremento de los precios de los servicios y la energía, mientras que el coste de los bienes manufacturados y alimentos moderó su tendencia al alza. De esta forma, los precios registraron un avance mensual de un 0,4%, tras caer un 0,2% mensual en septiembre.

Inflación en Italia

En octubre, según el dato preliminar de Istatis, la inflación en Italia repuntó 0,4 pp hasta un 2,9% anual, situándose en su mayor registro en la última década. Una evolución apoyada en la aceleración del incremento del coste de la energía a un 22,9% anual (vs. 20,2% en septiembre), unido a la tendencia al alza de los precios de los alimentos y los servicios de transporte.

Por su parte, la inflación subyacente, eliminando alimentos sin elaborar y energía, se situó en un 1,2% anual, frente a un 1,0% el mes anterior.

Empresarial

Cellnex Telecom (Hoy: -1,92%; YTD: +16,93%)

La empresa española especializada en torres de telecomunicaciones ha anunciado que su facturación en los 9 primeros meses de 2021 ascendió a 1.760 millones de euros, un 53% más que en el mismo periodo del año anterior.

En concreto, Cellnex Telecom ha explicado que la evolución de sus ingresos refleja el efecto de la ampliación del perímetro (tras las integraciones de 2020 y los primeros nueve meses de 2021) y la fortaleza del negocio orgánico de la compañía. En este sentido, Cellnex ha comunicado que:

- Los puntos de presencia (PoPs) aumentaron aproximadamente entre enero y septiembre un +70% interanual (con un 6,5% de crecimiento orgánico, incluyendo el efecto del despliegue de nuevos emplazamientos en el período).

- A 30 de septiembre, contaba con un total de 89.327 emplazamientos operativos, a los que se suman 4.222 nodos DAS y Small Cells (un 30% más, a perímetro constante, respecto 2020).

- El total de inversiones ejecutadas en los nueve primeros meses del año alcanzó 8.300 millones de euros, en su mayoría destinados a inversiones vinculadas a generación de nuevos ingresos, así como mejoras en la eficiencia y al mantenimiento de la capacidad instalada.

- La deuda neta del Grupo –a 30 de septiembre– alcanzó 8.613 millones de euros frente a 6.500 millones a cierre de 2020, de la cual el 88% está referenciado a tipo fijo.

- Incrementaron en 650 en el 3T las operadoras que usan sus torres de telecomunicación, su mejor trimestre en casi 2 años. No obstante, la ratio de operadores por torre cae ligeramente a 1,35x (-0,01 respecto al 3T 20), explicado por el cierre de adquisición de 7.000 emplazamientos en Polonia que tienen una ratio media ligeramente más reducida (en torno a 1,2x).

- El flujo de caja libre y recurrente apalancado alcanzó en los 9 meses del año 660 millones de euros (+52% interanual y 37,5% de los ingresos).

- A 30 de septiembre, el principal mercado de la compañía es España con un 23% de los ingresos del Grupo en los 9 primeros meses, seguido de Italia, con un 20% y Francia con el 15%.

- La pérdida neta en lo que llevamos de año ascendió a 145 millones de euros (-84 millones de euros 9M 20), explicado por el incremento de las amortizaciones (+67,7% interanual hasta 1.145 millones de euros) ante el elevado ritmo de crecimiento inorgánico.

- Su Consejo de Administración (CdA) ha aprobado un pago de dividendo de 0,03004 euros por acción, con cargo a la reserva de prima de emisión que se hará efectivo el 4 de noviembre.

Solarpack (Hoy: 0,00%; YTD: -8,16%)

En un contexto marcado por la OPA lanzada por EQT sobre Solarpack, la entidad se ha adjudicado, a través de su filial en Colombia, contratos de venta de energía a largo plazo en el país para dos desarrollos solares fotovoltaicos que totalizan una capacidad instalada total de 252MWp (megawatio pico).

A su vez, la adjudicación se enmarca en el proceso de subasta lanzado por el Ministerio de Minas y Energía (MME) de Colombia, en la que habiendo competido con importantes grupos energéticos internacionales y locales, en total 17 empresas, Solarpack se ha adjudicado contratos a precios superiores al precio medio de la subasta, que fue de 155 COP/kWh, según indicó la Comisión de Regulación de Energía y Gas (CREG) en la rueda de prensa posterior. Tras la decisión final, se hace posible el proceso para financiar y construir los proyectos, que generarán conjuntamente alrededor de 450 GWh al año, debiendo comenzar a suministrar energía en 2023. La adjudicación de estos contratos de energía en pesos colombianos, con 15 años de duración desde el inicio de suministro, supone una nueva entrada de pedidos para Solarpack, en línea con los objetivos marcados en su plan estratégico comunicado al mercado en marzo de 2021.