Los mercados de renta a nivel global cierran la última sesión de la segunda semana del año con predominio del rojo, si bien en términos generales los retrocesos han sido moderados. id:79726

El foco de atención de los inversores se ha girado hacia la temporada de presentación de resultados corporativos que ha empezado hoy en EEUU, en un contexto marcado por la persistencia de elevadas tasas de inflación, la actual ola de la pandemia y los problemas en las cadenas de suministro.

Ante el significativo repunte de los niveles de precios, especialmente en EEUU, esta semana el presidente de la Reserva Federal, Jerome Powell, ha reiterado que si es necesario el banco central acelerará la normalización de su política monetaria para hacer frente a las presiones inflacionistas e impulsar el crecimiento económico y la recuperación del mercado laboral. Varios miembros del Comité Federal se han mostrado a favor de que la Fed realice al menos tres subidas de tipos de interés a lo largo de este año.

Estas declaraciones han apoyado en los últimos días la toma de beneficios en los valores con perfil growth, especialmente del sector tecnológico. En línea con el cierre a la baja de ayer en Wall Street, hoy en las principales bolsas de Asia-Pacífico se ha observado signo negativo. Los mayores descensos entre los principales índices bursátiles se han registrado en el Kospi surcoreano (-1,36%) y el Nikkei 225 japonés (-1,28%), al mismo tiempo que el Shanghai Composite chino ha perdido un 0,96% y el Hang Seng hongkonés un 0,19%. Todo ello en una coyuntura en la que se está produciendo un significativo repunte de la incidencia del coronavirus en la región, que ha llevado al gobierno de Hong Kong a reafirmar su estrategia Covid Cero (al igual que China), extendiendo las medidas de distanciamiento social y las prohibiciones de vuelos hasta después de las vacaciones del Año Nuevo Lunar que se celebrará el próximo 1 de febrero.

La propagación de la variante ómicron en las economías asiáticas aumenta la preocupación por la posibilidad de que se produzcan nuevas interrupciones en las cadenas de suministro y en el transporte de mercancías, especialmente en China tras el cierre de algunas fábricas en Xi’an y la ralentización de las operaciones en los puertos en Ningbo, Shenzhen, Tianjin y Shanghai.

Junto a estos factores, hoy se ha conocido que el comercio exterior de China se desaceleró en diciembre. Destacó el menor crecimiento de las importaciones, aunque se mantuvieron en tasas elevadas (19,5% interanual vs. 31,7% el mes anterior), reflejando el menor dinamismo de la demanda interna. En concreto, las compras de la potencia asiática del mineral de hierro cayeron respecto al mes anterior debido a las restricciones en la producción de acero y a la desaceleración de la construcción de propiedades inmobiliarias. Por su parte, las exportaciones moderaron su incremento a un 20,9% interanual (vs. 22,0% en noviembre). Una tendencia a la baja que podría acentuarse en los próximos meses debido a las sucesivas interrupciones en los puertos y los crecientes costes de producción.

Entre los principales índices de renta variable europeos han destacado especialmente los retrocesos del DAX 40 alemán y del CAC 40 francés de un 0,93% y un 0,81%, respectivamente. Unos descensos que han superado ampliamente los registrados por el FTSE 100 británico (-0,28%) y el IBEX 35 español (-0,12%).

En España, el IBEX 35 ha finalizado la semana con 8.807 puntos, máximo desde finales de diciembre, acumulando desde el pasado viernes una revalorización de un 0,63%. En la sesión de hoy ha cedido un 0,12%, registrándose el movimiento a la baja más significativo nuevamente en Fluidra (-3,81%), al igual que en la jornada de ayer, seguida de las compañías de energías renovables Siemens Gamesa (-3,12%) y Solaria (-2,63%). En terreno alcista han destacado Grifols (+3,02%) y la socimi Merlin Properties (+2,33%).

Por otro lado, en EEUU se observan caídas más moderadas que en Europa, a la espera de que finalice la sesión bursátil. La cotización del S&P 500 cae un 0,27%, mientras que el Nasdaq Composite se mantiene prácticamente plano (-0,02%). El próximo lunes las bolsas estadounidenses permanecerán cerradas por la festividad del Día de Martin Luther King.

Renta Fija

Los mercados secundarios de deuda soberana de las economías avanzadas revierten su comportamiento de ayer y retoman la tendencia mostrada a comienzos de año, observándose nuevamente un repunte de las ventas que presiona los precios a la baja, lo que se traduce en mayores niveles de rentabilidad.

A lo largo de esta semana, las declaraciones de los miembros de la Fed han confirmado las expectativas de que el banco central de EEUU comenzará a aumentar sus tipos de interés oficiales de su política monetaria una vez finalice su programa de compra de bonos en el mes de marzo. Christopher Waller, miembro de la Junta de Gobernadores de la Reserva Federal, ha señalado que tres aumentos en 2022 es una buena base, pero que podrían realizarse cuatro o incluso cinco si la inflación continúa en niveles elevados de manera persistente.

En la Eurozona, el gobierno francés ha anunciado que elevará la tasa de interés de las cuentas de ahorro reguladas en febrero del 0,5% al 1%, siguiendo la recomendación del banco central ante los crecientes niveles de precios. En concreto, hoy se ha conocido que la inflación de Francia alcanzó un 2,8% anual en diciembre de 2021, mientras que en España la tasa anual ascendió a un 6,5%, su mayor nivel en tres décadas.

En este escenario, se han registrado repuntes de TIRes de entre 4 y 6 pb en los bonos a 10 años de las principales economías de la Eurozona, lideradas por Italia (+5,6 pb a un 1,270%) y España (+5,1 pb a un 0,634%). Por su parte, el rendimiento del Bund alemán a 10 años ha aumentado 4,5 pb hasta un -0,050%, en línea con la evolución del bono francés al mismo plazo, que ha cerrado en un 0,331% (+4,4 pb).

También se han producido movimientos al alza de yield fuera de la zona monetaria europea, tanto en Reino Unido como en EEUU. La rentabilidad del Gilt a 10 años ha repuntado 4,4 hasta un 1,147%, mientras que la del Treasury a 10 años se eleva notablemente hasta un 1,761% a cierre de la sesión europea (+5,7 pb).

Materias primas y divisas (a cierre de sesión europea)

El petróleo continúa con su tendencia alcista, tras la interrupción de ayer, encaminándose a su cuarta ganancia semanal consecutiva, ante las señales de que por el momento el consumo mundial de combustible se mantiene sólido a pesar de la propagación de la variante ómicron del covid-19 nivel mundial.

No obstante, aumenta la preocupación sobre su posible impacto debido al actual repunte de la incidencia en la región Asia-Pacífico y el endurecimiento de las restricciones en algunas de las principales economías asiáticas (China, Hong Kong, Japón, India…).

Adicionalmente, los precios del petróleo se han visto apoyados por el riesgo de mayores tensiones geopolíticas en Ucrania, lo que incrementa la incertidumbre sobre su impacto en el mercado del gas. Junto a ello, la crisis energética de Europa se ha intensificado debido a los cortes prolongados en algunas centrales eléctricas y las noticias de que el gobierno francés adoptará medidas en su mayor empresa nuclear, Electricité de France (EDF), destinadas a reducir los precios para proteger a los consumidores en un entorno de elevada inflación.

A cierre de la sesión europea, el petróleo Brent se revaloriza un 1,1% hasta 85,4 dólares, y el WTI (de referencia en EEUU) un 1,3% a 83,2 dólares por barril, cotizando ambos en máximos desde finales del pasado mes de octubre.

Por otro lado, los principales metales preciosos muestran una tendencia a la baja en la jornada de hoy, lastrados por la apreciación del dólar. El precio del oro cae un 0,2% hasta 1.819 dólares por onza, el de la plata un 0,9% a 22,9 dólares por onza y el del platino un 0,1% a 973 dólares por onza.

En el mercado de divisas, el dólar revierte su tendencia de depreciación de las tres jornadas anteriores, apreciándose un 0,3% frente a la divisa de la Eurozona a cierre de la sesión europea hasta 1,142 dólares por euro. A su vez, el Dollar Index sube a 95,1 puntos (+0,3%).

Macro

Inflación en España

En diciembre, según el INE, en España el IPC creció un 1,2% mensual (vs. 0,3% mensual en noviembre), elevando la tasa anual de inflación a un 6,5% (0,2 pp menos que la lectura preliminar). De esta forma, continuó con su tendencia al alza al superar en 1,0 pp su registro del mes anterior (5,5% anual en noviembre), registrando un nuevo máximo desde mayo de 1992.

Este nuevo repunte se vio impulsado principalmente por el encarecimiento de la electricidad frente a diciembre de 2020, que elevó el crecimiento de los precios del grupo vivienda a un 23,3% interanual (+6,5 pp respecto al mes anterior). A su vez, destacó la significativa subida del coste de los alimentos y bebidas no alcohólicas de un 5,0% interanual, y de hoteles, cafés y restaurantes de un 3,1% interanual.

En contraste, se moderó el repunte de los precios del transporte a un 10,9% interanual (vs. 13,5% el mes anterior) ante el menor coste de los carburantes y lubricantes.

Por su parte, la inflación subyacente (eliminando alimentos no elaborados y productos energéticos) avanzó 0,4 pp hasta un 2,1% anual, su mayor nivel desde marzo de 2013, situándose 4,4 pp por debajo del nivel de precios general.

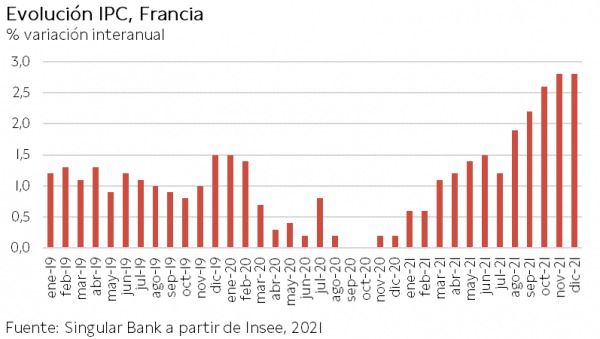

Inflación en Francia

En diciembre, según el dato definitivo de Insee, la tasa anual de inflación en Francia se mantuvo en un 2,8% anual, al igual que el mes anterior. En términos mensuales, el IPC moderó su crecimiento a un 0,2% (vs. 0,4% mensual en noviembre).

Esta evolución se explicó principalmente por la ralentización de la senda al alza del coste de la energía (18,5% interanual vs. 21,6% anterior), mientras que se aceleró el encarecimiento de los alimentos (1,4%) y los productos manufacturados (1,2%).

En el caso de la inflación subyacente (excluyendo de la cesta del IPC los productos energéticos y alimentos no procesados) se observó un repunte de 0,3 pp hasta un 2,0% anual.

Balanza comercial de la Eurozona

Según la primera estimación de Eurostat, el pasado mes de noviembre las exportaciones de bienes de la Eurozona registraron un repunte de un 14,4% respecto al mismo periodo de 2020, al mismo tiempo que las importaciones de bienes crecieron un 30,1% interanual (vs. 24,1% el mes anterior). De esta forma, la zona monetaria europea registró un déficit de 1.500 millones de €, significativamente inferior al de 25.000 millones de € registrado en noviembre del año anterior, el primero desde enero de 2014.

Entre enero y noviembre del año pasado las exportaciones de mercancías aumentaron un 14,0% respecto a los 11 primeros meses de 2020, y las importaciones de bienes un 19,9% interanual. Así, el superávit comercial ascendió a 133.500 millones de €, inferior al de 205.600 millones de € del mismo periodo de 2020.

Producción industrial en Reino Unido

En noviembre, la producción industrial de Reino Unido aumentó un 1,0% respecto al mes anterior, manteniéndose un 2,6% por debajo de su nivel pre-pandemia de febrero de 2020. Por segmentos, destacó el incremento de la producción de electricidad y gas (+1,3%) y del sector manufacturero (+1,1%), en contraste con el retroceso de la industria extractiva (-1,3%).

Dentro del sector manufacturero, los mayores repuntes se registraron en la fabricación de maquinaria y equipo (+7,4% mensual) y de equipos de transporte (+3,6% mensual).

Respecto a noviembre de 2020, la producción industrial moderó su crecimiento a un 0,1% (vs. 0,2% interanual el mes anterior).

Ventas minoristas en EEUU

Según los datos preliminares, en diciembre las ventas minoristas (en términos nominales, sin ajustar a la inflación) en EEUU disminuyeron un 1,9% respecto al mes anterior, tras mantenerse prácticamente estables en noviembre.

En comparación con diciembre de 2020, el volumen de comercio minorista repuntó un 16,9% interanual apoyado en fuerte crecimiento observado en las estaciones de servicio (+41,0%) y en el sector de hostelería y restauración (+41,3%).

Índice de precios de importación y de exportación en EEUU

En diciembre, los precios de las importaciones estadounidenses se contrajeron un 0,2% mensual, registrando su primer descenso desde el pasado mes de agosto. Esta evolución refleja principalmente la reducción del coste de los combustibles de un 6,5% mensual, su mayor caída desde abril de 2020, apoyada en la caída del gas natural (-13,7%) y del petróleo (-6,0%).

Por otro lado, los precios de las exportaciones de EEUU también disminuyeron (-0,8% mensual), continuando con su tendencia a la baja del mes anterior.

Producción industrial en EEUU

En diciembre, la producción industrial de EEUU interrumpió su tendencia al alza de los dos meses anteriores al disminuir un ligero 0,1% mensual, en un contexto marcado por las interrupciones en las cadenas de suministro y los mayores costes de producción. Destacó la contracción de un 1,5% en el sector de utilities, al mismo tiempo que la fabricación de manufacturas retrocedió un 0,3% respecto a noviembre. Una tendencia que se vio compensada parcialmente por el repunte de un 2,0% en la minería.

Así, el índice de producción industrial cerró el año situándose un 3,7% por encima de sus niveles de diciembre de 2020.

Empresarial

DWS (Hoy: +2,06%; YTD: +9,08%)

La gestora de activos del banco alemán Deutsche Bank ha anunciado que en el 4T sus ingresos ascendieron a 798 millones de €, cifra superior a lo proyectado por el consenso de analistas.

Adicionalmente, el beneficio antes de impuesto alcanzó en el último trimestre en 356 millones de €, y el beneficio ajustado antes de impuestos en 378 millones de €.

Así, la ratio de coste-beneficio se situó en un 55,3% (52,7% en términos ajustados), en un contexto en que la compañía ha resaltado el mejor comportamiento, por encima de sus previsiones, de las comisiones tanto de transacciones como de gestión.

Ante esta evolución, la dirección de la compañía ha decidido recomendar a la Junta General de Accionistas un dividendo, sujeto a los resultados de 2021, de 2,0 € por acción.

La gestora de activos ha anunciado que publicará sus resultados del 4T y 2021 el próximo 27 de enero de 2027.

JP Morgan (Hoy: -5,46%; YTD: +0,44%, a cierre de sesión europea)

El banco estadounidense JP Morgan, la mayor entidad bancaria a nivel global por capitalización bursátil, registró en el 4T una facturación de 29.250 millones de $, un 1% menos que en el anterior trimestre y en niveles similares a los del mismo trimestre de 2020 (29.350 millones de $).

Adicionalmente, sus gastos no relacionados con el movimiento de tipos de interés (noninterest) se elevaron hasta 17.888 millones de $, un 5% más que en el 3T y un 11% superiores los registrados en el 4T del año anterior.

Por su parte, el beneficio por la reversión de pérdidas por impagos de crédito se moderó respecto a anteriores trimestres. En concreto, ascendió a 1.300 millones de $, reflejando una reversión de 1.800 millones de $ y unas dotaciones de 550 millones de $. En el 3T de 2021, el beneficio fue de 1.530 millones de $ y en el 4T de 2020 de 1.889 millones de $.

Por divisiones de la compañía, el beneficio neto de banca al consumidor en el 4T fue de 4.200 millones de $ (-2% interanual), mientras que la facturación del área cayó un 4% interanual a 12.300 millones de $.

En el segmento de banca de inversión, la facturación en el último trimestre creció un 28% interanual hasta 3.200 millones de $ debido al incremento de comisiones (+37% interanual), mientras que los ingresos de los servicios de mercados y valores financieros disminuyeron un 13% interanual ante el buen comportamiento de la división en el mismo periodo del año anterior.

A su vez, el beneficio neto de la división de gestión de activos y patrimonios se incrementó en el 4T un 46% interanual favorecido por el incremento de comisiones de gestión y del patrimonio en depósitos y en préstamos. En concreto, los activos bajo gestión de la entidad estadounidense (AuM) aumentaron un 15% interanual hasta 3,1 billones de $.

Finalmente, el beneficio neto de JP Morgan en el último trimestre (10,399 millones de $) se moderó respecto a anteriores trimestres, explicado principalmente por el incremento de los gastos. El beneficio neto se contrajo un 11% frente al registrado en el 3T de 21 y un 14% respecto al del 4T de 2020.