Los mercados emergentes se verán afectados por la invasión rusa de Ucrania, pero el alcance y la escala difieren según el mercado. id:82457

En primer lugar, hay que tener en cuenta la inflación mundial, que ya está en máximos de varias décadas. Un repunte sostenido de los precios de las materias primas no hará sino aumentar la presión inflacionista a corto plazo.

Este conflicto también puede tener implicaciones inflacionistas a largo plazo. Una aceleración del ritmo de la transición energética desde los combustibles fósiles hacia las energías renovables es inflacionaria. Los costes de los equipos de las energías renovables han aumentado y la producción de estos equipos tiene un coste energético inicial. Además, una posible aceleración de la diversificación de la cadena de suministro y la polarización económica a través de una mayor consideración de la seguridad del suministro en relación con determinados productos, también es inflacionaria.

El impacto neto del aumento de los precios de las materias primas impulsado por la geopolítica y la oferta se suma al riesgo de estanflación, es decir, mayor inflación y menor crecimiento. Esto complica la respuesta de los bancos centrales. Las expectativas sobre el ritmo de las subidas de tipos de la Fed en EE.UU. se han moderado, aunque seguimos esperando un total de 100 puntos básicos (pb) de subidas este año.

Se espera que el crecimiento mundial se ralentice, aunque el impacto variará según el mercado. Estados Unidos está mejor aislado que Europa y otros mercados desarrollados, dada su autosuficiencia energética y su menor exposición al comercio mundial. Es menos probable que el endurecimiento monetario se suavice en EE.UU. que en otros mercados desarrollados. Se espera que esto respalde al dólar estadounidense, que podría experimentar una mayor apreciación.

¿Cuáles son las implicaciones para los mercados emergentes?

En este escenario, puede que la Reserva Federal adopte una postura más gradual en lo que respecta al endurecimiento de su política, pero es probable que siga subiendo los tipos en un entorno de crecimiento global más débil. Junto con un dólar estadounidense más fuerte, esto crea un entorno más difícil para los mercados emergentes.

Además, el principal impacto de la invasión rusa de Ucrania en el crecimiento mundial se ha producido a través de las materias primas. Para los mercados emergentes que son importadores netos de materias primas, el aumento de los precios presionará las cuentas externas y pesará sobre sus divisas, aunque el efecto variará según la economía y la exposición específica a las materias primas. El siguiente gráfico ilustra el impacto del aumento del coste de la energía en la balanza de pagos de los mercados emergentes.

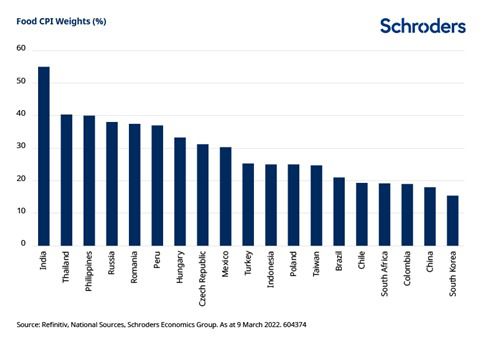

Para los países emergentes con menor renta, la energía y los alimentos suelen representar una parte mayor de los índices de precios al consumo (IPC). India es especialmente vulnerable, ya que los alimentos representan más del 50% de la cesta del IPC. Para muchos países emergentes, la proporción de la cesta del IPC se sitúa entre el 20% y el 40%, como se indica en el siguiente gráfico.

Una desaceleración del comercio global también pesará en las perspectivas de los mercados emergentes. Ya habíamos previsto una cierta desaceleración en el segundo semestre de este año, a medida que la recuperación de los inventarios se relajaba y observábamos un cambio en el consumo de los bienes a los servicios tras la pandemia.

En algunos sectores, es posible que veamos presiones sobre los márgenes, ya que las empresas se esfuerzan por repercutir los mayores costes de los inputs de producción en un entorno de demanda más débil.

En cambio, los países emergentes exportadores de materias primas están relativamente mejor posicionados. Estos países se encuentran, en general, en Latinoamérica y Oriente Medio. En Asia, Malasia e Indonesia también se benefician.

Por otro lado, el impulso crediticio de China ha tocado fondo. Esto suele repercutir en la actividad económica y en los beneficios de los mercados emergentes con un retraso de entre 9 y 12 meses. China está relajando su política en un momento en que la mayoría de los demás países la están endureciendo. Recientemente hemos visto un compromiso renovado por parte del Gobierno de proporcionar estímulos para apoyar la economía. También se ha comprometido a hacer más para apoyar a los promotores inmobiliarios, a aliviar la tensión en el sector inmobiliario y a concluir las acciones reguladoras en el sector tecnológico chino. Es probable que las autoridades chinas estén preocupadas por el deterioro de las perspectivas exteriores mientras las condiciones económicas internas son débiles. También preocupa la medida en que la debilidad del mercado de valores chino tiene un efecto riqueza negativo y es un lastre para la confianza de los consumidores.

Se han producido avances significativos en cuanto a la distribución de vacunas en los mercados emergentes. La mayoría de los países emergentes están muy por delante de la media mundial, y un gran número de ellos han vacunado completamente a una proporción de su población mayor que la de EE.UU. o la UE. Además, los niveles de inmunidad natural son más elevados en algunos de los países emergentes que registraron altos niveles de casos de Covid durante la pandemia. Estos factores auguran una normalización continua de la actividad a lo largo de este año.

Como se ha señalado anteriormente, los mercados emergentes que son exportadores netos de materias primas deberían beneficiarse, al menos a corto plazo. Las valoraciones también empiezan a ser interesantes, aunque la incertidumbre y la presión sobre los beneficios pueden persistir a corto plazo.

¿Cómo están las valoraciones?

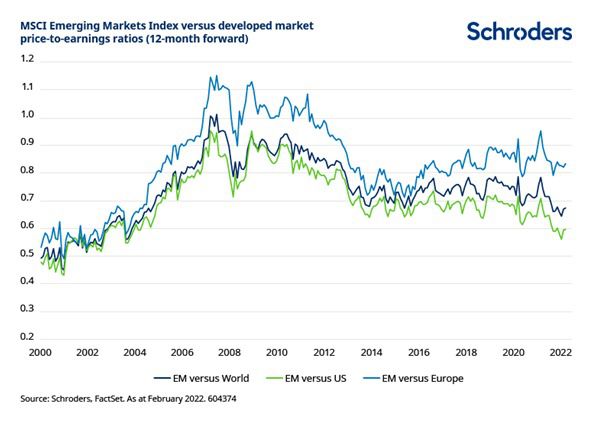

Las valoraciones agregadas no destacan por estar baratas en relación con su histórico. El múltiplo precio-beneficio a futuro (forward PE), por ejemplo, está justo por encima de la media histórica. Sin embargo, está apareciendo un valor claro en ciertas áreas, aunque sigan existiendo desafíos a corto plazo.

Las valoraciones relativas de los mercados emergentes frente a las de EE.UU. parecen atractivas en comparación con la historia, como se ilustra a continuación. Mientras tanto, la rentabilidad de los fondos propios de EE.UU. parece elevada y puede estar sometida a la presión del aumento de los costes de los insumos. Sin embargo, el descuento relativo que presentan los mercados emergentes puede no importar a corto plazo.

¿Cuáles son los riesgos para las perspectivas a partir de ahora?

El grado de subida de los precios de las materias primas y la duración de esas subidas es clave para el crecimiento mundial. La incertidumbre y la volatilidad pueden persistir, al menos a corto plazo. Podríamos observar una nueva escalada de las acciones de Rusia en Ucrania, lo que podría promover más sanciones de Occidente.

Hay otros riesgos geopolíticos que hay que vigilar de cerca, sobre todo las tensiones entre Estados Unidos y China.

El momento y el impacto de un posible cese de la política china de Covid cero es otro factor a tener en cuenta. La variante Ómicron es más infecciosa y China ha visto recientemente un aumento de los contagios. En los últimos días, China ha respondido cerrando la ciudad nororiental de Changchun, así como Shenzhen, un importante centro económico, y clausurando algunas escuelas de Shanghai. Las autoridades chinas también pueden estar actuando para proporcionar más estímulos a la economía y apoyo al mercado de valores chino.

Además, varios países de los mercados emergentes celebrarán elecciones este año. Son especialmente importantes las presidenciales de Brasil en octubre. Históricamente, estas elecciones han estado precedidas por un periodo de mayor volatilidad en los mercados.

En términos más generales, el potencial de nuevas variantes de Covid-19, el riesgo de retraso en la normalización de la actividad, una presión inflacionaria más prolongada, y el ritmo y la trayectoria del endurecimiento de las políticas, son también cuestiones a tener en cuenta. No obstante, un cambio de rumbo en muchos de estos temas podría provocar una fuerte recuperación de los mercados.