Las perspectivas económicas a corto plazo para los bonos corporativos con grado de inversión (IG) son bastante difíciles a día de hoy. Esta clase de activo ya se enfrentaba a un entorno de ralentización del crecimiento mundial y de alta inflación, junto con unas perspectivas mucho menos favorables para la política monetaria. id:83772

Por ello, el conflicto de Ucrania no podría haber llegado en peor momento, ya que ha debilitado aún más las perspectivas de crecimiento y ha hecho que la inflación aumente todavía más debido al incremento de los precios de las materias primas.

Sin embargo, creemos que hay algunos factores importantes que contrarrestan esta situación y que al menos apoyan un punto de vista globalmente neutral para la clase de activo. Al mismo tiempo, explicamos por qué el entorno actual exige ser muy selectivo tanto a nivel de sectores como de valores.

Aumento significativo en los ingresos procedente de los rendimientos

Un cambio importante es que el rendimiento total, y por lo tanto el nivel inicial esperado de ingresos que se puede obtener de la tenencia de bonos IG, ha aumentado significativamente. Por ejemplo, en el caso del muy seguido índice Barclays Bloomberg Global Corporates - Aggregate, el rendimiento actual del 3,39% es un 79% superior al 1,89% de finales de 2021, y un 149% superior al 1,34% de finales de 2020 (1).

Por supuesto, este mayor nivel de rendimiento refleja esencialmente el aumento de la rentabilidad necesario para compensar los factores negativos de la mayor inflación, la subida de los tipos de interés y el debilitamiento del crecimiento mundial. Aun así, el nivel de rentas disponible ha aumentado significativamente y podría representar un punto de entrada más atractivo para los inversores a largo plazo.

Sólidos fundamentales

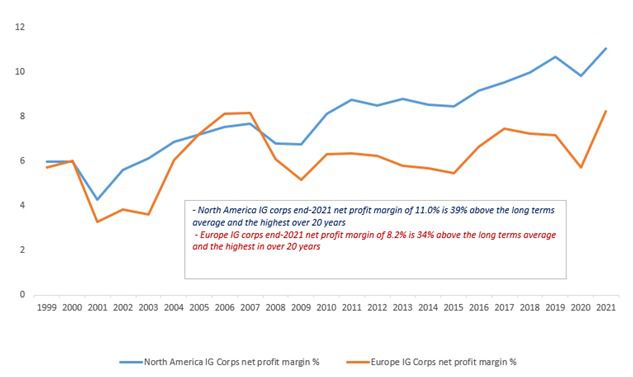

Es importante destacar que, si bien existen notables variaciones sectoriales y regionales, en su conjunto, los fundamentales de los bonos corporativos IG siguen siendo sólidos, lo que sugiere un riesgo crediticio contenido. Ayudados por la recuperación económica mundial posterior a la crisis del covid-19, los márgenes de beneficios netos se sitúan cerca de máximos históricos, la liquidez sigue siendo fuerte y la capacidad de pago de la deuda es casi la más sólida desde finales de la década de 1990. Menos favorablemente, los ratios de apalancamiento neto y bruto siguen estando por encima de la media a largo plazo, pero incluso en este caso la tendencia general de los últimos años ha sido a la baja. (2)

Margen de beneficio neto de las empresas IG norteamericanas y europeas %.

Fuente: Global Credit Trader, Goldman Sachs, 24 de marzo de 2022

La diferenciación es clave: Estados Unidos frente a Europa

Aunque el aumento de los rendimientos y la solidez de los fundamentales pueden ayudar a compensar otros factores externos menos favorables, en el entorno actual, la diferenciación dentro del mercado global de IG será más relevante que nunca. A este respecto, puede hacerse una importante distinción general entre las economías de EE.UU. y Europa en la actualidad. En general, Europa está mucho más expuesta al conflicto de Ucrania. Esto se debe a que depende en gran medida de Rusia para sus importaciones de energía, con la que también tiene otros vínculos comerciales y financieros significativos.

Por el contrario, Estados Unidos se encuentra en una posición mucho mejor en comparación con Europa. Esto se debe a que sólo alrededor del 5% de sus importaciones de petróleo (ahora prohibidas) procedían de Rusia y, además, Estados Unidos es ahora un exportador neto de petróleo y gas gracias a la revolución del fracking. Aunque el aumento de los precios del petróleo afectará a los consumidores estadounidenses, la sensibilidad a este hecho ha disminuido con el tiempo y los ahorros relacionados con la pandemia, aunque distribuidos de forma desigual, deberían proporcionar cierta amortiguación. Además, dado que EE.UU. es un exportador neto de energía, también podría haber un impacto positivo en el crecimiento debido a que el aumento de los precios del petróleo se traduce en una mayor inversión interna en nueva producción.

Implicaciones sectoriales del conflicto de Ucrania

Aparte de las variaciones regionales, el actual telón de fondo del conflicto ucraniano y el aumento general de las tensiones geopolíticas también tienen algunas implicaciones sectoriales importantes. Como es lógico, el aumento de los precios ha favorecido a las empresas del sector energético a corto plazo. Esto también es relativamente más favorable para el mercado de bonos corporativos IG de EE.UU. debido a su mayor peso en el sector energético. Sin embargo, más allá de esto, también a largo plazo, las empresas energéticas estadounidenses, en particular los productores de gas de esquisto, podrían ser los principales beneficiarios de los esfuerzos europeos para reorientar la demanda de energía fuera de Rusia.

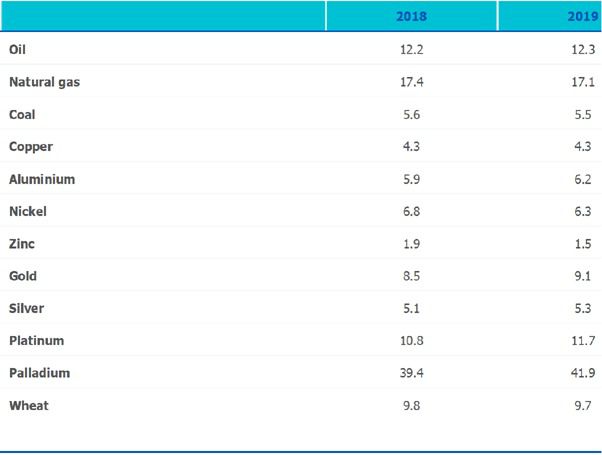

Otro sector que probablemente se vea muy afectado por los recientes acontecimientos es el de la defensa. La proximidad y la conmoción de la guerra de Ucrania es muy probable que aumente el gasto en defensa en los países europeos en los próximos años. Además, aunque mucha atención se ha centrado en la contribución del suministro energético mundial de Rusia, como se muestra a continuación, también es un importante proveedor mundial de otras materias primas, como el paladio, el trigo y el platino. Dado que las sanciones también restringen el suministro ruso de estos productos a los mercados occidentales, las empresas que puedan cubrir este déficit de suministro podrían beneficiarse de forma clara.

Participación de Rusia en la producción mundial de materias primas (%)

Fuente: JP Morgan Research, Marzo de 2022

Conclusión

Los mercados de crédito IG se enfrentan a un entorno complejo de mayor inflación, bancos centrales más beligerantes y una guerra en Europa que está empeorando las perspectivas económicas mundiales. Sin embargo, la buena noticia es que los rendimientos y los diferenciales han aumentado sustancialmente, devolviendo valor a la clase de activos. Al mismo tiempo, los fundamentales corporativos siguen siendo sólidos. Por lo tanto, para los inversores de mentalidad defensiva y orientados a las rentas, la parte de riesgo relativamente bajo del espectro crediticio puede parecer atractiva en este momento.

Sin embargo, en conjunto, creemos que es razonable adoptar una postura neutral respecto a esta clase de activo. Dicho esto, dentro de esta visión más amplia, existen numerosas dinámicas y tendencias a nivel geográfico, sectorial y de valores, que los inversores activos podrían tratar de aprovechar.

Referencias

- ‘Bloomberg Barclays Global Aggregate – Corporates’ Index, a 12 de abril de 2022

- ‘Global Credit Trader’, Goldman Sachs, 24 de marzo de 2022