Durante esta semana la atención se centrará de nuevo en las señales sobre los próximos comentarios de los bancos centrales, específicamente sobre la evolución de los indicadores macroeconómicos, las referencias sobre el ritmo de subidas de tipos y hasta qué punto podría ralentizarse la senda de crecimiento económico. En este sentido, Christopher Waller, miembro de la Junta de Gobernadores de la Fed, ha destacado que el fin principal de la institución es bajar la inflación y que a cambio habrá que estar por debajo de la tendencia de crecimiento durante seis meses o hasta un año. Asimismo, ha añadido que la tasa de desempleo podría empeorar al entorno del 4,25%.

Por otro lado, la posibilidad de que EEUU elimine algunos aranceles a China proporciona cierto apoyo al mercado, así como la actual recuperación del sector turístico ante la plena reapertura de las economías, a la espera de cómo siga evolucionando la situación en China.

En contraste, en Francia, el Presidente de la República, Emmanuel Macron, ha perdido la mayoría absoluta en la asamblea nacional, con Marine Le Pen logrando el mejor resultado de la historia de la extrema derecha francesa, lo que abre un periodo de mayor incertidumbre política que podría reflejarse en la evolución del índice CAC 40. Por su parte, Reino Unido se enfrenta a una inflación creciente y a huelgas laborales, así como a un aumento del riesgo de recesión.

Todo ello en un contexto que continúa marcado por la ofensiva rusa en el este de Ucrania, donde el ejército está atacando posiciones ucranianas y zonas residenciales en Donbás, mientras intensifica la lucha por Severodonetsk.

En este entorno, las materias primas siguen reflejando la preocupación existente por el crecimiento mundial. El petróleo continúa cayendo tras el desplome del viernes, el hierro ha perdido en junio toda la ganancia acumulada en el año y el cobre amplió las pérdidas por octava sesión.

Así, en la región Asia-Pacífico, las bolsas han tenido un comportamiento mixto. Índices como el de la bolsa de Seúl (Kospi), siguen sufriendo fuertes caídas marcadas por los temores a una recesión global ante el endurecimiento monetario de los bancos centrales, y hoy ha caído 2,04%. Al contrario, el índice de la bolsa india (BSE Sensex) ha subido 0,46%.

En Europa, el Eurostoxx 50 ha ganado un 0,91%, y sigue recuperando terreno desde el mínimo de año del jueves. El indicador europeo Stoxx 600 ha repuntado impulsado por las empresas cíclicas, como las financieras y energéticas, y solo el sector de construcción y materiales ha cerrado en pérdidas.

En España, el IBEX 35 ha destacado apoyado por los valores cíclicos y ha cerrado por encima de 8.800 puntos tras subir un 1,72%. Entre sus componentes, las mayores revalorizaciones se han situado en IAG (6,79%), Sabadell (4,75%) y Meliá (3,82%). En contraste, las mayores caídas se han registrado en Cellnex (-1,19%), Arcelor (-0,85%) y Merlin Properties (-0,82%). Finalmente, en EEUU, la bolsa ha permanecido cerrada por la festividad del Día de la Emancipación, Juneteenth.

Renta fija

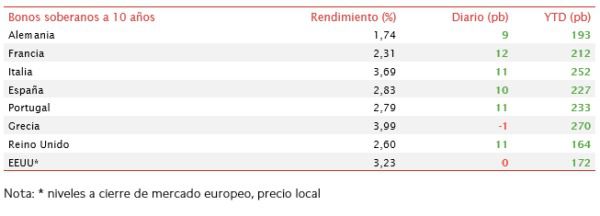

Jornada de aumentos de TIRes de la deuda soberana core y de los países del sur de Europa, que continúan con la tendencia de subida de tipos tras una semana de elevada volatilidad.

La evolución de la inflación ha movido a los bancos centrales a adoptar un tono más restrictivo con el objetivo de moderar el repunte de los precios y anclar las expectativas de inflación de los consumidores a medio plazo. A pesar de ello, el diferencial entre inflación y tipo de interés de referencia en EEUU se mantiene aún en máximos desde la década de los 70, lo que refleja el retraso en la toma de decisiones de política monetaria.

Adicionalmente, este mayor sesgo hawkish o endurecimiento de las condiciones de crédito generalizado ha venido penalizando especialmente a los países con mayor carga de deuda, esto es, aquellos que pertenecen al sur de Europa. En este sentido, aumentan el riesgo de fragmentación financiera ante la ampliación en los diferenciales o primas de riesgo. Este escenario llevó la semana pasada al BCE a celebrar una reunión de urgencia en la que se comprometieron a adoptar mecanismos que evitaran un incremento de este riesgo. Los bancos centrales se enfrentan ahora por tanto al reto de adoptar su política monetaria al equilibrio entre el control de precios y un mayor deterioro de la economía real. En este contexto, todas las TIRes de los principales bonos de la Eurozona han cerrado hoy con movimientos alcistas, que continúan las tendencias de los últimos meses de significativos repuntes en las yields y spreads. El bono de referencia en Europa, el Bund (bono a 10 años de Alemania) ha experimentado un aumento de 9 pb hasta un 1,74%, al mismo tiempo que la referencia alemana a 2 años se ha situado en 1,12%. El bono español a 10 años sube 10 pb hasta 2,83%. Fuera de la Eurozona, al cierre de la sesión europea la yield del bono a 10 años de Reino Unido sube 11 pb al 2,60%.

Materias primas y divisas (a cierre de sesión europea)

Jornada de rebotes en los precios del petróleo, tras la tendencia a la baja de finales de la semana anterior, cuando cerraron con una caída del 7%. La situación actual sigue reflejando una elevada volatilidad ante las incertidumbres asociadas a la guerra de Ucrania y las perspectivas económicas globales, con revisiones a la baja en el crecimiento (por mayor inflación y menor crecimiento).

En este sentido, el petróleo de Rusia, segundo exportador mundial, continúa fuera del alcance de la mayoría de los países de Occidente debido a las sanciones por la invasión de Ucrania, lo que ha aprovechado gran parte de la región Asia-Pacífico para tomar el relevo de estas importaciones, suavizando así el impacto de unos precios más elevados. De esta manera, Rusia se ha convertido en el mes de mayo en el exportador más importante de China, por delante de Arabia Saudí, con unas exportaciones de 8,42 millones de toneladas de crudo, un 28,5% más que en abril.

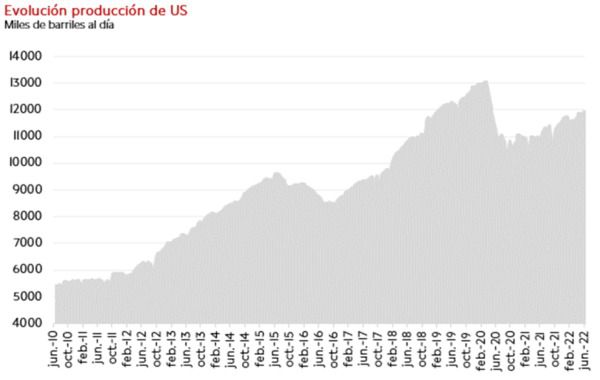

Adicionalmente, la producción de la OPEP+ no se está incrementando según lo esperado. En este contexto, la producción de petróleo de Libia ha descendido en la última semana entre 100.000 y 150.000 barriles por día (bdp) hasta 700.000 bdp debido a bloqueos de grupos en el este del país. En esta línea, el presidente de EEUU, Joe Biden, tiene previsto reunirse con el príncipe heredero en Arabia Saudí el próximo mes de julio para tratar de promover un aumento de la producción de crudo del país. En EEUU, el primer consumidor de petróleo del mundo, los datos publicados por la Agencia de la Energía de la Administración de EEUU (EIA) de la semana pasada continúan mostrando una paulatina recuperación de la demanda ante el inicio de la driving season que contrastan con leves aumentos de la producción, muy por debajo aún de los máximos alcanzados hace ya más de dos años.

En esta coyuntura, el barril de Brent cotiza a cierre de la sesión europea en 114 dólares, con una subida de un 0,65%. Por su parte, la cotización del WTI (de referencia en EEUU) sube un 0,32% hasta 110 dólares por barril.

Por otro lado, los principales metales preciosos muestran ligeras variaciones a la baja. El precio del oro se sitúa en 1.838 dólares por onza (-0,05%) y la plata se mantiene en 21,7. Por su parte, el platino avanza un 0,45% y se sitúa en 938 dólares por onza. En el mercado de divisas la cotización del cruce euro/dólar continúa consolidando niveles en el entorno de 1,05 dólares por euro. En la sesión de hoy, a cierre de sesión europea ha avanzado un 0,28% a 1,05. Por último, el Dollar Index cotiza en 104 con un retroceso de un 0,31%.

Macro

Índice de precios al productor en Alemania

En mayo, según Destatis, el índice de precios de producción industrial en Alemania continuó su senda alcista con un repunte de un 33,6% respecto al mismo periodo de 2021, registrando nuevamente el mayor incremento de su serie histórica (vs. 33,5% interanual el mes anterior).

Una evolución explicada principalmente por el fuerte encarecimiento de la energía de un 87,1% respecto a mayo de 2021 y de un 2,5% frente al pasado mes de abril. Entre sus componentes destacó el aumento del precio de gas natural de distribución de un 148,1% interanual, de un 90,4% interanual en la electricidad, y en el caso de los productos de aceite mineral de un 55,8%. Excluyendo el impacto de la energía, el repunte de los precios de producción se situó en un 16,5% interanual. En concreto, se observó un aumento del coste de los bienes intermedios de un 25,1% interanual ante la subida de los metales (+38,1% interanual). Paralelamente, los precios de los bienes no duraderos y duraderos experimentaron un avance de un 14,7% y 9,4%, respectivamente, mientras que los bienes de equipo tuvieron un crecimiento algo más moderado de 7,1%.

Empresarial

Associated British Foods, ABF (Hoy: 2,39%; YTD: -17,98%)

La compañía de alimentación retail británica ABF ha anunciado que su facturación en el periodo de doce semanas terminado el 28 de mayo de 2022 (su 3T) fue de 4.046 millones de £, un 32% superior a precios constantes a la registrada en el mismo periodo del año anterior.

Por divisiones, la de alimentación alcanzó unos ingresos de 2.319 millones de £ (+10% interanual) ante el traslado del aumento de los precios a los consumidores finales, compensando parcialmente las presiones inflacionistas. El subsegmento de supermercados registró unas ventas de 932 millones de £, el de azúcar de 457 millones de £, el de alimentación de animales de 441 millones de £ y los ingredientes de 489 millones de £.

Por su parte, su división de retail formada por la compañía Primark registró unos ingresos de 1.727 millones de £, un crecimiento de un 81% interanual, explicado principalmente por la reapertura de las tiendas a diferencia del año anterior donde la mayoría se mantuvieron cerradas hasta mediados de abril. A su vez, las ventas fueron un 4% superiores a las de 2019, año pre-pandemia. De esta manera, destacó el buen comportamiento obtenido en Reino Unido e Irlanda, mientras que en Europa comenzó a mejorar a finales del trimestre debido a la eliminación de las restricciones covid-19 aún en vigor.

Así, la compañía ha anunciado que su colección de primavera/verano ha sido bien recibida en un entorno de reactivación del turismo y regreso de los trabajadores a las oficinas, si bien ha destacado que puede verse perjudicada por las constantes presiones inflacionistas y las interrupciones en las cadenas de suministro. Adicionalmente, la compañía va a probar un sistema click & collect a finales de este año, en donde ofrecerá a los clientes 2.000 opciones de ropa, accesorios y productos de estilo de vida, que se enfocará principalmente en niños. Por último, estima que Primark finalice 2022 con un margen operativo de en torno al 10% (vs. 12% aproximado en 2019), y espera la apertura de 5 tiendas nuevas antes de que finalice el año financiero para alcanzar el objetivo de 530 tiendas en 2026 (actualmente posee 403 tiendas).