Más de 2,3 millones de españoles pagarán a plazos sus vacaciones de Semana Santa(2), una operación por la que tendrán que abonar un interés medio del 18,08% TAE(3), lo que equivale a un total de 60,4 millones de euros(4) pagados en concepto de intereses. Así lo asegura un análisis de la web del ahorro Kelisto.es (www.kelisto.es), en el que se examina el coste del impacto que los próximos días de descanso tendrán en la economía familiar.

Los ciudadanos gastarán este año 874 euros durante sus vacaciones de semana, lo que supone una subida del 15% más con respecto al mismo período del pasado año(1). La mayoría de los ciudadanos pagará estos gastos a tocateja, pero un 8% recurrirá a préstamos(2) o a cualquier otro producto de financiación para poder afrontar el coste de estos días de descanso.

De media, aplazar el coste de las vacaciones de Semana Santa (900 euros) a tres meses implicará el pago de un interés del 18,08% TAE(3), lo que supondrá un gasto extra de 25,23 euros por persona y un desembolso total de 60,4 millones de euros(4). Ahora bien, quienes no elijan bien la forma de financiar estos días de descanso podrían llegar a abonar una TAE que superaría el 100% en el caso de las ofertas más caras del mercado.

“Las opciones más interesantes para aplazar las vacaciones son las tarjetas de crédito con vinculación bancaria. Las ofertas más económicas del mercado aplican un interés medio del 5,16% TAE por aplazar un gasto de 900 euros a tres meses, aunque exigen promociones que, incluso, permiten financiar la compra sin intereses. En el extremo contrario se sitúan los anticipos de nómina: pese a existir algunas promociones con un interés del 0%, la TAE promedio que tendrán que abonar los consumidores por elegir esta opción es del 27,73%5”, explica la portavoz de Finanzas Personales de Kelisto.es, Estefanía González.

Las mejores opciones para financiar las vacaciones de Semana Santa

A pocos días de que comiencen las vacaciones de Semana Santa y con el fin de ayudar a aquellos consumidores que necesiten aplazar el coste de estos días de descanso, Kelisto.es ha analizado el mercado de préstamos personales, tarjetas de crédito (con y sin vinculación bancaria) y anticipos de nómina, y ha seleccionado las ofertas con un Tipo de Interés Nominal (TIN) más bajo para financiar una operación de 900 euros, a pagar en tres meses.

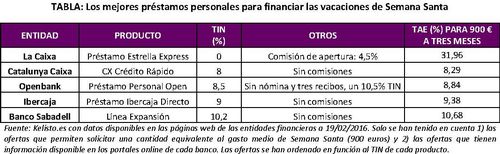

1) Préstamos personales

- TIN: del 0% al 10,2%

- TAE (para aplazar 900 euros a tres meses): del 8,29% al 31,96%

- Ventajas: es la mejor opción para quienes necesiten pedir cantidades que superen los 900 euros.

- Inconvenientes: los trámites para solicitar el préstamo impiden que el dinero se obtenga de inmediato; en algunos casos, es necesario que el cliente se vincule, por ejemplo, domiciliando la nómina y varios recibos en la entidad correspondiente.

- ¿Cuáles son las mejores ofertas?

El préstamo personal con un TIN más bajo para pagar las vacaciones de Semana Santa es el Préstamo Estrella de La Caixa, que no cobra intereses. Ahora bien, su elevada comisión de apertura (un 4,5%) hace que su TAE se dispare hasta el 31,96%. Mucho más económicas son las opciones de Catalunya Caixa (8% TIN), Openbank (8,5% TIN), Ibercaja (9% TIN) y Banco Sabadell (10,2%): la TAE que aplican para aplazar un gasto de 900 euros a devolver en tres meses oscila entre el 8,29% y el 10,68%.

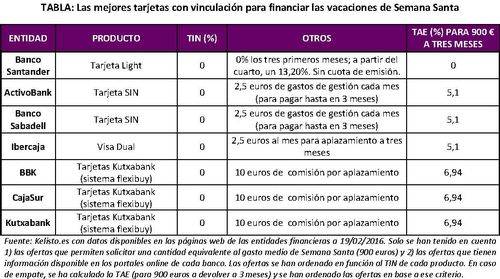

2) Tarjetas de crédito con vinculación bancaria

- TIN: 0%

- TAE: del 0% al 6,94%

- Ventajas: aplican el interés más atractivo del mercado y se puede disponer del dinero de forma inmediata.

- Inconvenientes: para poder disponer de estas tarjetas es necesario que el consumidor sea ya cliente de la entidad que las oferta; además, si la cuota anual de mantenimiento es muy elevada, esta alternativa podría dejar de ser atractiva.

- ¿Cuáles son las mejores ofertas?

Son muchas las entidades que ofrecen tarjetas de crédito que permiten aplazar los pagos a un 0% TIN. Ahora bien, casi todas aplican una comisión por realizar esta operación, lo que provoca que su TAE sea más elevada.

La única entidad que realmente no cobra ningún interés por aplazar un gasto como el de las vacaciones de Semana Santa es la Tarjeta Light de Banco Santander, que aplica un 0% TIN si el plazo de devolución no supera los tres meses. A continuación se sitúan la Tarjeta SIN (comercializada por Banco Sabadell y ActivoBank) y la Visa Dual de Ibercaja: todas ellas aplican un 0% TIN, pero cobran 2,5 euros por cada mes de aplazamiento. Por tanto, su TAE alcanza el 5,1%.

Tras éstas se encuentran las tarjetas del Grupo Kutxabank (Kutxabank, BBK y CajaSur): mediante su sistema Flexibuy, el consumidor solo tendría que abonar una comisión de 10 euros por aplazar los pagos, por lo que su TAE se sitúa en el 6,94%.

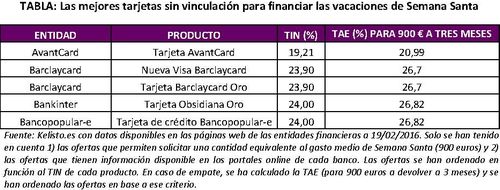

3) Tarjetas de crédito sin vinculación bancaria

- TIN: del 19,21 al 24%

- TAE: del 20,99% al 26,82%

- Ventajas: son herramientas de financiación muy flexibles, ya que no es necesario cambiar de banco ni vincularse con la entidad para poder utilizarlas; no suelen cobrar comisiones.

- Inconvenientes: el interés que aplican por aplazar pagos está entre los más elevados del mercado.

- ¿Cuáles son las mejores ofertas?

Las tarjetas de crédito sin vinculación no suelen cobrar comisiones ni gastos de gestión, pero tienen un TIN más alto que los plásticos con vinculación y los préstamos personales. La opción más económica dentro de esta categoría es la de la Tarjeta Avantcard, que cobra un TIN del 19,21%, por lo que su TAE para aplazar 900 euros a tres meses es del 20,99%. Tras ella se sitúan la Nueva Visa Barclaycard y la Barclaycard Oro (con un TIN del 23,90% y una TAE del 26,7%), y la Obsidiana Oro y la tarjeta de crédito de Bancopopular-e, ambas con un TIN del 24% y una TAE del 26,82%.

4) Anticipos de nómina

- TIN: del 0% al 6,5%

- TAE: del 0% a más del 100%

- Ventajas: se puede disponer del dinero de forma prácticamente inmediata, ya que funcionan como un préstamo preconcedido.

- Inconvenientes: en función del salario que el consumidor tenga domiciliado, las cantidades a recibir pueden ser muy pequeñas; además, aunque aplican intereses bajos, las comisiones de apertura que cobran pueden hacer que la TAE se dispare.

- ¿Cuáles son las mejores ofertas?

Los anticipos de nómina más ventajosos del mercado no cobran ningún interés a sus clientes por solicitar financiación. Sin embargo, al igual que sucede con las tarjetas con vinculación bancaria, la mayoría sí aplica comisiones: por tanto, el resultado final es que el consumidor sí tendrá que abonar una TAE por pedir dinero al banco.

Las dos únicas excepciones que hay en el mercado son el anticipo de nómina de Banco Pastor (vinculado al Plan Cero) y el de Caja de Ingenieros: en ambos casos, las entidades aplica un 0% y no cobran comisiones. Tras ellas se encuentran el Préstamo Nómina de Ibercaja y el Anticipo de Nómina de BBVA: ambas cobran un 0%, con una comisión de apertura del 2,5%, por lo que la TAE a abonar es del 16,44%.

Los microcréditos, una solución para pequeños gastos urgentes

Los españoles que estén planificando las próximas vacaciones y se encuentren, de repente, con algún gasto que no estaba contemplado en su presupuesto inicial, también podrán recurrir a un microcrédito. Estas soluciones de financiación son rápidas, se pueden tramitar por Internet o por teléfono y no son tan exigentes con el perfil de solvencia del usuario. Ahora bien, a cambio de esto, suelen tener un precio más caro: sus intereses no se expresan en forma de TIN o de TAE, sino en honorarios, una cantidad fija en euros, que puede llegar a equivaler al 2.000-3.000% TAE.

Entre las ofertas más ventajosas que se pueden encontrar en el mercado para solicitar, por ejemplo, 500 euros a devolver en un mes, se encuentran las de Kredito24, Cashper y Credy, que no cobran nada por prestar dinero a sus nuevos clientes. A continuación se sitúan Hapicrédito y GetBucks, que aplican unos horarios de 25 euros y 133,15 euros, respectivamente.

“A la hora de elegir el producto de financiación que mejor se adapta a sus necesidades, el consumidor debe prestar atención a varios aspectos de cada oferta. En primer lugar, es necesario tener en cuenta el Tipo de Interés Nominal (TIN) y las comisiones, dos elementos con los que se podrá calcular la Tasa Anual Equivalente (TAE), un parámetro que permite determinar cuál es el coste real de pagar a plazos las vacaciones de Semana Santa. Además, es importante analizar cuáles son los productos vinculados que habrá que contratar, ya que algunos de ellos pueden suponer un gasto extra. Por último, es importante fijarse en el plazo máximo de amortización y en la cantidad máxima o mínima que se puede solicitar”, concluye González.