Desde la Gran Crisis Financiera (2007 - 2009), se podría haber pensado que los bancos centrales no dejan de apagar incendios mientras se preocupan también por la desigualdad, el cambio climático, el precio de la vivienda, la estabilidad de los mercados financieros, ser prestamistas de última instancia y la geopolítica. id:84057

Sin embargo, los llamados bancos centrales "despiertos" tienen la tendencia a despreciar el aumento de la inflación[1]. A los bancos centrales se les ha concedido independencia para que puedan centrarse en una tarea claramente definida. Mientras la inflación fuera baja, las incursiones en territorio desconocido serían tolerables. Sin embargo, en Austria, con un 7,2%[2], la tasa de inflación fue tan alta en abril como en 1981 (véase la figura 1)

Fig. 1: Precios de consumo en Austria, en % interanual

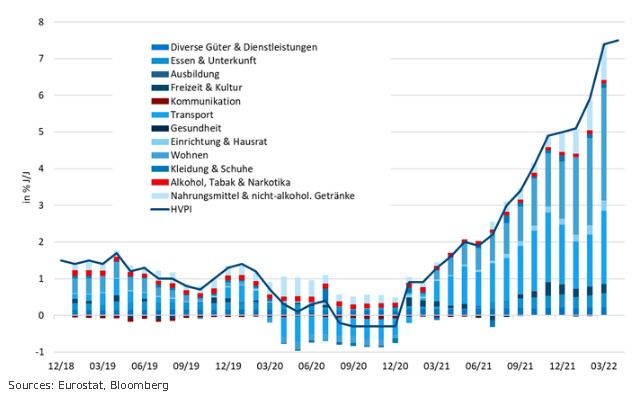

La figura 2 ilustra la amplitud del aumento de los precios al consumo en la zona euro. Casi todos los componentes principales han contribuido positivamente en los últimos 18 meses.

Fig. 2: Harmonised CPI, Eurozone

Hay diferentes tipos de estabilidad de precios

La estabilidad de precios es un requisito básico de una economía de mercado. Como dice claramente el Tratado de Funcionamiento de la Unión Europea (art. 127, apartado 1) "El objetivo primordial del Sistema Europeo de Bancos Centrales (en lo sucesivo denominado "SEBC") será mantener la estabilidad de precios. Sin perjuicio del objetivo de la estabilidad de precios, el SEBC apoyará las políticas económicas generales de la Unión con el fin de contribuir a la realización de los objetivos de la Unión establecidos en el artículo 3 del Tratado de la Unión Europea. [...]."

La estabilidad de los precios significa una inflación del 0%. El Banco Central Europeo (BCE) ha ido suavizando esta definición. Incluso antes de la introducción del euro, el posterior (y primer) presidente del BCE, Wim Duisenberg, entendía que el 2% era el límite superior tolerable[3]. La frase "ligeramente por debajo del 2%" se desarrolló posteriormente sobre la base de dicha marca del 2%. Se convirtió en un objetivo real con Mario Draghi en 2015: "No debemos olvidar que nuestro mandato es la estabilidad de precios, definida como el mantenimiento de la tasa de inflación cerca pero por debajo del 2%".

Con la declaración sobre su estrategia monetaria de 2021, el BCE suavizó aún más la estabilidad de precios: "El Consejo de Gobierno considera que la mejor forma de mantener la estabilidad de precios es aspirar a una inflación del 2% a medio plazo. El compromiso del Consejo de Gobierno con este objetivo es simétrico".

La presidenta Lagarde lo explicó a la prensa internacional en los siguientes términos "La nueva formulación elimina cualquier posible ambigüedad y transmite decididamente que el 2% no es un techo".

Podemos suponer que los firmantes sopesaron muy cuidadosamente los pros y los contras de un poco de inflación frente a la deflación al redactar el Tratado de Maastricht. En última instancia, el Tratado fue firmado por los parlamentos de la UE. Estos dictaron el objetivo de estabilidad de precios, es decir, una inflación del 0%. El Consejo del BCE, un órgano ejecutivo, no tiene legitimidad para modificar este objetivo.

¿Expansión de la oferta monetaria para financiar la deuda pública?

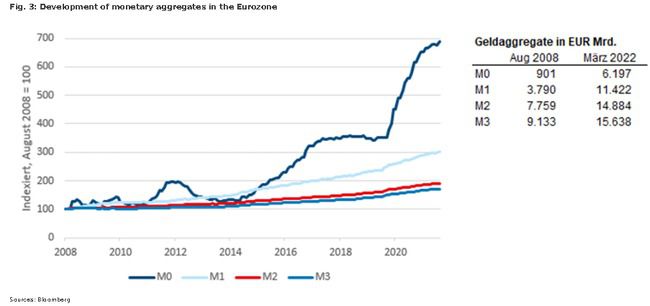

Después de la insolvencia de Lehman Brothers, el BCE, como supuesto salvador de última instancia, generó un crecimiento interminable de la oferta monetaria (SMP, OMT, PSPP, LTRO, TLTRO y PEPP). La oferta monetaria del banco central (base monetaria, M0) se multiplicó por 7 desde agosto de 2008 (en vísperas de la quiebra de Lehman) hasta marzo de 2022 (fig. 3)[4].

Fig. 3: Evolución de los agregados monetarios en la eurozona

Tras el colapso del mercado interbancario en 2008, el BCE acudió al rescate y dejó que sus bancos centrales miembros concedieran a los bancos comerciales de las distintas economías dinero a tipos bajos casi sin límites. Esta política de asignación total sigue vigente hasta la fecha. A partir de 2010, el BCE comenzó a instar a los gobiernos nacionales a poner en marcha paquetes de rescate, ya que estaba preocupado por las pérdidas masivas de amortización debido a los préstamos morosos en la periferia, que además sólo estaban respaldados por bonos del Estado que estaban a punto de incumplir. Debido a esta decisión del BCE, los parlamentos se vieron muy presionados para tomar una decisión. Francia quería infringir las cláusulas del Tratado de Maastricht y amenazó con abandonar la UE. Como reconoció la entonces ministra francesa de Finanzas, Christine Lagarde "Violamos todas las reglas porque queríamos cerrar filas y rescatar realmente la zona del euro".

Imprenta descentralizada

Realmente hay que llamar a esa situación "imprenta descentralizada", ya que varios bancos centrales nacionales evitaron al BCE, con sede en Fráncfort, en sus esfuerzos por aumentar su liquidez, especialmente a través de los préstamos ELA y los activos ANFA, por ejemplo. Estos últimos se mantuvieron en secreto durante mucho tiempo. Hasta 2014, Irlanda incluso violó los límites máximos establecidos por el BCE en el Acuerdo sobre Activos Financieros Netos (ANFA). Según las cifras consolidadas del sistema del euro a 22 de abril, los valores contables de estos activos ascendían a 1.676.000 millones de euros, es decir, el 19% del total del balance.

Durante la crisis de la corona, se abrieron todas las compuertas. En su primera declaración de prensa, el 12 de marzo de 2020, la presidenta del BCE, Christine Lagarde, dijo sobre los diferenciales de la deuda pública de la zona euro que no era tarea del BCE acabar con los diferenciales. Como esto no fue apreciado por el mercado de capitales, el BCE anunció el primer tramo del PEPP por valor de 750.000 millones de euros el 18 de marzo de 2020, al que seguirán otros dos.

Con todos sus programas de compra de bonos, el BCE ha ayudado a los distintos gobiernos a endeudarse aún más durante la última (casi) década y media. El memorando de los antiguos gobernadores también destaca la dudosa legitimidad de las compras de activos a la luz del art. 125 del Tratado de la UE[5]: "Existe un amplio consenso en que, tras años de flexibilización cuantitativa, la continuación de las compras de valores por parte del BCE apenas tendrá efectos positivos sobre el crecimiento.

Esto hace difícil entender la lógica de la política monetaria de reanudar las compras netas de activos. En cambio, la sospecha de que detrás de esta medida se esconde la intención de proteger a los gobiernos fuertemente endeudados de una subida de los tipos de interés está cada vez más fundada. Desde el punto de vista económico, el BCE ya ha entrado en el territorio de la financiación monetaria del gasto público, que está estrictamente prohibida por el Tratado."

El art. 5, apartado 2, del Tratado de la UE también sugiere que el BCE se ha arrogado competencias que van más allá de su mandato: "En virtud del principio de atribución, la Unión sólo actuará dentro de los límites de las competencias que le atribuyan los Estados miembros en los Tratados para alcanzar los objetivos enunciados en los mismos. Las competencias no atribuidas a la Unión en los Tratados siguen siendo de los Estados miembros".

Hans-Werner Sinn lo redactó de forma especialmente aguda[6]: "En los Tratados no se ha otorgado al BCE el derecho a conceder pagos de intereses país por país ni a aceptar los saldos objetivos resultantes, y si no se le ha concedido el derecho explícitamente, ciertamente no se le ha concedido por el principio de atribución, que se aplica a todos los Tratados de la UE (Art. 5, párrafo 2 del Tratado de la UE)."

Las compras de deuda pública redujeron los tipos de interés que debían pagar los Estados y provocaron un mayor endeudamiento público. Sin embargo, el BCE socava así su independencia: si los Estados miembros tienen altos niveles de deuda, se pensarán dos veces el nombramiento de halcones monetarios como gobernadores del banco central, que persiguen en gran medida el objetivo de la estabilidad de precios.

Status quo inestable y peligro inminente

En los mercados inmobiliarios y en el sector de la construcción, los precios llevan un tiempo subiendo de forma significativa (reducción de la jornada laboral, cierres patronales, escasez de material). La perturbación de la oferta ha prolongado los plazos de entrega de los productos industriales intermedios, lo que también ha ampliado el tiempo de espera de los productos finales en medio de un retraso de la demanda.

La política fiscal expansiva genera efectos sobre la demanda, aunque la economía de la zona euro se encuentra en modo de recuperación desde el primer año de corona en 2020. La transformación energética provoca un aumento de los precios. Los baby boomers se están jubilando, lo que impulsa la inflación. Y luego está la depreciación del euro. La invasión de Ucrania por parte de Rusia también ha alimentado los precios de la energía. El aumento de los precios de producción de más del 10% en el verano de 2021 debería haber sido una señal de alarma.

El BCE tiene que endurecer la política monetaria

El BCE tiene que empezar a endurecer la política monetaria cuanto antes y aprender la lección de la Fed. Un aumento de los tipos de interés induciría a los Estados a volver a ser más disciplinados con el endeudamiento. El endurecimiento cuantitativo es necesario. Hay que poner fin a la creación descentralizada de dinero (por ejemplo, ANFA y ELA), porque esta situación provoca un conjunto de redistribuciones entre países con riesgos de inflación externalizados que no están políticamente legitimados. Los bancos centrales deberían volver a las facilidades de refinanciación a corto plazo contra garantías de alta calidad. Los tipos de interés a largo plazo deberían ser fijados por los mercados, ya que, de lo contrario, la estabilidad de una federación de Estados está en peligro si un Estado miembro se endeuda en exceso sin tener que pagar tipos de interés más altos. El Consejo del BCE no tiene el mandato de anticipar la unión fiscal.

Hasta hace muy poco, la expansión de la oferta monetaria tenía un efecto muy limitado sobre la actividad económica (trampa de la liquidez). El dinero se atesoraba en lugar de fluir hacia el ciclo de los bienes. Los bancos se mostraban reticentes a la hora de crear dinero en depósito (N.B. este último crea una oferta monetaria adicional a través de los bancos comerciales con el objetivo de proporcionar más fondos líquidos a los clientes).

Sin embargo, el exceso de oferta monetaria es una bomba de relojería, en la que hay que esperar que no provoque también un crecimiento acelerado de M1. Hay que preservar la confianza en el valor del dinero. Hay suficientes ejemplos en la historia que ejemplifican las dramáticas consecuencias sociales de la inflación. Al haberse desviado de su mandato original, el BCE tiene que tomar ahora medidas aún más pronunciadas.

[1] "Too much to do", Informe especial: Bancos centrales, The Economist, 23.04.2022, S.7 quotiert Larry Summers, Universidad de Harvard (ex secretario de Estado del Tesoro de EE.UU.)

[2] "Inflation forecast at 7. 2% in April 2022 according to flash estimate", Statistics Austria, Press release 29. 04. 2022

[3] "El milagroso aumento de la moneda", H.-W. Sinn, Herder 2021, p.257

[4] Sobre la base de la teoría cuantitativa del dinero, en igualdad de condiciones, esto también llevaría a un aumento del nivel de precios por un factor de 7x. Los partidarios de esta teoría suelen vigilar los agregados de oferta monetaria más altos, como M3. En sus primeros años, el BCE también perseguía un objetivo de crecimiento anual de M3 del 4,5% (media móvil de tres meses).

[5] "Memorando sobre la política monetaria del BCE"; H. Hannoun, O. Issing, K. Liebscher, H. Schlesinger, J. Stark, N. Wellink; Bloomberg News, 4 de octubre de 2019.

[6] "El milagroso aumento de la moneda", H.-W. Sinn, Herder 2021, p.81

Nota legal:

Los pronósticos no son un indicador fiable del rendimiento futuro.