Como inversores en renta variable, una de nuestras principales fuentes de información son las cuentas de resultados trimestrales de las empresas. id:84241

En ellas, las compañías cotizadas ofrecen explicaciones detalladas sobre lo que están experimentando día a día; lo que está cambiando y lo que no.

La última temporada de resultados fue positiva, pero hay dudas en algunos sectores

La temporada de presentación de resultados del primer trimestre concluyó recientemente. Como se ha podido comprobar, para la gran mayoría de las compañías, el clima empresarial sigue siendo bastante positivo, mostrando un fuerte crecimiento de los ingresos y los beneficios. El incremento no ha sido en absoluto tan fuerte como en 2021, pero para las empresas que cotizan en el S&P 500 de EE.UU., los ingresos y los beneficios han crecido en un porcentaje bajo.

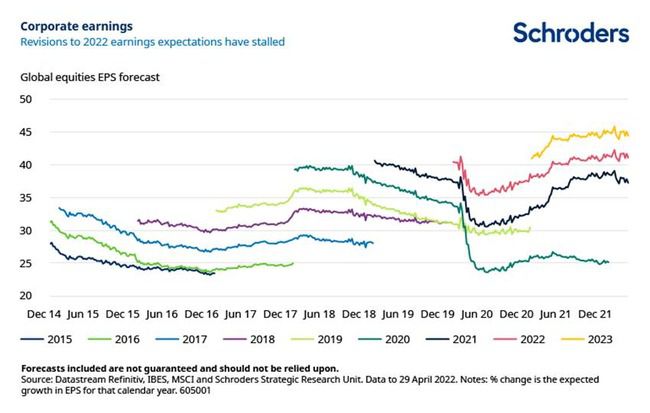

De cara al resto del año, las estimaciones de beneficios no se están revisando al alza, pero tampoco están cayendo drásticamente. Yo diría que es un logro bastante importante.

Sin embargo, hay algunos sectores que muestran más dificultades y en los que se vislumbran retos en el horizonte.

Uno de los sectores que registró un descenso de los beneficios en el primer trimestre fue el financiero, especialmente los bancos. Esto se debió en gran medida a un aumento de las provisiones (fondos que se reservan en previsión de futuras pérdidas). Hay que recordar que las pérdidas bancarias por préstamos dudosos han sido reducidas durante mucho tiempo, por lo que las provisiones han aumentado desde lo que probablemente era un nivel insosteniblemente bajo.

Es posible que muchas de estas provisiones duren relativamente poco. La gran pregunta será si la Fed puede diseñar un aterrizaje económico suave, o si la economía terminará en recesión. Evidentemente, si acabamos en recesión, los bancos podrían enfrentarse a un aumento de la morosidad.

Otro sector que está pasando por un momento difícil es el industrial. Todo lo que implique fabricar bienes físicos y enviarlos por todo el mundo se enfrenta a una situación muy compleja en estos momentos. Hay mucha presión de costes en las cadenas de suministro.

Los proveedores de bienes o servicios fundamentales serán los que mejor se comporten

Esta presión sobre los costes, y la capacidad de las empresas para repercutir los aumentos de precios a los clientes, es el elemento clave en el que nos centramos ahora los expertos en bolsa. En pocas palabras, la fuente de "poder de fijación de precios" -o la capacidad de subirlos sin destruir la demanda- proviene de tener un producto o servicio fundamentales o crítico.

Esto puede ser real, o puede ser una cuestión de percepción. Tomemos como ejemplo la Coca-Cola. Si vas al supermercado, la encontrarás junto a equivalentes de marca propia que cuestan una fracción del precio y saben más o menos igual. Pero los clientes perciben que Coca-Cola es única, y eso ha permitido a la empresa impulsar una subida de precios del 7% interanual.

Un ejemplo en tecnología es Microsoft. El conjunto de herramientas de Microsoft es probablemente fundamental para la mayoría de los trabajadores de oficina. Es difícil que este tipo de empresas cancelen sus contratos con Microsoft sólo porque suba un poco los precios.

Ese tipo de empresas son capaces de capear el ambiente inflacionista muy bien.

El sector de la energía podría sorprender por la contención del gasto

Un sector que está siendo muy analizado en estos momentos es el de la energía, dada la subida del precio del petróleo este año. Creemos que los precios del crudo se mantendrán relativamente altos.

Otra sorpresa positiva podría venir en forma de disciplina de capital, es decir, de contención del gasto. Se trata de un concepto que ha sido bastante ajeno al sector energético en el pasado. Sin embargo, ahora vemos que las empresas se abstienen de aumentar la actividad de perforación a cualquier precio. En su lugar, se centran en la generación de flujo de caja libre y en devolver ese efectivo a los accionistas.

Esta combinación supone que el sector energético siga siendo interesante para nosotros.