La semana se cierra con subidas generalizadas en los principales índices mundiales tras los descensos de las dos semanas anteriores. id:78735

Así el

S&P 500 y el

Nasdaq Composite registran a media sesión del viernes una revalorización superior al 3% en el conjunto de la semana. Asimismo, los

principales índices europeos han cerrado la semana con subidas en torno al 3%, con alguna excepción como la del

IBEX 35 cuya revalorización ha sido inferior a un 2%. Entre los

índices asiáticos ha destacado la revalorización de la

bolsa china por encima de un 3% en el acumulado de la semana.

El movimiento alcista de las bolsas recupera buena parte de las caídas de las dos semanas anteriores, provocada por los temores sobre el impacto que podrían tener en la economía las nuevas medidas restrictivas anunciadas por diversos gobiernos ante a la nueva ola del virus en Europa y la aparición de la nueva variante ómicron. Los primeros análisis muestran que la nueva variante, aunque tiene una mayor velocidad de transmisión que las anteriores, provoca unos efectos menos graves, lo que ha favorecido el rebote de las bolsas.

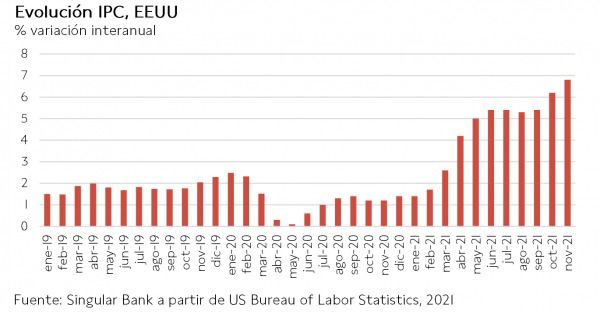

A medida que avanzaba la semana los inversores han optado por la recogida de beneficios, que se ha extendido a la sesión de hoy. En una jornada con escasa actividad en los mercados, los principales índices europeos han fluctuado entre los beneficios y las pérdidas durante la sesión. La publicación del esperado dato de inflación de noviembre en EEUU no ha cambiado esa tónica al cumplir las expectativas del mercado. Así, la tasa de inflación en EEUU ha alcanzado un 6,8% interanual en noviembre, su nivel más alto desde 1982. La tasa subyacente, que excluye los precios de los alimentos y la energía, se ha situado en el 4,9%, su nivel más alto desde 1989, reflejando que el avance de los precios tiene una amplia base y no se limita al impacto directo de los precios de la energía.

El hecho de que los datos de inflación de meses anteriores hubieran superado las previsiones, puede explicar la reacción en general positiva de los mercados ante la publicación del dato de noviembre que, si bien sitúa la inflación en niveles muy elevados, ha quedado en línea con las expectativas del mercado. En todo caso, el dato hace probable que la Fed anuncie la intensificación de la reducción de su programa de compra de bonos, que fijó en 15.000 millones menos cada mes en su reunión anterior. Por el contrario, la evolución adversa de la situación sanitaria en Europa hace probable que el Banco de Inglaterra retrase su esperada subida de tipos al 1T de 2022. Asimismo, es posible que el BCE mantenga de momento sin cambios el importe de compras de bonos bajo el programa de emergencia PEPP hasta su finalización prevista en marzo de 2022. Además, en su reunión de la semana que viene podría anunciar retoques en su programa APP para suavizar la transición tras la finalización del PEPP en función de la situación de la economía.

En este entorno, las bolsas europeas registran mayoría de ligeras caídas en la sesión de hoy, siendo el retroceso más relevante en el IBEX 35 español (-0,47%). Por su parte, el Footsie 100 inglés ha cedido un 0,40% y el CAC 40 francés un 0,24%. El DAX 40 alemán ha registrado la menor caída con un retroceso de un 0,10%,

En España, el IBEX 35 ha cerrado la sesión con una caída de un 0,47% hasta los 8.360 puntos, lastrado por los valores bancarios y de renovables entre otros. Entre sus componentes, sus mayores avances se han situado en Inmobiliaria Colonial (+1.07%), Telefónica (+0,78%) y Red Eléctrica (+0,74%) En contraste, los retrocesos más significativos se han situado en Viscofán tras anunciarse su exclusión del IBEX 35 (-3,11%), Fluidra (-2,82%). Pharmamar (-2,30%).

Entre los principales índices asiáticos han predominado los descensos, destacando el Hang Seng de Hong Kong con una caída de un 1,07% y el Nikkei 225 japonés que ha perdido un 1,0%. Por su parte el Shanghai Composite chino ha cedido un moderado 0,46% y el ASX 200 australiano un 0,42%.

Por otro lado, los índices bursátiles de EEUU han iniciado la sesión con avances superiores al 0,50%, pero al cierre de la sesión europea las subidas se habían moderado, registrando el Nasdaq Composite un avance de un 0,31% y el S&P 500 de un 0,36%.

Renta Fija

Las TIRes de los bonos soberanos han registrado mayoría de repuntes en la semana, destacando el aumento de 8 puntos básicos del bono a 10 años de EEUU. En la Eurozona el avance de las rentabilidades en la primera parte de la semana se ha revertido para finalizar con escasas variaciones en las referencias a 10 años. En plazos más cortos, la yield del bono soberano a 2 años de EEUU ha subido a su nivel más alto desde marzo de 2020 en torno a un 0,70%.

La subida sostenida de las TIRes de los plazos cortos de la curva estadounidense refleja las expectativas de un próximo ciclo de subidas de tipos por parte de la Fed. Pese a que el guidance de la autoridad monetaria de EEUU proyecta las primeras subidas para el 1T de 2023, los mercados descuentan actualmente que la primera subida se producirá en julio de 2022, y que habrá entre dos y tres subidas de un cuarto de punto durante el próximo año.

A la espera de las reuniones de los bancos centrales de la semana que viene, la sesión de hoy tenía el foco puesto en el dato de inflación de EEUU correspondiente al mes de noviembre. La publicación de un dato en línea con las previsiones ha favorecido ligeros recortes de las TIRes tras las subidas de días anteriores. Así, la tasa de inflación en noviembre se ha situado en un 6,8% interanual, el nivel más alto desde 1982. Pese a ello, el mercado ha reaccionado al dato con ligeras caídas de las TIRes de los bonos soberanos en EEUU en todos los plazos de la curva. Así, la mirada del mercado sigue puesta las reuniones de los bancos centrales, como la Reserva Federal o el BCE, que tendrán lugar la próxima semana. En este sentido, el consenso de analistas prevé que el BCE mantendrá su política monetaria sin cambios su programa de emergencia para la pandemia (PEPP), pudiendo confirmar su finalización en marzo de 2022. Se mantiene la incertidumbre sobre cuál será su decisión respecto al ajuste del ritmo de adquisición de sus otros programas de compras de activos (APP) a partir de marzo de 2022. Por su parte, la Reserva Federal podría acelerar su ritmo de reducción del programa de compra de bonos desde los 15.000 millones de dólares mensuales que fijó en su anterior reunión.

En los mercados de deuda soberana de la Eurozona se han registrado escasas variaciones de las TIRes en la sesión de hoy, aunque con mayoría de descensos. La mayor caída la ha registrado la yield del bono italiano (-3,2 pb) hasta un 0,962%. La rentabilidad del bono francés a 10 años no ha registrado variaciones manteniéndose en un -0,004% mientras la del bono alemán a 10 años repuntaba 0,7 pb hasta un -0,352%.

Por su parte, la TIR del bono español a 10 años ha caído 2,0 pb a un 0,351%.

Fuera de la zona monetaria europea, el rendimiento del Gilt británico a 10 años ha retrocedido 1,9 pb a un 0,733%. En EEUU, la yield del Treasury estadounidense a 10 años cae 4,3 pb a cierre de la sesión europea a un 1,456%.

Materias primas y divisas (a cierre de sesión europea)

Los precios del petróleo cierran el viernes con su mayor subida en una semana desde agosto, con una mejora en el sentimiento de mercado por la relajación de los temores al impacto de la variante ómicron sobre el crecimiento de la economía global y la demanda de combustible. Así, tras seis semanas consecutivas de descensos los precios del Brent cierran la semana con avances de en torno a un 7%, recuperando un 15% respecto a los mínimos de la semana anterior después de que a lo largo del mes de noviembre hubiera registrado una corrección de un 24%. Actualmente el Brent cotiza en torno a 75 dólares por barril, frente a los 85 dólares a que cotizaba hace un mes y tras haber marcado un mínimo en 65 dólares por barril la semana pasada.

En la sesión del viernes los precios del petróleo han vuelto a registrar avances moderados tras la toma de beneficios del jueves, con avances inferiores al 1% tanto en el Brent como en el WTI de referencia en EEUU. Pese al mayor optimismo sobre la variante ómicron, los precios del crudo se mantienen presionados por factores como la menor demanda de tráfico aéreo en China debida a las restricciones a los viajes y la caída de la confianza del consumidor por la sucesión de pequeños brotes del virus en diversas partes del país. El temor a una mayor desaceleración de la economía en China, el mayor importador de petróleo del mundo se ha visto reforzado por la rebaja del rating a las promotoras inmobiliarias Evergrande Group y Kaisa Group por parte de la agencia Fitch.

Por otra parte, noticias de un estudio en Japón que muestra que la variante ómicron se transmite cuatro veces más rápido que la delta, han provocado cierta volatilidad en la sesión, reflejando que los precios del crudo siguen siendo muy sensibles a un eventual deterioro de la pandemia.

En esta coyuntura, la cotización del petróleo Brent avanza hasta 74,5 dólares por barril (+0,11%), al mismo tiempo que el WTI (de referencia en EEUU) se sitúa en 71,1 dólares por barril (+0,23%).

Por otro lado, entre los principales metales preciosos se apreciaban tras la publicación del dato de IPC en EEUU. Así, el precio de la plata subía hasta22,12 dólares por onza (+0,87%) y el del oro a 1.785 dólares por onza (+0,61%), mientras el del platino sube a 936,11,14 dólares por onza (+0,19%) En el mercado de divisas, el cruce eurodólar ha registrado una elevada volatilidad intradía durante la semana, aunque fluctuando alrededor de 1,13 dólares por euro. En la sesión de hoy el euro avanza un ligero 0,23% a 1,1318. A su vez, el Dollar Index baja a 96,02 puntos (-0,25%).

Macro

Producción industrial en España

En octubre, el Índice de Producción Industrial (IPI) en España en términos desestacionalizados disminuyó un 0,4% mensual, situándose 0,4 pp por debajo de su tasa del mes anterior (0,0% mensual). Así, encadena cinco meses consecutivos sin tasas de crecimiento positivas en un contexto marcado por los cuellos de botella en las cadenas de suministro y los crecientes costes de producción.

Por componentes, destacó el descenso mensual de la producción de bienes intermedios (-1,3%) y de equipo (-1,3%). En contraste, aumentó la de bienes de consumo no duradero (+0,9% mensual), energía (+0,9%) y bienes de consumo no duradero (+0,4%).

En términos interanuales, el IPI corregido de efectos estacionales y de calendario se contrajo un 0,9% respecto a octubre de 2020, situándose 1,3 pp por debajo de su registro del mes anterior.

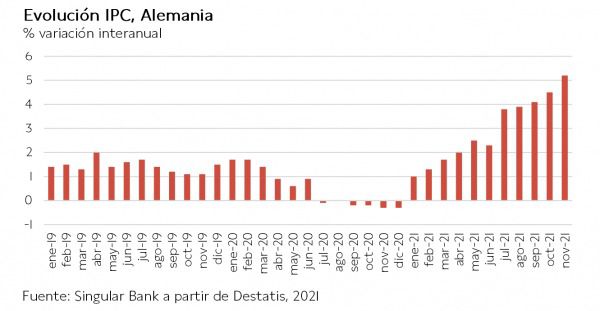

Inflación en Alemania

En noviembre, la inflación en Alemania repuntó por sexto mes consecutivo 0,7 pp hasta un 5,2% anual (vs. 4,5% en octubre), situándose en su mayor registro desde junio de 1992 (5,8%). No obstante, en términos mensuales los precios disminuyeron un 0,2%.

Este incremento interanual estuvo nuevamente impulsado por el encarecimiento de la energía de un 22,1% (vs. 18,6% en octubre), destacando el aumento de los precios del gasóleo para calefacción de un 101,9% y de los combustibles para vehículos motorizados de un 43,2%. Por su parte, los costes del gas natural y la electricidad crecieron un 9,6% y un 3,1% interanual, respectivamente.

Además, se observó un encarecimiento de los alimentos (+4,5%), de los bienes de consumo no duradero (+9,9%) y de los bienes de consumo duradero (+4,3%), destacando en este último segmento el incremento del precio de los vehículos de un 7,7%. Así, los precios del total de los bienes crecieron un 7,9% interanual, mientras que los de los servicios lo hicieron a un ritmo más moderado de un 2,9% interanual.

Por su parte, la inflación subyacente, excluyendo energía y alimentos, fue de un 3,3% anual.

Producción industrial de Italia

En octubre, según Istat, la producción industrial de Italia ajustada estacionalmente se contrajo un 0,6% respecto al mes anterior. No obstante, la media de los últimos tres meses se situó un 0,6% por encima de la observada en el periodo entre mayo y julio.

En términos interanuales el índice de producción industrial creció un 2,0% frente a octubre de 2020.

Inflación en EEUU

En noviembre, la inflación en EEUU continuó con su senda al alza al repuntar el IPC un 0,8% respecto al mes anterior (vs. +0,9% mensual en octubre), 0,1 pp por encima de la estimación del consenso del mercado.

De esta forma, la tasa anual de inflación aumentó 0,6 pp hasta un 6,8% (vs. 6,2% anterior), su mayor nivel desde noviembre de 1982. Una evolución explicada principalmente por el encarecimiento de los alimentos de un 6,1% y de la energía de un 33,3% respecto a noviembre de 2020. A su vez, destacó el aumento de los precios de los vehículos, ascendiendo a un 11,1% interanual en el caso de los nuevos y a un 31,4% los de segunda mano.

Por su parte, el IPC subyacente (excluyendo energía y alimentos no procesados) aumentó un 0,5% mensual (vs. +0,6% mensual anterior), elevándose su variación anual a un 4,9%.

Empresarial

Iberdrola (Hoy: -1,30%; YTD: -16,77%)

La entidad española ha dado a conocer que su filial estadounidense Avangrid, que controla en un 81,5%, ha comunicado a la Securities Exchange Commission (SEC, homóloga en EEUU de la CNMV) que la New Mexico Public Regulation Commission (NMPRC) ha rechazado el acuerdo de voluntades (amended stipulated agreement) firmado entre Avangrid, PNM Resources, algunas de sus filiales y ciertas terceras partes presentado en el marco del procedimiento autorizatorio de la operación de fusión entre PNM y Avangrid.

En este sentido, Avangrid y PNM están valorando las manifestaciones realizadas por la NMPRC en la vista pública celebrada y en la resolución notificada y estudiando los próximos pasos a adoptar en este proceso.

Unicaja (Hoy: +3,55%; YTD: +16,36%)

El banco malagueño ha presentado hoy su plan estratégico 2022-2024, centrando sus principales objetivos para el periodo en tres bloques: rentabilidad, balance y capital.

Así, la compañía prevé una rentabilidad del capital tangible (ROTE, en inglés) superior a un 8%, frente a un 2,5% actual, y una ratio de eficiencia (gastos como porcentaje de los ingresos) inferior a un 50% en 2024. Además, estima que su margen de intereses y otros ingresos menos sus gastos operativos crezcan a una tasa de crecimiento anual compuesto (CAGR, en inglés) de alrededor de un 13% entre 2021 y 2024. Finalmente, espera situar la media de su coste de riesgo en 25 puntos básicos en el periodo.

Con respecto al balance de situación, el banco proyecta un aumento de sus préstamos fiables (performing loans) de un 5% CAGR 2021-2024, así como de sus fondos mutuos de alrededor de un 14% CAGR. También espera mantener la tasa de morosidad por debajo del 4%.

En cuanto al capital, la compañía ha establecido como meta una generación de capital alrededor de 1.500 millones entre 2022 y 2024. Además, prevé un crecimiento del agregado de su valor contable tangible por acción y sus dividendos próximos a un 6% CAGR entre 2021 y 2024 y una tasa de pago de dividendos de un 50%. Finalmente, su ratio objetivo de solvencia financiera (Common Equity Tier 1 ratio, en inglés) para el periodo se sitúa un 12,5%.