Jornada de ascensos en los principales índices mundiales que sirven de corrección tras dos jornadas en negativo, a pesar de producirse en una coyuntura marcada por el hecho de que Rusia ha cerrado el suministro de gas a Polonia y Bulgaria, y ha advertido al resto de los Estados miembros de la UE que tomará la misma decisión si no acepten el pago en rublos. id:83402

Por otro lado, los inversores mantienen su foco de atención en la conferencia de esta tarde de Christine Lagarde, presidenta del BCE, en la conferencia de esta tarde. El significativo incremento de los precios de importación en las principales economías europeas alcanza su máximo histórico desde la creación del euro en 1999. Todo ello en un contexto en el que la depreciación del euro acentúa el repunte de los costes de importación, con implicaciones negativas tanto en la demanda como en la inversión ante la pérdida de renta disponible y el deterioro de los márgenes empresariales.

En la región Asia-Pacífico, los índices han tenido una sesión de retrocesos a excepción de los de China, que han corregido parte de la fuerte caída acumulada en la semana. La posibilidad de que se produzcan confinamientos en Pekín como en Shanghái, ha provocado ventas notables en sectores expuestos a las posibles interrupciones de la cadena de suministros, como el caso de los semiconductores. De ahí que, ante el deterioro de la coyuntura económica china, sus autoridades han asegurado que moderarán los cambios regulatorios sobre las empresas tecnológicas, y que impulsarán las inversiones en infraestructuras.

En Europa, el Eurostoxx 50 ha ganado un 0,36%, con todos los índices europeos en positivo. De la misma manera, el indicador europeo Stoxx 600 ha subido, con el sector de materiales y salud liderando los ascensos. Sin embargo, el sector financiero ha sido el único en cerrar en terreno negativo.

Las acciones estadounidenses, especialmente las tecnológicas, encadenan varias sesiones de importantes correcciones. Hoy el S&P 500 y el Nasdaq 100 han reducido las caídas mensuales, las peores desde marzo de 2020 y octubre de 2008, respectivamente. Más allá de la amenaza nuclear del ministro de Exteriores ruso y el creciente tono hawkish de la Fed ante los riesgos de estanflación, las malas publicaciones de las grandes tecnológicas han impulsado las ventas. Microsoft ha sido la única que ha evolucionado positivamente, gracias a su división de servicios en la nube.

En España, el IBEX 35 ha cerrado por encima de 8.400 puntos tras subir un 0,46%. Entre sus componentes, las mayores revalorizaciones se han situado en Arcelor (4,20%), Acerinox (3,96%) y red Eléctrica (2,46%). Las mayores caídas las ha registrado Aena (-4,23%), Grifos (-3,19%) y Telefónica (-1,10%). En EEUU, al cierre de la sesión europea, el S&P 500 registraba un avance de 1,05% y el índice tecnológico Nasdaq de 0,46%.

Renta fija

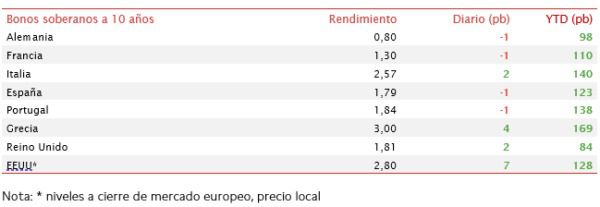

Tono mixto en los mercados de bonos soberanos que han registrado escasas variaciones respecto al cierre de ayer. Tras alcanzar un máximo de un 2,97% la semana pasada, la TIR del bono de EEUU a 10 años se ha estabilizado por debajo de ese nivel en los últimos días con los inversores a la espera de importantes referencias. Así, el viernes se publicarán datos de inflación en la Eurozona, que podría mantenerse en niveles similares al mes anterior, y en EEUU se publicará el índice de precios de gasto en consumo (PCE), la medida de la inflación más seguida por la Fed, que podría reducirse ligeramente respecto al mes anterior.

Por otra parte, la semana que viene se celebra una nueva reunión del FOMC, con expectativas de una subida de 50 pb de los tipos oficiales en EEUU y el anuncio del inicio de reducción de los activos en el balance del banco central. Adicionalmente, la Fed puede dar pistas sobre la senda que seguirán los tipos en los próximos meses después de que en las últimas semanas los mercados hayan anticipado un proceso de subidas muy intenso. Una incógnita que probablemente no se despejará hasta la segunda parte del año es el nivel máximo que alcanzarán los tipos en este ciclo, que actualmente el mercado sitúa por encima del 3,00%

En la Eurozona las TIRes también se han estabilizado en las últimas sesiones tras acercarse el Bund alemán a la cota del 1%. En este contexto, la cercanía del fin del programa de compra de bonos del BCE está favoreciendo un aumento de los spreads de los países del sur de Europa. En este sentido, el diferencial entre el bono italiano y el alemán se ha situado en 178 pb, su nivel más alto desde junio de 2020.

En este contexto, las TIRes de los principales bonos de la Eurozona han cerrado hoy con ligeras variaciones. El bono de referencia en Europa, el bund (bono a 10 años de Alemania), ha experimentado un descenso de 1 pb hasta un 0,80%. Fuera de la Eurozona, al cierre de la sesión europea, la yield del bono a 10 años de EEUU subía 7 pb hasta un 2,80%.

Materias primas y divisas (a cierre de sesión europea)

Nueva jornada de gran volatilidad en los mercados de commodities tras el anuncio de Rusia de interrumpir el envío de gas a Polonia y Bulgaria. Así, los precios del gas TTF repuntan hasta 107 €, a la espera de la decisión de países como Alemania, que ha señalado que el impacto del embargo total a la energía rusa sería asumible.

Por su parte, el petróleo ha continuado la tendencia bajista de la última semana. En efecto, a pesar de la posible relajación de las medidas de confinamiento en la metrópoli de Shanghái, las potenciales medidas restrictivas que se puedan tomar en la ciudad de Pekín en las próximas semanas amenazan con cronificar la disrupción de la cadena de valor y una mayor reducción de la demanda de petróleo.

Por otro lado, España y Portugal han llegado a un acuerdo con la Comisión Europea para fijar un precio medio de 50 euros por MWh de gas y carbón durante los próximos 12 meses. Con esta medida se prevé rebajar la factura eléctrica del mercado mayorista en un 30%.

En EEUU, la Agencia de Información de la Energía (EIA) ha publicado el informe semanal sobre la situación del petróleo en ese país. En este sentido, los inventarios totales incluyendo la reserva de emergencia han caído más de 2 millones de barriles, situando el déficit anual en más de un millón de barriles al día.

En esta coyuntura, el barril de Brent cotiza a cierre de la sesión europea en 104 dólares, con una caída de un 0,56%. Por su parte, la cotización del WTI (de referencia en EEUU) cae un 0,74% hasta 101 dólares por barril. Por otro lado, los principales metales preciosos muestran datos a la baja, situándose el precio del oro en 1.886 dólares por onza con una caída de un 1,04% y la plata cae hasta 23,5 dólares, con un descenso de un 0,47%. A su vez, el platino retrocede un 0,63% y se sitúa en 918 dólares por onza. En el mercado de divisas la cotización del cruce euro/dólar continúa la tendencia bajista en las últimas semanas en el entorno de 1,05 dólares por euro. En la sesión de hoy, a cierre de sesión europea ha retrocedido un 1,02% a 1,05. Por último, el Dollar Index cotiza en 103,1 con un avance de un 0,74%.

Macro

Confianza del consumidor GFK en Alemania

En abril, la confianza del consumidor de Alemania acelera su tendencia a la baja en un contexto marcado por la guerra en Ucrania y las elevadas presiones inflacionistas.

En concreto, el Índice de Confianza del Consumidor de GFK se ha situado en -26,5 puntos ante el retroceso del índice de perspectivas de ingresos de -9,2 puntos hasta –31,3 puntos, su menor nivel desde febrero de 2003 (-32,8 puntos) y de perspectivas económicas de 7,5 puntos hasta -16,4 puntos. A su vez, la propensión a consumir también se ha reducido explicado por las peores expectativas económicas y de ingresos en 8,5 puntos hasta -10,6 puntos.

Todo ello en un entorno en el que las elevadas tasas de inflación, los problemas en la cadena de suministros, la incertidumbre asociada a la guerra en Ucrania y las sanciones impuestas a Rusia han lastrado el sentimiento económico. De esta forma, la esperanza de una recuperación sostenible a medida que se relajaban las restricciones ha desaparecido y mejorarían en caso de que las negociaciones de paz progresen.

Venta de viviendas pendientes en EEUU

En marzo, las ventas de viviendas pendientes en EEUU retrocedieron por quinto mes consecutivo, según la Asociación Nacional de Agentes Inmobiliarios. La región noreste fue la única en la que aumentó respecto al mes anterior, experimentando retrocesos de las transacciones en las tres regiones restantes. En concreto, el índice de ventas de viviendas, basado en la firma de contratos, cayó 1,2% a 103,7 puntos (base 100=2001). En comparación con marzo de 2021, los contratos de compraventa se redujeron un 8,2%. Una evolución enmarcada en un contexto de reducido stock de viviendas y crecientes niveles de precios.

Empresarial

Iberdrola (Hoy: 1,99%; YTD: 3,31%)

La utility española Iberdrola ha anunciado que su facturación en el 1T 2022 fue de 12.150 millones de €, un 20,4% superior a la registrada en el mismo periodo del año anterior.

Por áreas en las que se divide la compañía, su negocio en Redes registró unos ingresos de 4.387 millones de € (+25,6% interanual) y su negocio de Producción de Electricidad y Clientes que une tanto fuentes renovables como convencionales registró unas ventas de 7.960 millones de € (+20,8% interanual). A pesar de este aumento, se han visto reducidos el EBITDA y EBIT, afectados por una menor producción en renovables y nuclear en España, además de no poder traspasar a los clientes en su totalidad el aumento del precio de la electricidad.

Por su parte, la compañía ha destacado las inversiones brutas de 9.600 millones en los últimos doce meses con 3.500 MW instalados y 7.500 MW en construcción en el área de renovables, acelerando la expansión de eólica marina en EEUU, Reino Unido, Europa Continental y Asia. A su vez, en su negocio de redes ha invertido 800 millones de € con nuevos proyectos de trasporte en Reino Unido y Brasil.

Adicionalmente, ha registrado un beneficio neto atribuible a la matriz de 1.058,3 millones de €, un 3,2% más interanual, explicado principalmente por el incremento de Avangrid (suministro de energía en EEUU) de un 33% y de Neonenergía (Brasil) de un 20%, frente al descenso de un 29% en Iberdrola España.

Por otro lado, el nivel de endeudamiento ha aumentado aproximadamente en 1.000 millones de € respecto a diciembre de 2021, pero mantiene una ratio de deuda neta Ebitda de 3,3 veces. En la situación actual, la compañía posee el 80% de su deuda a tipo fijo.

Por último, la compañía ha reafirmado sus perspectivas para 2022 a pesar de la incertidumbre regulatoria en España, proyectando una recuperación de la producción hidroeléctrica, eólica y nuclear, 3.800 MW de capacidad adicional y una inversión en Redes de 4.000 millones de €. De esta manera, prevé un beneficio neto de entre 4.000-4.200 millones de €, apoyado en el crecimiento en EEUU y Brasil, una normalización de la producción en Reino Unido y un impacto positivo de los tipos de cambio. Asimismo, ha anunciado un aumento del dividendo hasta 0,44 euros por acción.

Aena (Hoy: -4,23%; YTD: 1,91%)

La compañía gestora aeroportuaria española Aena ha anunciado que su facturación en el 1T 2022 fue de 683,9 millones de €, un 93,6% superior a la registrada en el mismo periodo del año anterior.

Por líneas de actividad, los aeropuertos aeronáuticos se han visto beneficiados del incremento en el tráfico aéreo, en el que el número de pasajeros de 37,9 millones equivalente a un 71,8% del tráfico del 1T de 2019 (año prepandemia) ha impulsado los ingresos a 415,1 millones de € (+204,1% interanual). A su vez, los aeropuertos comerciales han registrado unos ingresos de 160,8 millones de € e internacional de 88,3 millones de €.

Adicionalmente, el Ebitda ha ascendido a 72,6 millones de €, frente al dato negativo del mismo periodo del año anterior (-121,5 millones de €) y ha reducido su deuda neta hasta los 7.336 millones de euros (-100 millones de € respecto al cierre de 2021). Esta evolución, junto con la mejora del EBITDA, ha permitido reducir la ratio deuda neta Ebitda a 8,7 veces (vs. 11,5 veces el 31 de diciembre 2021).

En resultado neto, Aena registró una pérdida neta de 96,4 millones de €, en comparación con la pérdida de 241,2 millones de euros en el 1T 2021, lastrado por unos mayores gastos asociados a una mayor actividad aeroportuaria, así como por el incremento de los precios de la energía. Por último, en 2022 estima ejecutar inversiones en la red de aeropuertos por valor de 535 millones de € (73,1 millones de € en el 1T).