Los principales mercados de renta variable europeos han comenzado la semana con signo negativo, frente al tono mixto observado en la región Asia-Pacífico y las ligeras ganancias que se registran en las bolsas de Wall Street a cierre del mercado europeo. id:76946

Una evolución que se enmarca en un contexto de incertidumbre sobre la senda de crecimiento económico en los próximos meses y la persistencia de presiones inflacionistas de oferta. En este sentido, destacan las interrupciones en las cadenas de suministro, la escasez de bienes intermedios como los semiconductores, el encarecimiento del transporte de mercancías y la crisis energética.

Este entorno continúa lastrando la actividad del sector manufacturero. En EEUU, hoy se ha conocido que la producción industrial se contrajo en septiembre un 1,3% mensual, alejándose de las estimaciones del consenso del mercado de una ligera caída de en torno a un 0,2%. Así, registró su mayor descenso desde el mes de febrero, afectado por los cuellos de botella, los retrasos en las entregas y factores exógenos como el huracán Ida. El retroceso más significativo se produjo en el sector de vehículos y componentes (-7,2% mensual), mientras que la persistencia del impacto del huracán provocó una reducción de la producción minera de un 2,3%.

En el caso de China, la producción del sector industrial ralentizó su avance a un 3,1% interanual en septiembre (vs. 5,3% el mes anterior). Paralelamente, la Oficina Nacional de Estadísticas china ha confirmado la desaceleración del crecimiento de la potencia asiática a un 4,9% interanual en el 3T (vs. 7,9% el trimestre anterior). En términos trimestrales, el PIB aumentó un 0,2% respecto al periodo abril-junio, registrando la menor tasa intertrimestral desde el impacto inicial de la pandemia en el 1T de 2020. Esta tendencia a la baja está explicada por el deterioro de la situación epidemiológica, el endurecimiento de las restricciones de movilidad, la atonía de la demanda interna, los desequilibrios en torno a su sector inmobiliario y la crisis energética.

La coyuntura actual aumenta las expectativas en torno a las decisiones que adopten los principales bancos centrales a corto plazo. En particular, crecen las perspectivas de que el Banco de Inglaterra pueda realizar una subida de tipos de interés antes de finales de año, al mismo tiempo que se mantiene el foco de atención en el posible anuncio de la Reserva Federal de EEUU sobre el inicio del tapering a partir de noviembre.

Entre los principales índices bursátiles de la región Asia-Pacífico, han cerrado en negativo el Kospi de Corea del Sur (-0,28%), el Nikkei 225 japonés (-0,15%) y el Shanghai Composite chino (-0,12%). En contraste, el Sensex indio ha repuntado un 0,75%, el Hang Seng de Hong Kong un 0,31% y el ASX 200 australiano un 0,26%.

La incertidumbre del mercado también se ha trasladado a Europa, donde los principales índices han revertido las subidas del pasado viernes con caídas de entre un 0,4 y un 0,8%. El mayor retroceso se ha registrado en el CAC 40 francés (-0,81%), mientras que el DAX 40 alemán y el IBEX 35 español han perdido un 0,72% y un 0,68%, respectivamente. En Reino Unido, el FTSE 100 ha mostrado un descenso más moderado de un 0,42%.

En España, el IBEX 35 ha caído 61 puntos respecto a su cierre del viernes (-0,68%), situándose en 8.936 puntos. Esta evolución a la baja ha estado liderada por IAG (-4,11%), Siemens Gamesa (-3,75%) y Bankinter (-2,52%). En contraste, únicamente cuatro valores han registrado ligeros avances diarios: BBVA (+0,94%), Acerinox (+0,21%), Inditex (+0,19%) y Viscofan (+0,09%).

Por otro lado, el mercado bursátil de EEUU cotiza en verde a cierre de la sesión en Europa, tras un inicio de fluctuaciones entre pérdidas y ganancias. El S&P 500 sube levemente un 0,15% y el Nasdaq Composite un 0,45%.

Renta Fija

Continúa el predominio de las ventas en los mercados de deuda soberana de Europa y EEUU que está provocando un significativo repunte de los tipos de interés a lo largo de toda la curva. El principal punto de mira de los inversores se mantiene en la evolución de la inflación, principalmente ante la persistencia de las tensiones de oferta. Una situación que condiciona la futura orientación de la política monetaria de los principales bancos centrales.

En EEUU, la Reserva Federal ha afirmado que podría comenzar a reducir sus compras mensuales de bonos antes de finales de año si se mantiene la recuperación del mercado laboral. Todo ello en un contexto en el que, según las últimas actas de la reunión del Comité Federal de Mercado Abierto publicadas la semana pasada, la Fed pronostica que la inflación volverá a situarse por debajo de un 2% anual en 2022. En este escenario, se mantienen las expectativas de que el organismo monetario estadounidense realice su primera subida de tipos de interés oficiales a finales del próximo año o en 2023.

Por su parte, en el seno del BCE se mantiene el debate sobre el diseño de la política monetaria una vez finalice el Programa de Compras de Emergencia Pandémica (PEPP), previsto en marzo de 2022. En este sentido, Ignacio Visco, gobernador del Banco de Italia y miembro del Consejo de Gobierno, ha afirmado que el organismo europeo debería mantener un alto grado de flexibilidad en sus medidas de estímulo posteriores a la crisis. Una opción sería aumentar la participación de la deuda emitida por instituciones internacionales, que actualmente representa en torno a un 10% de las compras de bonos del sector público del Eurosistema.

Adicionalmente, este fin de semana la presidenta del BCE, Christine Lagarde, ha remarcado tras la Conferencia Per Jacobsson de 2021 en el FMI es poco probable que el actual repunte de la inflación se prolongue en el tiempo, asegurando que es en gran medida transitorio. Por ello, el BCE está prestando especial atención a las negociaciones salariales y otros posibles efectos de segunda ronda que podrían impulsar los precios al alza de forma más permanente, en una coyuntura en la que el IPC creció en septiembre un 3,4% anual.

En el caso de Reino Unido, se mantienen elevadas las expectativas de que el Banco de Inglaterra pueda aumentar los tipos de interés oficiales a finales de este año. El gobernador del Banco de Inglaterra, Andrew Bailey, ha advertido que podría adoptar medidas para contener las actuales presiones inflacionarias, especialmente si persisten los riesgos en torno a las expectativas de inflación a medio plazo.

En este contexto, en los vencimientos a 10 años de los principales bonos soberanos de la Eurozona se han registrado aumentos de rentabilidad de entre 2 y 3 pb, a excepción de Grecia donde el repunte ha sido más acusado. En este caso, se ha elevado 5,7 pb hasta un 0,951%. En Alemania, la TIR del Bund ha subido 2,1 pb hasta un -0,150%, mientras que las de los bonos de España e Italia han aumentado 3,0 pb a un 0,486% y un 0,898% respectivamente.

Fuera de la zona monetaria europea, el bono a 10 años de Reino Unido ha incrementado su yield en 3,3 pb respecto a su cotización del viernes, alcanzando un 1,134%.

En EEUU, a cierre de la sesión europea el rendimiento Treasury a 10 años se sitúa en un 1,597%, 2,6 pb por encima de su nivel de cierre de la sesión anterior.

Materias primas y divisas (a cierre de sesión europea)

En el mercado del petróleo se registran variaciones moderadas de la cotización tras acumular en las últimas dos semanas una revalorización de un 7% el Brent y un 8,4% el WTI en un contexto marcado por las expectativas de su déficit de oferta en los próximos meses.

Los datos conocidos hoy de producción industrial de China y especialmente de EEUU, que han constatado el deterioro del sector manufacturero, han impactado negativamente en los precios del petróleo. No obstante, a lo largo de la sesión han fluctuado entre pérdidas y ganancias, manteniéndose en máximos de los últimos tres años. Una evolución apoyada en la escasez de gas natural, que está provocando una demanda adicional de productos petrolíferos como el fuel oil y el diésel para generación de energía.

Adicionalmente, la OPEP+ mantiene su aumento gradual de suministro de 400.000 barriles diarios, si bien algunos miembros del cártel petrolero podrían no alcanzar sus objetivos de producción actuales. Una situación que aumenta el déficit de suministro en un entorno de creciente demanda. En este sentido, el bombeo de crudo se situó un 15% por debajo de lo previsto en septiembre, debido principalmente a los problemas asociados a escasez de inversiones y exploración en algunos países como Angola, Nigeria y Azerbaiyán.

En este entorno, el barril de Brent mantiene prácticamente estable su cotización en torno a 84,80 dólares (-0,07%). Por su parte, el precio del WTI (de referencia en EEUU) modera su senda al alza repuntando un 0,36% a 82,58 dólares por barril.

Entre los metales preciosos, el precio del oro alcanza 1.768 dólares por onza (+0,02%). En contraste, la cotización de la plata cae hasta 23,2 dólares por onza (-0,34%) y la del platino a 1.039 dólares por onza (-1,81%).

En el mercado de divisas, el Dollar Index se estabiliza en torno al umbral de 94 puntos (+0,06% a 93,99 puntos). En su cruce frente a la divisa de la Eurozona, el dólar se mantiene sin cambios significativos en 1,160 dólares por euro (+0,03%).

Macro

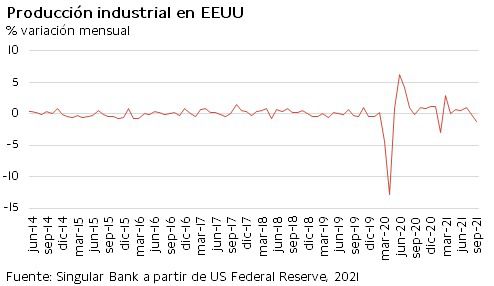

Producción industrial en EEUU

En septiembre, la producción industrial de EEUU registró una contracción de un 1,3% mensual, 1,2 pp superior a la del mes anterior de un 0,1%. Esta tendencia a la baja se explica principalmente por la persistencia de las consecuencias generadas por el huracán Ida en el sector minero y manufacturero, que contribuyó en 0,6 pp al retroceso de la producción industrial.

Por sectores, la producción manufacturera se contrajo un 0,7% respecto a agosto, destacando la caída de la producción de vehículos de motor y componentes de un 7,2% ante la escasez de semiconductores. Por su parte, se observó un descenso de la producción de utilities de un 3,6% mensual, tras su significativo avance en agosto, y de la minera de un 2,3% mensual.

No obstante, en términos interanuales la producción industrial en EEUU se situó un 4,6% por encima de su nivel de septiembre de 2020.

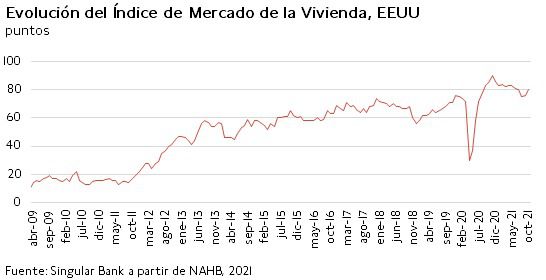

Índice del mercado de la vivienda NAHB en EEUU

En octubre, el índice del mercado de la vivienda de EEUU elaborado por la Asociación Nacional de Constructores de Viviendas (NAHB) y Wells Fargo continuó su senda al alza, consolidando la tendencia iniciada el mes anterior.

En concreto, según los datos preliminares, el índice de vivienda se situó en 80 puntos, superando en 4 puntos su nivel de septiembre (vs. +1 punto el mes anterior). Así, se mantiene 50 puntos por encima de su mínimo registrado en el mes de abril de 2020.

Empresarial

Philips (Hoy: -3,07%; YTD: -14,94%)

Philips ha publicado hoy sus resultados del 3T con su venta contrayéndose un -7,6% frente al -6,8% previsto. Sin embargo, el margen EBITDA ha superado las expectativas al alcanzar un 12,3% (vs. 11,7% del consenso), y los ingresos netos se han disparado debido a beneficios fiscales. Todo ello en un contexto en el que la compañía espera un crecimiento muy sólido en 2022.

La entrada de pedidos sigue siendo positiva, aunque continúa afectada por los problemas en la cadena de suministro (la escasez desde semiconductores a polímeros plásticos y el aumento de tarifas de los fletes marítimos). En esta coyuntura, la compañía ha recortado guidance en 2021 en términos de crecimiento de ventas a dígito bajo y de margen EBITDA a modesta mejora (vs. +60 pb anterior). El área de Diagnosis creció un 10%, mientras que la de connected care, afectada por la retirada de respiradores, mostró un peor trimestre.

En noviembre Philips realizará un test sobre la espuma de los respiradores que permitirá estimar mejor el riesgo de litigación. Hasta el momento ha retirado en torno a 3,5 millones de aparatos de ventilación utilizados para tratar la apnea del sueño y ha duplicado su provisión para los costes previstos relacionados con la retirada a 500 millones de €, pero esta cifra no tiene en cuenta los costes que supongan los litigios.

Valneva (Hoy: +32,75%; YTD: +105,55%)

La compañía biotecnológica francesa ha publicado los resultados del ensayo de Fase III de su vacuna en desarrollo VLA2001. Ésta ha mostrado una tasa de seroconversión de anticuerpos neutralizantes del 95% y un mayor título de anticuerpos que la vacuna AZD1222 (ChAdOx1-S) de AstraZeneca contra la que se la comparó.

Asimismo, las respuestas del subconjunto muestral analizado indicaron una reacción general por parte de las células T producidas por la vacuna ante las proteínas S-, N- y M-.

Finalmente, cabe destacar que la medición de los resultados se realizó en adultos mayores de 30 años dos semanas después de la inoculación de la vacuna, y que ésta fue bien tolerada en general.

Ford (Hoy: -0,53%; YTD: +77,65%, a cierre de sesión europea)

De acuerdo con el Financial Times, la compañía automovilística estadounidense habría acordado invertir 230 millones de libras en su planta de Halewood, en Reino Unido, para convertirla en una fábrica de componentes y baterías de vehículos eléctricos. El acuerdo está condicionado a una inversión por parte del Gobierno británico de 30 millones de libras.

Así, la planta tendría capacidad para producir 250.000 baterías al año, uniéndose a las fabricadas en México, Michigan y China. Además, el presidente de la compañía en Europa, Stuart Rowley, ha afirmado que Ford prevé invertir próximamente en el establecimiento de nuevas fábricas en Europa, señalando que Reino Unido es una de las opciones consideradas.

Este pacto forma parte de una estrategia del ejecutivo británico que prevé destinar 500 millones de libras para atraer la inversión en centros productivos de coches eléctricos y baterías. En este sentido, otros fabricantes como Nissan y Stellantis han anunciado este año inversiones en sus plantas en Reino Unido, sumándose a otras compañías como BMW que ya producían baterías en el país.